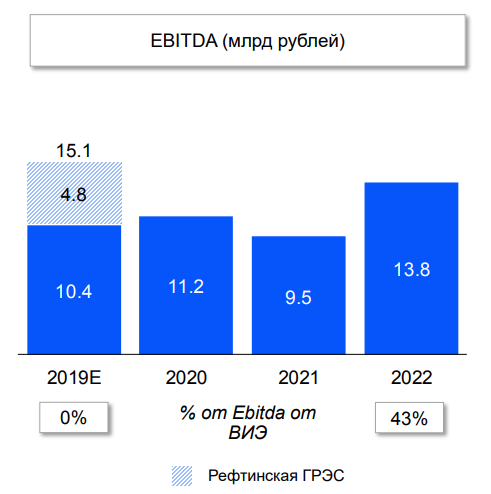

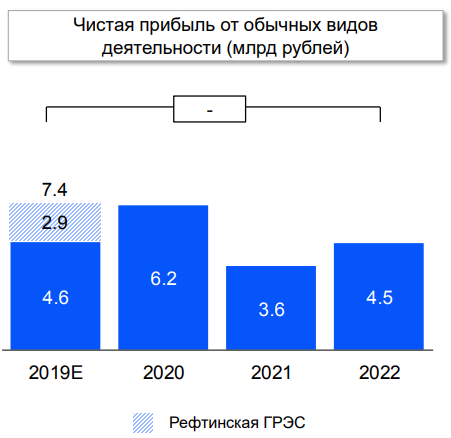

Энел Россия 19 февраля представила предварительные результаты по итогам 2019 г. и стратегический план на 2020–2022 гг. Несмотря на продажу Рефтинской ГРЭС (РГРЭС) в IV кв. 2019 г., компания подтвердила достижение цели по показателю EBITDA на уровне 15 млрд руб. Согласно предварительным данным, чистая прибыль превысила целевые уровни менеджмента на 10% и составила 7,4 млрд руб. В годовом выражении оба показателя сократились на 12% и 4% соответственно.

На этом позитив для инвесторов закончился. В 2020–2022 гг. компания сосредоточится на трансформации профиля генерации энергии. В конце 2019 г. была продана РГРЭС, угольной генерации в активах компании не осталось. До 2024 г. планируется ввести 362 МВт мощности на основе возобновляемых источников энергии (ВИЭ). Процесс трансформации обернется снижением дохода акционеров.

Негативные моменты

Прогноз динамики EBITDA и чистой прибыли

Компания ожидает выбытия 4,8 млрд руб. EBITDA по итогам 2020 г. из-за продажи РГРЭС. Это составляет примерно 30% от всего показателя группы за 2019 г.

Чистая прибыль, согласно прогнозу менеджмента, будет демонстрировать высокую волатильность. В 2020 г. чистая прибыль без учета РГРЭС стабилизируется на уровне 2019 г. Потеря прибыли за счет выбытия угольной генерации составит почти 2,9 млрд руб. Это около 40% в структуре прибыли по итогам 2019 г. В 2021 г. ожидается падение до 3,6 млрд руб., а в 2022 г. увеличение до 4,5 млрд руб.

Дивиденды

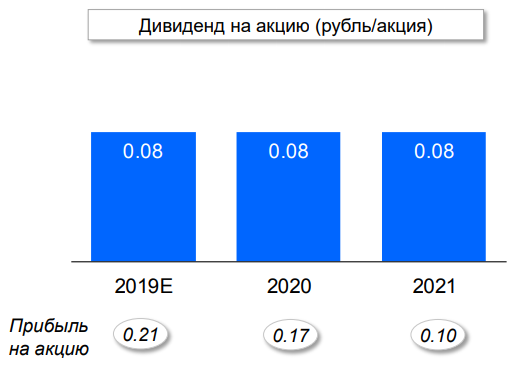

Чтобы скомпенсировать волатильность прибыли, менеджмент предложил новую дивидендную политику с фиксированными выплатам 3 млрд руб. в год, или 0,08 руб. на акцию.

Ранее компания платила 65% от прибыли и последние два года выплаты были на уровне 0,14 руб. на бумагу. То есть акционеры столкнутся со снижением дивидендов на 42%. Прибыль на акцию, согласно прогнозу менеджмента, может сократиться на 19% в 2020 г. и на 52% в 2021 г. по отношению к 2019 г.

Снижение дивидендов стало неприятным драйвером для бумаг Энел Россия. Однако ранее менеджмент заявлял о высокой инвестиционной программе и о возможном сокращении выплат еще год назад. Кроме того, выбытие существенной доли установленной электрической мощности непременно сказалось бы на объеме отпуска электроэнергии и доходах от продажи мощности. Новые ветропарки даже с учетом ДПМ не могли бы в полной мере скомпенсировать выпадающие доходы. Впрочем, неприятным моментом стало то, что «урезанные» дивиденды начнут выплачиваться уже по итогам 2019 г.

Долговая нагрузка

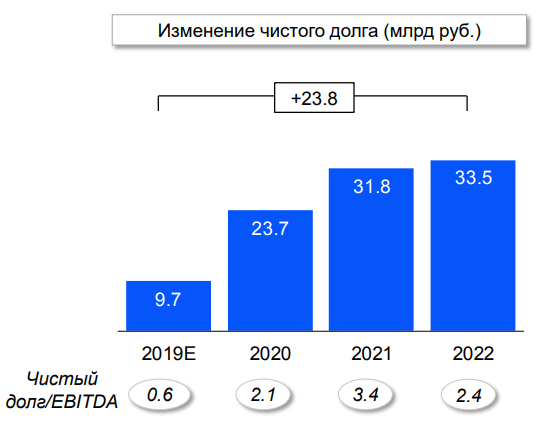

Для строительства ветропарков и реализации проектов по программе модернизации тепловой генерации (ДМП-2) компании придется повысить долг до 2022 г. на 23,8 млрд руб. Предполагается, что долговая нагрузка достигнет пика в 2021 г. и составит 3,4х по Net Debt/EBITDA.

Позитивные моменты

Высокая операционная рентабельность проектов ВИЭ

В рамках презентации менеджмент озвучил и оптимистичные моменты в новой стратегии. Так, в 2022 г. 0,3 ГВт ВИЭ (это 5% от всей установленной мощности Энел Россия) будут обеспечивать до 43% от всей EBITDA компании. Такое соотношение характерно для возобновляемых источников из-за отсутствия затрат на топливо и экономию на сопутствующих издержках, в том числе экологического плана. Первые проекты планируется ввести в 2021 г.

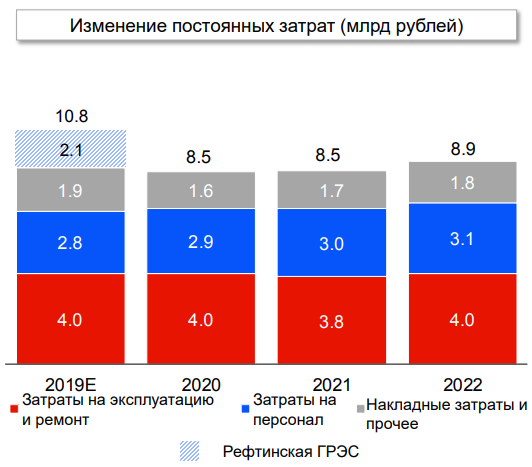

Большая предсказуемость затрат

Результаты компании будут более предсказуемыми ввиду снижения влияния цен на топливо в структуре валовой прибыли. В компании указывают на низкий прирост постоянных затрат в результате трансформации. Несмотря на то, что новые проекты ВИЭ в 2020 г. будут приносить более трети EBITDA, постоянные ежегодные затраты превысят уровень 2019 г. (без учета РГРЭС) всего на 2–3%. Причем, согласно прогнозу, это небольшое увеличение будет происходить преимущественно из-за роста затрат на персонал.

Программа ДПМ для ВИЭ

Государство поддерживает инвестиции в зеленые технологии генерации электроэнергии через гарантированный возврат капзатрат на проекты через повышенные платежи ДМП. Согласно программе, окупаемость проектов рассчитана на 15 лет с базовой доходностью 12% годовых с корректировкой на доходность ОФЗ.

Первая программа рассчитана на сроки ввода проектов в 2014–2024 гг. Энел планирует ввести в эксплуатацию еще 0,1ГВт мощностей на ВИЭ после 2022 г. Между тем, в РФ стартует программа ДПМ ВИЭ 2.0, ориентированная на сроки ввода 2025–2035 гг. Компания может принять участие в конкурсном отборе проектов в дальнейшем.

Прогноз роста EBITDA после 2022

В Энел прогнозируют среднегодовой рост EBITDA после 2022 г. на уровне 3,3 млрд руб., или около 24% в год. Из них примерно 1,1 млрд придется на проекты ВИЭ, около 2,2 млрд на проекты модернизации тепловой мощности по программе ДПМ-2. Однако горизонт прогнозного роста EBITDA компания не представила.

Вывод

Трансформация компании с переводом части генерации на ВИЭ приведет к временному, но существенному снижению дохода инвесторов, получаемых в виде дивидендов. По прогнозам компании, на горизонте трех лет также будет наблюдаться снижение прибыли и EBITDA (с учетом РГРЭС). Основывающиеся на прибыли и EBITDA мультипликаторы могут вырасти, что в совокупности с падением дивидендов на 42% снизит привлекательность бумаги на горизонте 1–2 лет.

По прогнозам Энел Россия, долговая нагрузка должна пройти пик в 2021 г. EBITDA в 2022 г. может вырасти на 45% г/г, а среднегодовые темпы роста показателя после периода трансформации могут составить около 24% г/г. В 2021 г. компания может пересмотреть дивидендную политику. В Энел заявили, что после переходного периода в планах есть возврат к предыдущему формату дивполитики.

За счет снижения на 10% после публикации стратегии бумаги откатились к более справдливым фундаментальным значениям. Форвардная дивдоходность составляет 7,8%. Не исключаем, что в среднесрочной перспективе волатильность в акциях Энел Россия может заметно снизиться. Бумаги могут оцениваться с точки зрения альтернативы долговым инструментам с фиксированной доходностью. Трехлетняя привязка к дивидендам в 8 коп. делает акции чувствительными к падению/росту рублевых ставок.

Возможно, бумаги могут быть интересны лишь консервативным долгосрочным инвесторам с горизонтом от 3–4 лет, то есть до момента, когда EBITDA компании начнет более устойчиво расти.

При этом в перспективе года допускаем, что котировки могут временно опускаться в район 0,85–0,95 руб., ведь на рынке и даже в секторе генерации есть акции с более привлекательной дивдоходностью. Возврат интереса инвесторов возможен в 2021 г.

БКС Брокер