Макроэкономическая статистика из США сегодня выглядит неплохо, однако существует показатель, который внушает беспокойство – состояние тяжелой промышленности и сектора машиностроения. На первый взгляд, отрасль достаточно узкая и на фоне других отраслей экономики может казаться не самой значительной. Однако, по мнению аналитика департамента операций на финансовых рынках СМП Банка Константина Фенченко, именно отсюда в США может прийти новая рецессия.

С 1955 года до финансового кризиса 2007-08 годов промышленное производство (индекс IP) в США росло в целом такими же темпами, как и экономика США (ВВП). Конечно, индекс IP был гораздо более волатилен, чем ВВП. Промышленное производство снижалось намного сильнее во время рецессий, но каждый раз быстро восстанавливалось. В результате долгосрочные темпы роста промышленного производства и всей экономики были примерно одинаковыми.

С 1955 года до финансового кризиса 2007-08 годов промышленное производство (индекс IP) в США росло в целом такими же темпами, как и экономика США (ВВП). Конечно, индекс IP был гораздо более волатилен, чем ВВП. Промышленное производство снижалось намного сильнее во время рецессий, но каждый раз быстро восстанавливалось. В результате долгосрочные темпы роста промышленного производства и всей экономики были примерно одинаковыми.

Затем ударил финансовый торнадо 2007-2008 годов. Во время последнего кризиса промышленное производство снизилось гораздо больше, чем в предыдущие рецессии. Но по-настоящему неожиданным оказалось то, что промышленное производство так и не смогло восстановиться в течение следующих двух лет. А с 2015-2016 годов, когда развернулась рецессия в машиностроительном секторе, промышленное производство в США продолжало снижаться относительно ВВП (см. Рис.1). С тех пор нас беспокоит непрерывное снижение промышленного производства США по отношению к ВВП. Почему этот сигнал в действительности может быть гораздо серьезнее, чем кажется на первый взгляд?

Причины деградации промышленного сектора

На наш взгляд, существует несколько потенциальных причин снижения производства промышленного сектора в США, ни одна из которых не является взаимоисключающей. Первая из них - явление Китая в качестве мощной промышленной державы. Это привело к потере конкурентоспособности для многих промышленных компаний во всем остальном мире. Однако если именно этот фактор так заметно повлиял на промпроизводства в Соединенных Штатах, то спад не мог бы ограничиться одним государством – промышленное производство неизбежно снижалось бы и в Германии, Японии, Южной Корее и других странах. Это, в частности, может объяснить, почему фондовый рынок США превзошел по прибыльности другие рынки. Дело в том, что в США промышленные компании в значительной степени были заменены в фондовых индексах наукоемкими предприятиями, что не имело место на фондовых площадках других стран.Вторая вероятная причина - появление новых секторов роста в экономике США, возможно, с лихвой компенсировало падение вклада промышленного сектора, и в свою очередь привело к росту экономики США в целом. Это предотвратило падение рыночных процентных ставок до уровня, необходимого для восстановления промышленного сектора. Последнее, вероятно, привело к дальнейшему спаду в промышленности. Примечательно, что реальная доходность, то есть доходность за вычетом инфляции, по облигациям Baa сегодня выше, чем в 2012 году. Короче говоря, за последние семь лет реальные процентные ставки в экономике так и не снизились!

Третья причина - аномально низкие процентные ставки позволяют выживать убыточным зомби-компаниям. Дальнейшее существование этих зомби-компаний негативно отражается на доходности инвестированного капитала в здоровые работоспособные предприятия, способствуя снижению темпа развития агрегированного промышленного сектора экономики.

Есть еще и четвертая причина, которая тревожит более остальных – возможно, мир переживает что-то похожее на затяжную депрессию 1873-1896 годов. 19 век был веком массированного накопления капитала, в США строительство железных дорог вызвало огромный бум спроса на сталь. Когда строительство дорог завершилось, спрос на сталь рухнул, а в панике 1873 года рухнул и фондовый рынок, причем цены на акции обвалились на четверть всего за несколько дней. Это привело к экономической депрессии, за которой последовали годы консолидации, после чего все решили, что спад закончился. Но не тут-то было. Примерно через семь-десять лет началось то, что экономисты того времени называли вторичной депрессией. Суть ее в следующем: корпоративный долгосрочный долг, выпущенный в годы пузыря, был предъявлен к погашению и не был погашен, что ударило по финансовому сектору. Таким образом, первичная депрессия была вызвана обвалом спроса в секторе, который «наслаждался» пузырем. А вторичная депрессия была вызвана крахом финансового сектора после того, как компании, которые выпустили долг десятилетием ранее, не смогли его погасить.

В 20-м веке эта картина была почти точно воспроизведена Японией. На Рис.2 представлены три фазы: пузырь, первичная депрессия и, наконец, около 10 лет спустя, вторичная депрессия, которая разрушила финансовый сектор. Кстати, сейчас экономика Японии вернулась в фазу структурного роста, хотя этого, кажется, никто и не заметил.

В настоящее время обсуждаемая ситуация воспроизводится снова. За последние 25 лет произошло беспрецедентное инвестирование (накопление капитала) в инфраструктуру Китая. Масштаб и скорость строительства, уникальные в истории за столь короткий период, неизбежно должны были привести к созданию огромных избыточных мощностей во многих отраслях промышленности, причем не только в Китае, но и во всем мире. Как известно, точное время фазовых переходов становится известным только задним числом. Но, вероятно, мир пережил первичную депрессию в 2008-2009 годах, за которой последовали 10 или около того лет переваривания накопленного капитала. Будет ли вторичная депрессия обязана в основном Китаю? Возможно, нет, так как Пекин уже сильно сократил избыточные мощности в экономике Китая. Были ли эти сокращения достаточными, чтобы предотвратить вторичную депрессию в Китае? Мы не знаем. Но за пределами Китая произошло очень мало сокращений мощностей, что говорит о том, что по крайней мере некоторые экономики мира могут уже сейчас войти во вторичную депрессию. Какие именно? Если вы попросите нас назвать экономику, которая сильно зависит от экспорта капитальных товаров и экономику, чьи акции финансового сектора стремительно падают, долго думать не придется – Германия замечательно подходит на эту роль. С точки зрения секторов промышленности, автомобильная промышленность, как представляется, является одной из основных жертв, наряду с судостроением, химической промышленностью и, как следствие, сталелитейной и алюминиевой промышленностью.

В настоящее время обсуждаемая ситуация воспроизводится снова. За последние 25 лет произошло беспрецедентное инвестирование (накопление капитала) в инфраструктуру Китая. Масштаб и скорость строительства, уникальные в истории за столь короткий период, неизбежно должны были привести к созданию огромных избыточных мощностей во многих отраслях промышленности, причем не только в Китае, но и во всем мире. Как известно, точное время фазовых переходов становится известным только задним числом. Но, вероятно, мир пережил первичную депрессию в 2008-2009 годах, за которой последовали 10 или около того лет переваривания накопленного капитала. Будет ли вторичная депрессия обязана в основном Китаю? Возможно, нет, так как Пекин уже сильно сократил избыточные мощности в экономике Китая. Были ли эти сокращения достаточными, чтобы предотвратить вторичную депрессию в Китае? Мы не знаем. Но за пределами Китая произошло очень мало сокращений мощностей, что говорит о том, что по крайней мере некоторые экономики мира могут уже сейчас войти во вторичную депрессию. Какие именно? Если вы попросите нас назвать экономику, которая сильно зависит от экспорта капитальных товаров и экономику, чьи акции финансового сектора стремительно падают, долго думать не придется – Германия замечательно подходит на эту роль. С точки зрения секторов промышленности, автомобильная промышленность, как представляется, является одной из основных жертв, наряду с судостроением, химической промышленностью и, как следствие, сталелитейной и алюминиевой промышленностью.

Рецепт для реанимации

Правительства во всем мире сталкиваются с серьезной проблемой. Плохо то, что эта проблема, похоже, не может быть решена ни денежными, ни бюджетными инструментами. Снижение процентных ставок не работает, если цены продолжают падать, так как падение цен толкает вверх реальные процентные ставки. Увеличение бюджетного дефицита (фискальное стимулирование) не поддержит спрос на продукцию, выпускаемую наиболее пострадавшими секторами. Никто никогда не будет покупать сталь или цемент в количествах, достаточных для абсорбирования избыточных мощностей.•Монетарная политика. Если регулятор удерживает процентные ставки очень низкими, скажем, на нулевом уровне, то обслуживание долга не является проблемой. Но в условиях дефляции реальная стоимость долга, подлежащего погашению в конце срока, растет. Таким образом, заемщики разоряются не потому, что они не в состоянии обслуживать свой долг, а потому, что они не в состоянии погасить основной долг в срок. Это длится 10 лет или около того.

•Фискальная политика. Увеличение бюджетного дефицита не приведет к увеличению спроса на устаревший продукт. А расходование денег на устаревшие продукты может лишь привести к инфляции в других внутренних секторах - например, в сфере недвижимости - и в конечном счете к ухудшению торгового баланса. Но это не значит, что правительства беспомощны. Правительство в этой ситуации может сделать четыре вещи, чтобы предотвратить банкротство пострадавших секторов и спасти финансовый сектор.

1. Субсидировать убыточные предприятия, называя субсидии «промышленной политикой». Это трудно воплотить в жизнь, если экономика уже отягощена большим дефицитом бюджета.

2. Закрыть избыточные мощности и взять на себя убытки, что подразумевает рекапитализацию банковского сектора. Это гораздо легче сделать в административно-командной экономике, чем в рыночной.

3. Девальвировать свою валюту в попытке защитить обреченные сектора. Это может ухудшить ситуацию в здоровых секторах экономики.

4. Принять на вооружение протекционизм, чтобы защитить пострадавшие сектора. Исторически протекционистские периоды следовали за первичными и вторичными депрессиями, например в конце 19-го века и 1930-х гг. Таким образом, возможно, никто не был слишком удивлен недавнему движению США к протекционизму. Обычно правительства выбирают именно такую комбинацию из предложенных четырех вариантов, которая, как правило, делает всех беднее.

Инвестиционное резюме

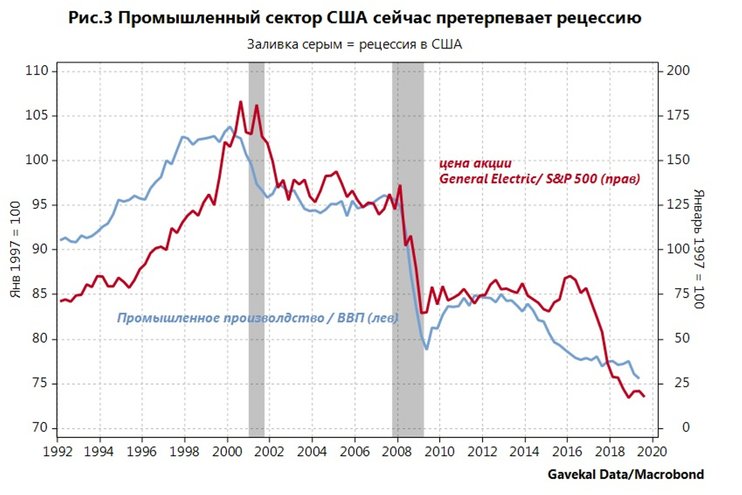

На Рис. 3 представлены данные временной зависимости отношений индекса IP к ВВП США и цены акции General Electric (GE) к индексу S&P500. Будем полагать, что акции промышленного конгломерата GE играют роль сводного фондового индекса промышленных компаний США. Смысл ясен. Промышленные компании сегодня - чрезвычайно хрупкая форма жизни, немного напоминающая динозавров в позднем Меловом периоде. Хрупкая компания может функционировать превосходно до тех пор, пока ее среда обитания не измениться. Но метеорит, возможно, уже ударил по планете; четвертая промышленная революция, порожденная новыми наукоемкими технологиями может уничтожить промышленность в той форме, как мы ее всегда привыкли видеть. Таким образом, индикатор мониторинга состояния окружающей среды в промышленном секторе может оказаться чрезвычайно полезным для инвесторов, чем индикатор для всей экономики. Такой индикатор разработал Чарльз Гейв на основе теории экономического спрэда Викселла. Что мы имеем в сухом остатке? Хотя сегодняшняя рыночная процентная ставка (цена денег) является низкой по историческим меркам, она представляется нам слишком высокой для промышленного сектора. Это означает, что в то время как она может быть слишком низкой для большей части экономики США, рыночная ставка может оказаться слишком высокой для промышленного сектора экономики. Если викселианский анализ верен, то существует риск того, что промышленный сектор США может рухнуть, как и сталелитейная промышленность США в 1970-х и начале 1980-х гг. И этот крах может быть достаточно серьезным, чтобы вызвать рецессию в США. Но экономические последствия подобных промышленных коллапсов в других странах, вероятно, будут гораздо более серьезными.

Что мы имеем в сухом остатке? Хотя сегодняшняя рыночная процентная ставка (цена денег) является низкой по историческим меркам, она представляется нам слишком высокой для промышленного сектора. Это означает, что в то время как она может быть слишком низкой для большей части экономики США, рыночная ставка может оказаться слишком высокой для промышленного сектора экономики. Если викселианский анализ верен, то существует риск того, что промышленный сектор США может рухнуть, как и сталелитейная промышленность США в 1970-х и начале 1980-х гг. И этот крах может быть достаточно серьезным, чтобы вызвать рецессию в США. Но экономические последствия подобных промышленных коллапсов в других странах, вероятно, будут гораздо более серьезными.

Эта затянувшаяся болезнь промышленного сектора представляет собой большой риск для фондовых рынков. В результате инвесторам, на наш взгляд, стоило бы избегать акций компаний с высокой степенью закредитованности. А обладание в портфеле «антихрупкими» активами становится просто необходимым. На Рис.4 представлена динамика индекса «антихрупких» активов и индекса акций MSCI World, а также динамика индекса волатильности VIX Если VIX поднимется выше 23, а корпоративные спреды относительно 30YTreasuries расширятся до 2% или более, то американские акции присоединятся к другим фондовым рынкам на глобальном медвежьем рынке. В этот момент, возможно, есть смысл рассматривать возможность перевода 100% активов в антихрупкие активы.

Эта затянувшаяся болезнь промышленного сектора представляет собой большой риск для фондовых рынков. В результате инвесторам, на наш взгляд, стоило бы избегать акций компаний с высокой степенью закредитованности. А обладание в портфеле «антихрупкими» активами становится просто необходимым. На Рис.4 представлена динамика индекса «антихрупких» активов и индекса акций MSCI World, а также динамика индекса волатильности VIX Если VIX поднимется выше 23, а корпоративные спреды относительно 30YTreasuries расширятся до 2% или более, то американские акции присоединятся к другим фондовым рынкам на глобальном медвежьем рынке. В этот момент, возможно, есть смысл рассматривать возможность перевода 100% активов в антихрупкие активы.