Заседание ЕЦБ пройдет в четверг, 26 июля. Участники рынка ждут новых намеков относительно перспектив монетарной политики в еврозоне. Итоги мероприятия будут опубликованы в 14:45 мск. Предполагается, что на этот раз индикативные процентные ставки останутся без изменений: 0% - ключевая ставка, -0,4% - депозитная ставка.

В июне ЕЦБ объявил, что намерен сохранять процентные ставки неизменными по крайней мере до окончания лета 2019 г. Заявление стало сюрпризом для участников рынка, которым пришлось пересмотреть ожидания в более мягкую с точки зрения монетарной политики сторону.

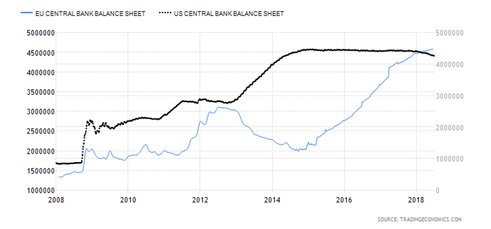

Оцениваю заседание как проходное, ибо в ходе предыдущего заседания регулятор обозначил параметры монетарной политики до конца года. ЕЦБ сократит ежемесячный объем выкупа облигаций в рамках программы количественного смягчения (QE) с октября до 15 млрд евро (с 30 млрд евро) и завершит программу в декабре 2018 г. При этом регулятор сохранил вполне осторожную риторику, оставив пространство для маневра. Детали с учетом более свежей информации мы сможем получить из пресс- конференции Марио Драги (15:30 мск). Факторы в пользу сворачивания QE В условиях отрицательных доходностей ряда коротких гособлигаций еврозоны (к примеру, по 2-леткам Германии и Франции) регулятору все сложнее найти подходящие для выкупа бумаги. При этом баланс ЕЦБ (4,56 трлн евро) уже превысил соответствующие показатели ФРС и Банка Японии.

Балансы ЕЦБ и ФРС

Чрезмерное раздувание баланса любого из мировых ЦБ представляет угрозу финансовой стабильности, ведь рано или поздно созданные монетарными стимулами "пузыри" могут начать схлопываться.

Чрезмерное раздувание баланса любого из мировых ЦБ представляет угрозу финансовой стабильности, ведь рано или поздно созданные монетарными стимулами "пузыри" могут начать схлопываться.

Таким образом, своевременное сворачивание стимулирования выглядит вполне оправданным, главное – проявлять осторожность, избегать негативных для рынков сюрпризов, заранее готовя инвесторов.

Факторы в пользу осторожного сворачивания QE

Если посмотреть на свежую макростатистику еврозоны, то видно, что в последние месяцы экономика региона замедлилась. На это указывает сводный индекс деловой активности (PMI Composite), который в июле составил 54,3 пункта по сравнению с почти 59 пунктами на начало года.

Динамика Euro Area Composite PMI

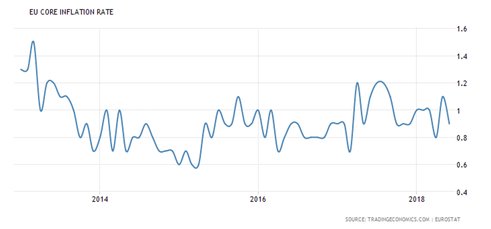

Инфляция в июне достигла 2% таргета ЕЦБ. Однако произошло это за счет роста цен на энергоносители, что может быть единовременным эффектом. При этом базовая инфляция (без учета еды и энергоносителей) составила лишь 0,9% годовых.

Инфляция в июне достигла 2% таргета ЕЦБ. Однако произошло это за счет роста цен на энергоносители, что может быть единовременным эффектом. При этом базовая инфляция (без учета еды и энергоносителей) составила лишь 0,9% годовых.

Динамика базового CPI в годовом исчислении

По итогам июньского заседания был повышен прогноз по инфляции еврозоны на 2018 и 2019 гг. с 1,4% до 1,7%. Предполагается, что показатель останется ниже 2% таргета ЕЦБ еще долгое время. При этом оценка роста ВВП на 2018 г. была сокращена с 2,4% до 2,1%.

По итогам июньского заседания был повышен прогноз по инфляции еврозоны на 2018 и 2019 гг. с 1,4% до 1,7%. Предполагается, что показатель останется ниже 2% таргета ЕЦБ еще долгое время. При этом оценка роста ВВП на 2018 г. была сокращена с 2,4% до 2,1%.

Источник: ecb.europa.eu

Источник: ecb.europa.eu

Говоря о планах по подъему ставок, ЕЦБ не хотел бы недооценивать риски для экономического прогноза, прокомментировал глава регулятора. Драги отметил усиление глобальных экономических рисков. Под этим подразумевается угроза "торговых войн". Еще один фактор – это валютный, который опосредованно влияет на состояние экономики еврозоны. ЕЦБ следит за волатильностью евро, которая является источником неопределенности, отметил ранее Марио Драги.

В апреле-мае eur/usd ослаб на фоне осторожной риторики регулятора и итальянского кризиса и пока не спешит восстанавливаться. Если ЕЦБ будет действовать слишком агрессивно, то евро укрепится. Подобный расклад будет невыгоден для экспортеров еврозоны, окажет давление на торговый баланс и инфляцию в регионе.

Как это может повлиять на евро

В целом сворачивание QE – это вполне ожидаемый момент. При этом ЕЦБ настроен крайне осторожно в плане сворачивания монетарных стимулов. Предполагаю, что на этот раз регулятор обойдется без сюрпризов.

Одновременно ФРС нацелена на последовательное монетарное ужесточение. В планах регулятора еще 2 этапа повышения ключевой ставки в 2018 г. на фоне сильной экономики, ближайшее может произойти уже в сентябре. В пятницу будет представлена первая оценка ВВП США за II квартал. Согласно консенсус-прогнозу экономистов речь может идти о солидном 4%-м приросте показателя.

Интересный момент - спреды между доходностями Treasuries и немецких гособлигаций достигли рекордного значения согласно 10-леткам, играя не в пользу евро.

По итогам заседания возможна волатильность в паре eur/usd. В среднесрочной перспективе ожидаю новый виток просадки в паре, ибо риски для экономического прогноза по еврозоне все еще актуальны, а дифференциал процентных ставок играет не в пользу евро.

По итогам заседания возможна волатильность в паре eur/usd. В среднесрочной перспективе ожидаю новый виток просадки в паре, ибо риски для экономического прогноза по еврозоне все еще актуальны, а дифференциал процентных ставок играет не в пользу евро.

Пара eur/usd консолидируется над зоной поддержки $1,16-1,145. В случае нового витка снижения следующий технический ориентир – это $1,12, где проходит уровень 61,8% коррекции Фибоначчи от волны роста 2017 г.

График eur/usd с 2016 г., таймфрейм недельный

Оксана Холоденко, эксперт по международным рынкам БКС "Брокер"

Оксана Холоденко, эксперт по международным рынкам БКС "Брокер"