Финансовые кризисы, как правило, начинаются на периферии и постепенно достигают ядра всей системы. Вспомните ипотечный кризис 2007 г., который перерос в финансовый кризис 2007-2008 гг., а затем в мировой экономический кризис.

Нет никакой гарантии, что на этот раз будет та же динамика, но первый этап – взрыв "пузырей" на периферии – определенно наступил. Что характерно, в основном речь идет о кредитных "пузырях" и опять в США.

Субстандартные автокредиты

Один из ярких признаков индустриальной экономики последних нескольких лет - готовность людей, которые в любом случае не могли бы себе этого позволить, покупать новые автомобили. Как отмечало агентство Bloomberg, американские потребители, которые делали все возможное, чтобы купить или арендовать новый автомобиль, исчезали из автосалонов.Растущие процентные ставки и цены на новые автомобили выдавливают с рынка покупателей с неустойчивым кредитом и малым бюджетом. По данным JD Power, за первые 2 месяца этого года объемы продаж заемщикам с самым высоким рейтингом оставались неизменными, а продажи заемщикам с низким рейтингом упали на 9%.

Согласно прогнозам аналитиков Bloomberg автопроизводители могут сообщить о том, что продажи в марте снизились до самых низких уровней, поскольку ураган "Харви" практически разорил дилеров на побережье Техаса в августе.

Westlake Financial Services специализируется на субстандартном кредитовании со времени своего основания в Лос-Анджелесе 30 лет назад. Субстандартные кредиты теперь составляют всего 55% от его портфеля, 5 лет назад эти показатели составляли 75%, отметил Дэвид Гофф, вице-президент компании.

Ипотечное рефинансирование

Поскольку процентные ставки падали последние 30 лет, держатель ипотечного кредита мог проводить рефинансирование по более низкой ставке каждые 2-3 года, либо заработать наличные, либо снизить ежемесячные платежи. Это работало как сокращение налогов для домовладельцев и постоянный источник дохода с нулевым риском для банков.Но теперь, когда процентные ставки растут, легкая нажива закончилась. Рефинансирование составляет меньшую часть ипотечного бизнеса, чем в любое время за последние 20 лет, что создает проблему для кредиторов, которые уже опасаются, что более высокие процентные ставки и рост цен на жилье могут снизить активность покупок.

В прошлом году 37% от объема ипотечного кредитования было вызвано рефинансированием, по данным отраслевой исследовательской группы Inside Mortgage Finance. Это стало самой малой долей с 1995 г., и ожидается, что объемы рефинансирования сократятся в этом году. В 2012 г. рефинансирование составило 72%.

Несмотря на то что в 2011 г. активность в области закупок росла в результате постфинансового кризиса, рост в 2017 г. оказался недостаточным, чтобы компенсировать сокращение рефинансирования на $366 млрд. В итоге общий ипотечный рынок упал примерно на 12% до $1,8 трлн согласно данным Inside Mortgage Finance.

Более того, сейчас меньше домовладельцев имеют право на рефинансирование на фоне роста ставок. Количество заемщиков, которые могут получить выгоду от рефинансирования, сократилось примерно на 37% с конца прошлого года согласно оценкам Black Knight Inс. При 2,67 млн потенциальных заемщиков эта группа остается самой маленькой с 2008 г.

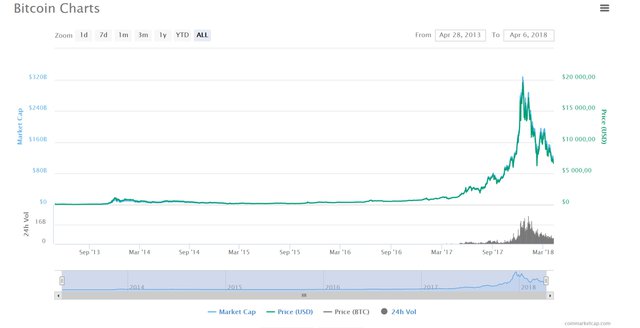

Криптовалюты

Биткоин совершил действительно эпичное путешествие от новинки до цифровой валюты, которая обрела психологическое доминирование на мировом уровне. Но это закончилось в 2017 г., биткоин упал более чем наполовину со своих максимумов. А капитализация рынка криптовалют сейчас меньше, чем капитализация биткоина год назад.Конечно, пока рано говорить о конце криптовалют. Они прошли через ряд крупных коррекций во время их появления.

Биткоин проходит через муки "медвежьего" рынка, который начался вскоре после того, как в декабре цена активов достигла чуть более $19 тыс.

Наряду с запросом о стоимости монет, запросы Google о биткоине резко упали в 2018 г. Разве "пузырь" действительно взорвался на этот раз?

Наряду с запросом о стоимости монет, запросы Google о биткоине резко упали в 2018 г. Разве "пузырь" действительно взорвался на этот раз?

Синдром упущенной выгоды, FOMO, прошлой осенью был самым сильным попутным ветром под крыльями биткоина. Когда разговоры о криптовалюте перешли со столов трейдеров на обеденные столы обывателей, вооруженных только проницательным видением текущей ситуации или новых технологий, деньги потекли в этот актив.

На фоне огромного спроса биткоин повел себя так, как повел бы любой сырьевой товар и стал более дорогим. С тех пор цена начала падать более чем на 100% с максимумов.

Анализ того, как взаимосвязаны тенденции запросов Google с графиком стоимости биткоина за последний год, подразумевает, что ненадежные инвесторы, которые способствовали его взлету, возможно, пошли дальше.

Так что все начинается. Периферия уже рушится.

Что касается того, какие "пузыри" составляют основу системы, очевидные кандидаты - это суверенные облигации, акции технологических компаний и фиатная валюта. Акции технологических компаний, судя по всему, ближе всех к краю. Акции FANG+ растут так долго, что стали значительной частью общего фондового рынка. Таким образом, их судьба в определенной степени определяет ситуацию Dow и S&P. И в последнее время ситуация с ними выглядит довольно ненадежной по разным причинам.

Прежде всего они до смешного высоко стоят. Второй и гораздо более странный момент - они ведут себя таким образом, что разъедают как конкурентов, так и клиентов, поэтому негативная реакция неизбежна. Третье: они оказываются в среде, где президент полностью готов нападать на них на своей собственной странице в соцсетях, развязывая "торговые войны", которые влияют на продукты компании. Если суммировать все это, ситуация очень напоминает надвигающуюся бурю.

Акции США упали в зону коррекции, начав II квартал в понедельник, так как акции технологических компаний падали на фоне опасений, вызванных проблемами в сфере торговли и твитами президента Дональда Трампа и Илона Маска.

Промышленный индекс Dow Jones снизился на 458 п., или на 1,9%, тогда как индекс S&P 500 упал на 2,2%. Nasdaq упал на 2,7%.

Тарифы, установленные Китаем на американский экспорт, и продолжающаяся критика Трампа в отношении Amazon подтолкнули акции по нисходящей спирали.

Президент несколько дней набрасывался с критикой на Amazon, в последнее время сосредотачиваясь на "мошенническом" контракте с Почтовой службой США, который, на самом деле, принес прибыль почтовому отделению.

Крах акций технологических компаний оказался бы жестким, но не смертельным. Но если рынки лишатся уверенности в госдолге и фиатной валюте, это станет концом системы. Последним шагом, связанным с этим, может стать дислокация технологических компаний, которая приведет к краху остальную часть фондового рынка, заставив центробанки реагировать массовой печатью денег и отрицательными процентными ставками. И мы посмотрим, что случится с этими фиатными валютами.