В мире

В последние дни мировые фондовые площадки оказались под давлением. После периода относительной стабильности и преимущественно бокового движения на ключевых рынках вновь наблюдается снижение. Главным образом распродажа сначала была спровоцирована динамкой американского рынка акций. Во вторник индекс S&P 500 неожиданно для многих упал вниз на 2%, а в среду потерял еще 1,75%. Другие площадки, включая российский рынок, также последовали за главным поводырем.

Причины снижения и ухудшения настроений инвесторов долго искать не нужно. Многие эксперты уже обратили внимание на невероятную по своим масштабам «глобальную дивергенцию», когда фондовые активы растут в условиях худшей макростатисктики и корпоративной отчетности последних лет или даже десятилетий.

Такие гиганты Wall-Street как бывший управляющий фондом Сороса Стэн Дракенмиллер, а также миллиардер Дэвид Теппер, отмечают чрезмерную переоценку американского рынка акций. «Премия за риск на рынке акций худшая, что я видел», — заявил Дракенмиллер. По его мнению, правительственных программ стимулирования будет недостаточно для преодоления реальных экономических проблем в мире.

Уже сейчас появляются проблемы с платежеспособностью и растет риск дефолтов в корпоративном секторе разных странах мира. По оценкам Moody’s, количество дефолтов в развивающихся странах может оказаться выше уровня финансового кризиса 2008-2009 гг. в ближайшие 12 месяцев.

К этому добавляется рост напряженности в отношениях между США и Китаем. Появляются сообщения о противоречиях в рамках торговой сделки, а также возможных санкциях в отношении КНР из-за Covid-19. Плюс тенденции с распространением коронавируса указывают на более длительные сроки нормализации ситуации. Если в Европе пик пройден, то во ряде других стран число новых заболевших продолжает расти.

При таком фоне выход из боковой консолидации вниз по индексам акций выглядит объяснимым. После мощного отскока возникла ситуация, когда новых позитивных драйверов для продолжения V-образного восстановления недостаточно, а негативные экономические последствия пандемии и глобальных ограничений на повестке прямо сейчас.

Рынки живут ожиданиями, и ранее весь рост с середины марта как раз можно было оправдать тем, что инвесторы ставят на постепенное открытие границ и восстановление темпов экономического роста, потребительской и производственной активности. Но сейчас наступает период, когда этот заложенный в цены базовый расклад должен начать реализовываться. Когда уже нет избыточного апсайда для фундаментальной переоценки, участники рынка становятся более восприимчивыми к негативным новостям, а позитивные драйверы вызывают лишь кратковременные отскоки или просто сохранение боковика. Поэтому локально, риски коррекции на глобальных рынках остаются повышенным.

В России

На горизонте до конца года общий взгляд по российскому рынку акций умеренно положительный при реализации сценария с плавным восстановлением цен на нефть и прохождением пика негативного влияния пандемии на мировую экономику. Однако краткосрочно преобладает негативное влияния внешних факторов, а именно слабой динамики развитых площадок.

В среднесрочной перспективе важным драйвером для российских акций являются ожидания снижения рублевых ставок. Мы видим, что рынок облигаций, который традиционно быстрее реагирует на изменение ситуации, уверенно растет в отличие от акций. Индекс ОФЗ (RGBI) на этой неделе переписал исторические максимумы. Вся просадка из-за коронавируса в марте полностью выкуплена. Мощное падение потребительского спроса не позволит разогнаться инфляции, что развязывает Центробанку руки в вопросе смягчения денежно-кредитной политики.

Глава ЦБ РФ уже дважды допускала возможность того, что ключевая ставка снизится еще на 100 п.п. (до 4,5%). Поэтому переоценка долговых бумаг не заставила себя долго ждать. Но рынок акций в условиях повышенной волатильности этот момент пока игнорирует, на повестке более важные драйверы.

Однако все мы помним, как в 2019 г. именно фактор снижения ставок стал одной из ключевых предпосылок для роста российского рынка. В этом плане стабильные дивидендные истории остаются привлекательными. Например, к таким относятся такие истории как МТС и Норникель. Причем сочетание этих двух бумаг в портфеле также способствует балансировке риски ослабления рубля, ведь акции ГМК выигрывают от ослабления национальной валюты.

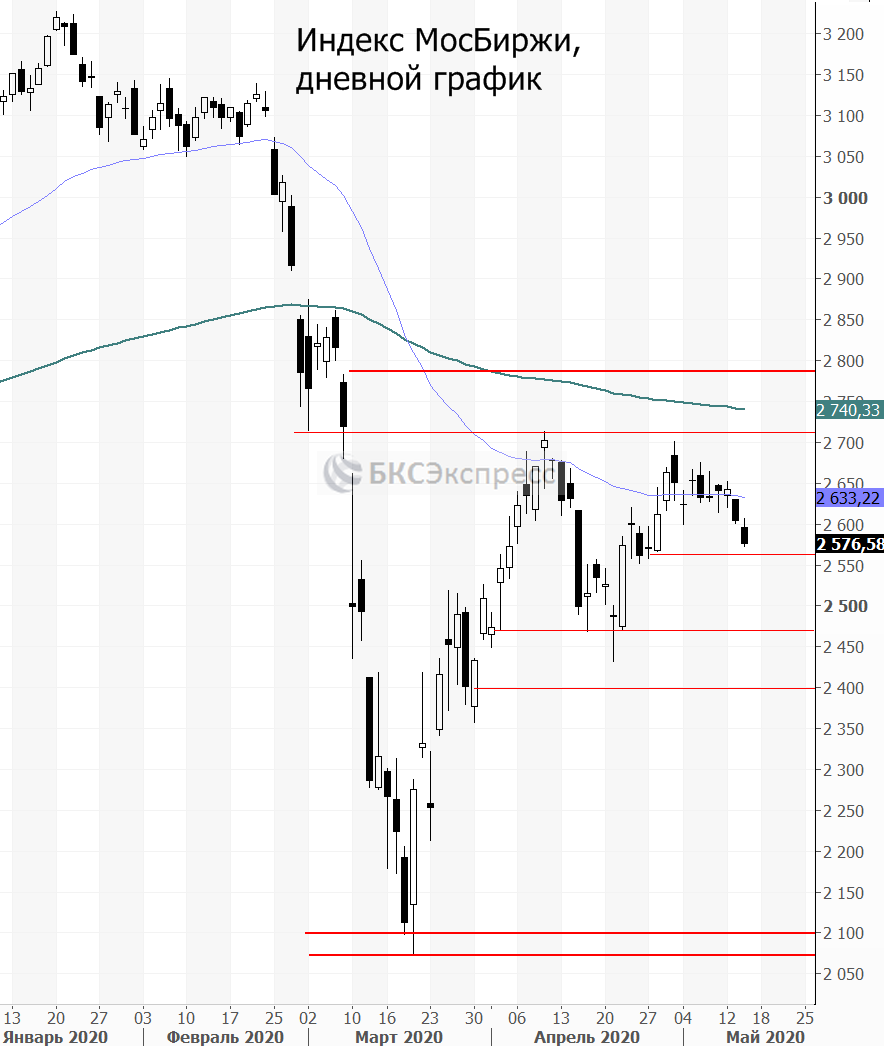

По индексу МосБиржи наверху в качестве уровня сопротивления выступает район 2700–2710 п. В самой ближайшей перспективе предпосылок к пробою этого рубежа не наблюдается. Более вероятным выглядит сценарий консолидации или же постепенного сползания в область нижней границы широкого боковика около 2470–2500 п.

В сложившейся ситуации можно придерживаться тактики сохранения невысокой доли в портфеле акций банковского и нефтяного секторов. При этом не нефтяные экспортеры и ориентированные на внутренний рынок компании с относительно высокими дивидендами могут иметь более значительный вес. Консервативные инвесторы могут оставлять часть средств в инструментах с фиксированной доходностью. На мой взгляд среднесрочные корпоративные облигации с высоким рейтингом не в полной мере заложили в котировки фактор ожидания дальнейшего снижения ключевой ставки Банком России.

По паре USD/RUB в ближайшей перспективе ожидаю в основном нейтральную динамику. Курс может колебаться в коридоре с нижней границей 72,5–73 и верхней около 75–76. Причем риски ослабления рубля на горизонте следующих недель оцениваю выше, чем вероятность ускоренного укрепления национальной валюты. Причина в ожидаемом восстановлении спроса на импорт по мере снятия ограничительных мер, в падении экспортной выручки, а также в снижении объемов продажи валюты со стороны ЦБ РФ из-за роста нефти Urals.

Начать инвестировать

Портфель*

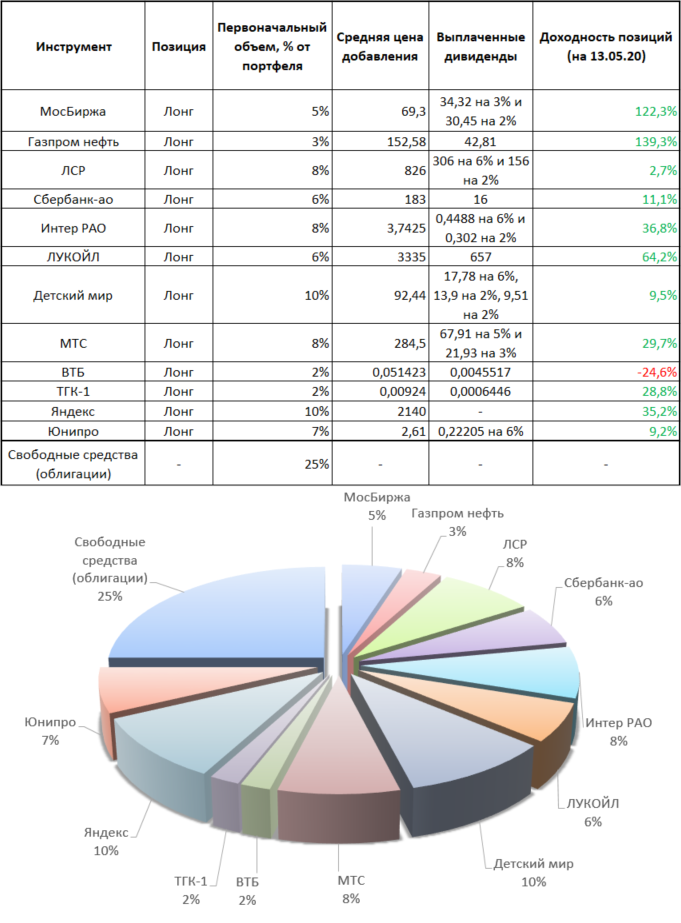

Перейдем к примеру инвестиционного портфеля, который рассматривается в рамках еженедельных обзоров «Тренд недели»:

- С момента публикации прошлого обзора бумаги портфеля показали разнонаправленную динамику, но преимущественно снижались вместе с индексом МосБиржи в целом.

- В случае продолжения локальной коррекции можно рассмотреть увеличение доли в МТС, Норникеле.

- Доля свободных средств по-прежнему составляет 25%. Свободные средства можно размещать в коротких (до 3 лет) выпусках ликвидных корпоративных облигациях с высоким кредитным рейтингом.

Текущая структура:

Примечание: доли указываются в размере первоначальных позиций и не корректируются по факту изменения уровней цен данных активов для более удобного восприятия. Портфель не является индивидуальной инвестиционной рекомендацией, офертой или предложением по инвестированию в соответствующие активы, а выступает информационно-аналитическим продуктом и отражает лишь пример виртуального ведения среднесрочного/долгосрочного инвестиционного портфеля без обязательства реального совершения сделок. Инвестиционная деятельность сопряжена с рисками, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. Упомянутые финансовые инструменты либо операции могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности.

Все предыдущие обзоры «Тренд недели», которые обычно публикуются по средам, можно найти по тегу