В 2019г. на рынке ОФЗ и корпоративных облигаций были зафиксированы рекордные объемы первичных размещений, существенное снижение доходности, опережающие темпы которого наблюдались в корпоративном секторе относительно гособлигаций. В секторе субфедеральных облигаций также был замечен рост, однако, не столь существенный как в остальных секторах рублевого облигационного рынка.

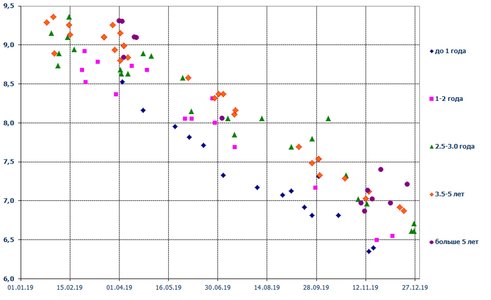

Динамика доходности 10-и летних ОФЗ свидетельствует о преобладании в целом по году позитивных тенденций. Вместе с тем, явно наблюдались периоды активного роста цен (снижения доходности), к которым можно отнести – январь, июнь, август и октябрь. Которые сменялись периодами «бокового» движения в ожидании появления новых «драйверов» дальнейшего роста.

Динамика доходности 10-и летних ОФЗ свидетельствует о преобладании в целом по году позитивных тенденций. Вместе с тем, явно наблюдались периоды активного роста цен (снижения доходности), к которым можно отнести – январь, июнь, август и октябрь. Которые сменялись периодами «бокового» движения в ожидании появления новых «драйверов» дальнейшего роста.

Динамика доходности 10-и летних ОФЗ

Источник: расчеты БК «РЕГИОН»

Источник: расчеты БК «РЕГИОН»

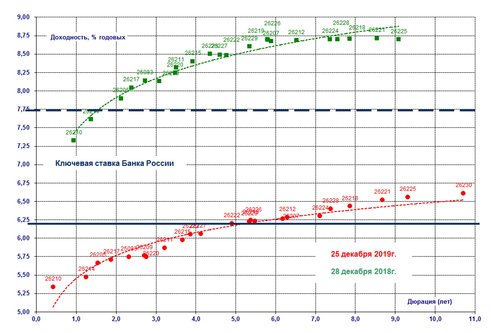

С начала текущего года снижение доходности составило в среднем по рынку порядка 236 б.п. При этом максимальное снижение ставок (в пределах 240-250 б.п.) было отмечено по выпускам со сроком обращения 3-7 лет. В коротком и долгосрочном сегментах снижение составило в пределах 210-230 б.п.

«Кривая» доходности ОФЗ  Источник: расчеты БК «РЕГИОН»

Источник: расчеты БК «РЕГИОН»

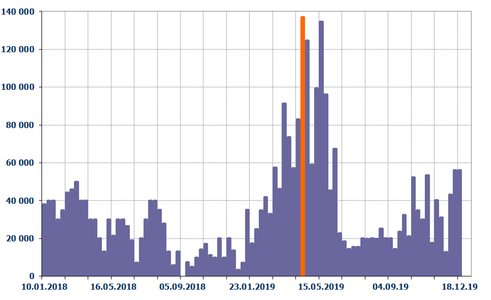

На аукционах в течение всего 2019г. инвесторам были сделаны 84 предложения ОФЗ, включая 67 предложений по размещению 10 выпусков ОФЗ-ПД, 12 раз - ОФЗ-ИН 52002 и 5 раз - ОФЗ-ПК 24020 При этом были признаны несостоявшимися два аукциона по размещению: ОФЗ-ПД и ОФЗ-ИН. К размещению на аукционах были предложены облигации с ближайшим сроком погашения в июле 2022 года, а также самый долгосрочный выпуск, который погашается в марте 2039 года. Общий объем предложения ОФЗ в 2019г. составил 9 766 179,8 млн руб. (с учетом объемов доступных к размещению остатков в каждом выпуске), в т.ч. 522 721,1 млн руб. в виде ограниченного предложения. Суммарный спрос инвесторов составил 4 404 692,8 млн руб. или 45,1% от суммарного спроса. Спрос на аукционах с ограниченным предложением составил 1 274 533,9 млн руб., что более чем в 2,4 раза превысило объем предложения. Суммарный объем размещения составил 2 082 618,678 млн руб., что составило 47,3% от суммарного спроса инвесторов. По нашим оценкам годовой план (с учетом корректировок по итогам первых трех кварталов) был выполнен на 99,96%.

Росту объемов размещения ОФЗ наряду со спросом со стороны нерезидентов способствовал, в первую очередь, отказ эмитента от ограничения предложения гособлигаций на каждом аукционе. В результате этого объем единовременных привлечений на отдельном аукционе вырос в первой половине т.г. более чем в 2,3 раза по сравнению с 2017-2018гг., показав рекорды на уровне 135-138 млрд руб.

Размещение ОФЗ в 2017-2019гг., млн руб.  Источник: Минфин РФ, расчеты БК «РЕГИОН»

Источник: Минфин РФ, расчеты БК «РЕГИОН»

Самым «результативным» кварталом в 2019г. стал второй квартал, когда объем размещения превысил 888,324 млрд руб. и более чем на 48% превысил квартальный план. При этом с начала июня Минфину РФ пришлось вновь вводить ограничения по объему предложения ОФЗ, которые не применялись с середины февраля (благодаря чему план первого квартала был перевыполнен более чем на 14%). Во второй половине эмитент существенно снизил планы по заимствованию и перешел к «тактике» отсечения наиболее агрессивных заявок, существенно сокращая «премию» для инвесторов на аукционах. В результате планы третьего и второго кварталов были исполнены на 87,1% и 99,8% соответственно. Вместе с тем, даже сдержанная политика Минфина во второй половине года не помешала выполнить годовой план внутренних заимствований в 2019г.

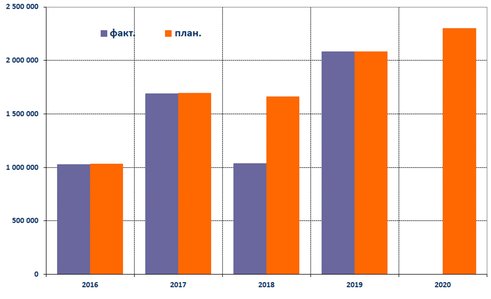

Планы и фактическое размещение ОФЗ в 2016-2019гг.  Источник: Минфин РФ, расчеты БК «РЕГИОН»

Источник: Минфин РФ, расчеты БК «РЕГИОН»

После неудачного прошлого года, когда Минфину РФ удалось выполнить годовой план на 62,4%, разместив гособлигации на общую сумму порядка 1 035,5 млрд руб., в текущем году выполнение плана по нашим оценкам составило 99,96%. При этом объем размещений вырос более чем в два раза по сравнению с предыдущим годом и установил абсолютный рекорд за всю историю рынка. Согласно Федеральному бюджету на 2020 год объем чистых заимствований должен составить порядка 1 740,2 млрд руб. С учетом погашений обращающихся государственных ценных бумаг общий объем размещений на следующий год может составить порядка 2,3 трлн руб., что всего на 10,4% выше плана на текущий год (который более чем на 25% превышал план предыдущего года).

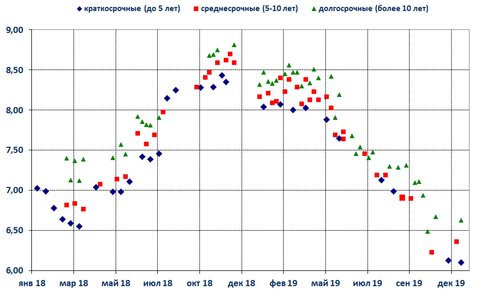

Доходность при размещении ОФЗ в 2018-2019гг.

Источник: Минфин РФ, расчеты БК «РЕГИОН»

Источник: Минфин РФ, расчеты БК «РЕГИОН»

Говоря о первичном рынке ОФЗ, нельзя не отметить существенное сокращение стоимости заимствования в текущем году по сравнению даже с минимальными уровнями начала прошлого года. Так, например, в краткосрочном сегменте доходность на аукционах по итогам года снизилась на 90 б.п., в среднесрочном секторе – на 60 б.п., а в долгосрочном секторе - на 94 б.п.

Подводя предварительные итоги года на первичном рынке, отметим, что в 2019г. в сегменте субфедерального и муниципального долга объем размещений составил 111,75 млрд руб., что на 30% больше результата 2018г., но на 47% ниже объема 2017г. Эмитенты-регионы активизировались только осенью. До этого в январе-августе 2019г. прошло всего лишь три размещения (11% годового объема): Республики Саха (Якутии) в мае, Белгородской и Ярославской областей в августе. Из-за отсутствия в последнее время большого количества предложений облигаций со стороны субфедеральных эмитентов при размещении данных выпусков инвесторами был предъявлен высокий спрос, в 6-8 раз превышающий предлагаемые эмитентами объемы. Основной же объем привлечения субфедеральными заемщиками пришелся на сентябрь-декабрь 2019г. – 89% годового показателя. При этом наиболее активным месяцем по количеству сделок стал декабрь (5 размещений на 32 млрд руб.), а по объему привлеченных средств – октябрь (4 размещения на 37 млрд руб.). Уже очевидно, что планы, которые в начале года формировались согласно законам о бюджете на 2019 год, принятым субъектами РФ, с общим объемом привлечения через выпуск облигационных займов в размере более 263,5 млрд руб., выполнены не будут. Одной из причин низкой активности регионов в последние годы является стабильно хорошая ситуация у многих из них с исполнением бюджета по сбору налогов.

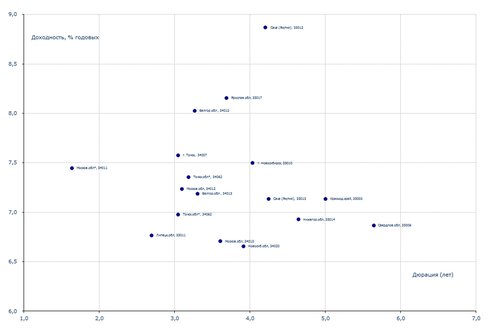

Доходность размещений субфедеральных облигаций в 2019г.  Источник: расчеты БК «РЕГИОН»

Источник: расчеты БК «РЕГИОН»

В текущем году на первичном рынке корпоративных облигаций прошло более 520 сделок (без учета краткосрочных выпусков ВТБ и ВЭБ.РФ) общим объемом более 2,44 трлн. рублей, что примерно на 63,5% выше уровня прошлого провального года, и на 9% выше показателя 2017 годов. По-прежнему преобладают эмитенты первого – второго эшелонов, снижение доходности при размещении которых по итогам года составило в пределах 300 б.п., в т.ч. за счет сужения спрэдов к ОФЗ. Активизировались и эмитенты так называемых «высокодоходных облигаций» (ВДО), объем 123 выпусков которых еще незначителен – около 112 млрд руб. или менее 1% от общего объема рынка корпоративных облигаций.

Доходность размещений корпоративных облигаций 1-го эшелона в 2019г.  Источник: расчеты БК «РЕГИОН»

Источник: расчеты БК «РЕГИОН»

Сохранение мягкой денежно-кредитной политики ведущими мировыми центральными банками, включая Банк России, ожидания поддержания цен на нефть на относительно высоком уровне и стабильности национальной валюты, дальнейшее снижение инфляции при отсутствии роста геополитических рисков (прежде всего, в виде усиления санкций) – вот основные факторы 2020 года для сохранения привлекательности вложений в рублевые облигации как для иностранных, так и для российских инвесторов.

Александр Ермак, главный аналитик долговых рынков БК "Регион"