Итоги торгов 01.09

Индекс МосБиржи: 3971,02 п. (+1,33%)

Индекс РТС: 1715,09 п. (+1,84%)

Главное

В среду подъем российского рынка акций ускорился на повышенных оборотах. Если в предыдущие дни фокус инвесторов в значительной мере был сосредоточен на акциях компаний средней малой капитализации, то вчера мы вновь видели смещение интереса к крупным голубым фишкам.

При этом уверенный рост происходил попутно с укреплением рубля, что, как правило, отражает интерес к российским бумагам не только внутренних инвесторов, но и резидентов. Естественно для подтверждения этой тенденции нужно чуть больше времени.

Из-за валютного фактора долларовый РТС показал опережающую динамику. Он впервые с 2012 г. поднялся выше 1700 п. По индексу МосБиржи на вечерней сессии котировки пришли к 3980 п. Почти достигнута цель на уровне 4000 п. Возможен локальный прокол этого рубежа в ближайшей перспективе.

Вчерашний подъем нашего рынка не сопровождался исключительно позитивным внешним фоном. В США была показана смешанная динамика. Чуть лучше остальных торговались высокотехнологичные компании из Nasdaq Composite, а не представители промышленного DJIA. В это же время в commodities также не отмечается какого-то единого коллективного ралли. Росли цены на газ, но ряд металлов скорректировались после очередных мер КНР по охлаждению рынка.

Так что столь сильная динамика российских индексов в сложившихся условиях вызывает лишь оптимизм. Если не произойдет резкого ухудшения внешнего фона, то пространство для подъема еще сохраняется.

Рынок нефти и ОПЕК+

Цены на нефть Brent не показали выраженной динамики и остались вчера в районе $71,6. С одной стороны, вышли позитивные для нефтяных котировок данные по запасам в США. С другой, их значимость может быть низкой из-за искажений, связанных с фактором урагана и остановки части нефтяной инфраструктуры.

Страны ОПЕК+ ожидаемо не стали менять подход к принятому ранее плану, подтвердив намерения повышать добычу на 400 тыс. б/с ежемесячно.

Основные комментарии вице-премьера Александра Новака телеканалу Россия 24:

- Отмечается почти полное восстановление мирового спроса на автомобильное топливо

- Потребление авиакеросина находится на уровне в 83% от докризисного

- Мировой спрос на нефть достиг 95 млн б/с, ожидается дальнейшее восстановление к докризисным 101 млн б/с

- К октябрю Россия вернет 65% от сокращенной в мае прошлого года добычи, а к маю 2022 г. выйдет на докризисный уровень

- Россия в рамках согласованного графика может повышать добычу нефти примерно на 100 тыс. б/с в месяц

Сегодня с утра отмечается умеренное снижение нефтяных цен. Краткосрочные ожидания в целом нейтральные.

Газпром — возглавляет подъем в голубых фишках

Почти четверть всех объемов торгов вчера пришлась на акции Газпрома, которые прибавили 2,4%. Котировки поднялись к рекордным отметкам с 2008 г. В бумагах отыгрывается фактор сильной отчетности и ожидания улучшения финансовых результатов по итогам II полугодия. Участников рынка привлекает перспектива рекордных за всю историю дивидендов.

Учитывая высокие цены на газ в Европе и объемы экспорта, в базовом сценарии итоговые дивиденды следующим летом могут превысить отметку в 40 руб. — 12,8% по текущим уровням. Это одна из самых высоких доходностей среди всех крупных нефтегазовых компаний мира.

Шансы на продолжение роста акций Газпрома сохраняются. Цены на газ в среднесрочной перспективе останутся высокими, о чем в том числе говорит и менеджмент компании. Да, в моменте в акциях Газпрома отмечается локальная техническая перекупленность, однако значимых причин для глубокой коррекции не появляется. Локальные откаты, например из-за ухудшения внешнего фона, могут быть кратковременными и, скорее всего, будут выкупаться. В целом бумаги газовой компании способны выглядеть лучше индекса МосБиржи как при сценарии падения рынка, так и при его позитивной динамике.

Читайте также: День знаний на БКС Экспресс. Новинки: курсы и тесты для инвесторов

Облигации и рубль

В отличие от рынка акций российские облигации по-прежнему не показывают выраженной динамики. Продолжается консолидация среднесрочных и длинных бумаг. Индекс ОФЗ (RGBI) остается относительно стабильным.

Поводов для снижения облигаций сейчас нет, но и триггеров к формированию устойчивой восходящей тенденции пока недостаточно. У участников нет уверенности, что Банк России не поднимет ключевую ставку еще раз на ближайших заседаниях.

Вчерашние цифры по индексу потребительских цен не позволяют быть полностью уверенным в том, что ЦБ однозначно завершил цикл ужесточения ДКП. За неделю рост цен в стране составил 0,09%, что в пересчете на годовые темпы составляет 6,77%.

В опубликованном вчера аналитическом докладе Банка России «О чем говорят тренды» отмечается, что в июле–августе наметились признаки небольшого снижения устойчивого инфляционного давления, но оно все равно остается повышенным относительно цели регулятора. Несмотря на некоторое снижение, инфляционные ожидания населения и бизнеса все еще высоки, что создает риски усиления вторичных проинфляционных эффектов от роста цен, говорится в исследовании.

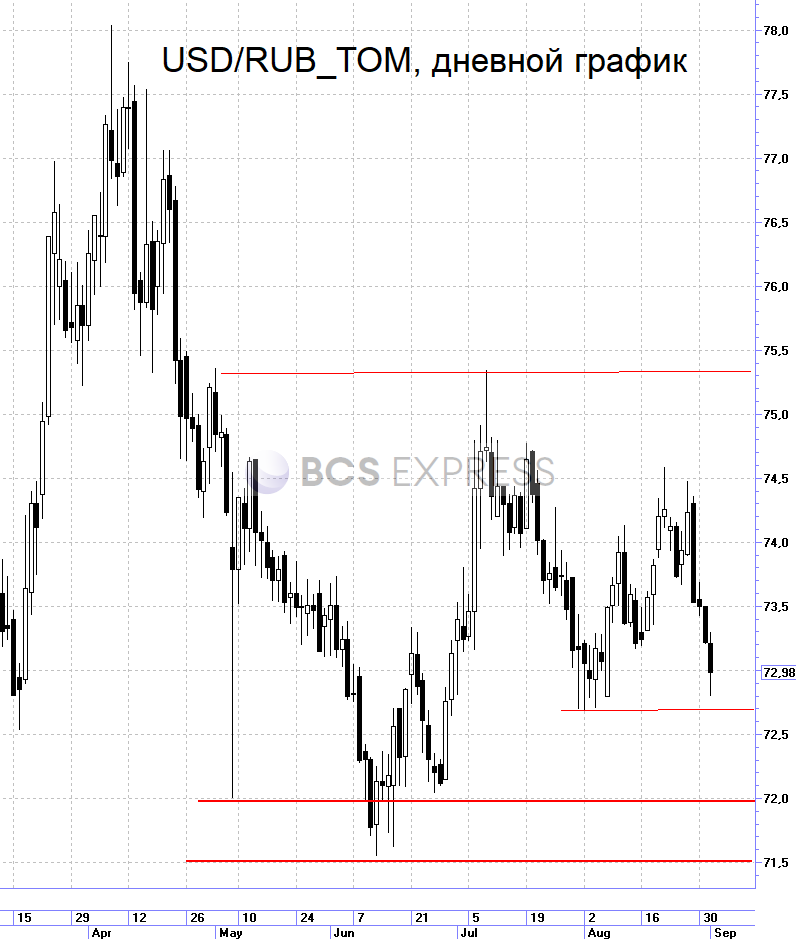

Курс USD/RUB в среду опускался ниже 73. В качестве ближайшего ориентира снизу можно выделить отметку 72,7. Если фаза укрепления рубля не остановится в этом районе, то тогда следующие цели сместятся к диапазону 71,5–72.

В фокусе

• Петропавловск (+9,2%). Компания опубликовала слабый отчет, что было всеми ожидаемо. Об ухудшении финансовых результатов можно было судить еще по операционным данным, представленным в июле. Ключевые причины ухудшения метрик — снижение объемов производства золота из-за выработки месторождений, сдвиг сроков запуски флотационной установки на Пионере, а также снижение объемов покупки стороннего концентрата для переработки из-за корпоративного конфликта.

Ожидания по II полугодию более позитивные. Компания увеличит объемы производства благодаря запуску флотации на Пионере, производственный прогноз на год был подтвержден. На текущий момент наиболее очевидные негативные драйверы в кейсе Петропавловска уже отыграны. К концу октября компания может разработать дивидендную политику, что привлечет интерес инвесторов.

• TCS Group (+6,8%). До сих пор большинство локальных волн снижения в расписках TCS заканчивались резким импульсом роста. Причем для такого движения не нужно было дополнительных корпоративных новостей. Так произошло и вчера. После двухнедельного спада за одну сессию отыграна почти половина просадки. Тем не менее сейчас нет уверенности в очередном походе к рекордным отметкам. В оценку компании авансом уже заложено сохранение высоких темпов роста бизнеса. Сильная зона сопротивления может быть расположена в диапазоне 7000–7150 руб.

• Новатэк (+4,7%). Ралли в ценах на газ во всем мире позитивно сказывается на акциях компании. Ускорение роста выглядит оправданным. Капитализация приближается к рекордным отметкам. В рамках устоявшегося восходящего тренда зона торможения может быть в районе 1850–1900 руб.

• Интер РАО (+3,7%). Продолжается отскок одной из самых недооцененных по мультипликаторам энергетической компании. Ближайший ориентир — диапазон 4,9–5,0 руб. По мере приближения к этим отметкам возможно торможение.

• X5 Group (+1,8%). Вышли две позитивные новости для компании, поддержавшие котировки. Сбер рассматривает возможность инвестиций в онлайн-бизнес X5 Group, сообщил Коммерсант со ссылкой на источники. Кроме того, Минфин предложил правительству способ смягчить последствия разрыва соглашения об избежании двойного налогообложения с Нидерландами, передают Ведомости слова заместителя министра финансов Алексея Сазанова. X5 Group зарегистрирована в Нидерландах.

• Северсталь (-3,5%). Снижение на 3,5% однозначно можно записать в актив, учитывая тот факт, что в среду акции компании очистились от дивидендов величиной в 4,9%. Более половины всех дивидендных гэпов в последние годы закрываются в первые 3–5 недель. При стабильном фоне и таком высоком спросе на российские активы, как мы видели вчера, просадка в бумагах Северстали также может быть достаточно быстро отыграна.

• Московская биржа сегодня опубликует объемы торгов за август 2021 г.

• В четверг в 15:00 состоится онлайн-конференция Банка России по основным направлений единой государственной денежно-кредитной политики на 2022–2024 гг.

• Сегодня последний день для попадания в реестр акционеров, имеющих право на получение дивидендов Авангарда за I полугодие 2021 г.

Внешний фон

Внешний фон сегодня с утра смешаный. Американские индексы после закрытия нашей дневной сессии в среду остались примерно на тех же уровнях. Азиатские рынки сегодня торгуются разнонаправленно и не показывают единой динамики. Фьючерсы на индекс S&P 500 без существенных изменений, нефть Brent в минусе на 0,5% и находится около уровня $71,2.

С учетом результатов предыдущих вечерних торгов можно предположить, что при сохранении текущего фона открытие по индексу МосБиржи (IMOEX) пройдет недалеко от уровня закрытия среды.

Макростатистику и ожидаемые события на сегодняшний день можно посмотреть в наших календарях

Следите за материалами БКС Экспресс в Telegram

НАЧАТЬ ИНВЕСТИРОВАТЬ

БКС Мир инвестиций