Итоги торгов 31.08

Индекс МосБиржи: 3918,96 п. (-0,24%)

Индекс РТС: 1684,16 п. (-0,03%)

Главное

Во вторник российский рынок показал смешанную динамику и к концу торгов незначительно снизился. Общая среднесрочная растущая тенденция при этом пока остается актуальной.

Резко подросли объемы торгов: на 65% к уровню пятницы (до 123,5 млрд руб.). Однако это полностью связано с фактором вступления в силу итогов ребалансировки индексов MSCI Russia. В такие дни на аукционах закрытия всегда происходит рост оборотов. Более того, зачастую формируются неоправданные отклонения в голубых фишках, которые не связаны с фундаментальными факторами.

Среди наиболее ликвидных бумаг явным аутсайдером во вторник стали акции Лукойла, просевшие на 2,4% без новостей. Они занимают 10,7% в индексе МосБиржи (3 место), так что оказывают значительное влияние на рынок в целом. Если бы они вчера закрылись без изменений, то индекс МосБиржи завершал сессию в нуле.

Отмечаем очень много сильных движений в дальних эшелонах. Акции могут расти на десятки процентов на полугодовых отчетах, а порой и без новостей или же на незначительных корпоративных событиях несоразмерных масштабу изменения цен.

Так, за три сессии на 55% взлетели акции КАМАЗа, неплохо отчитавшегося за I полугодие. Почти на 30% за два дня выросли акции ОВК, которые были под давлением крупных продаж несколько кварталов подряд. Сильные финансовые результаты привели к ускорению волны роста в акциях ДВМП, подскочивших накануне на 11,6%.

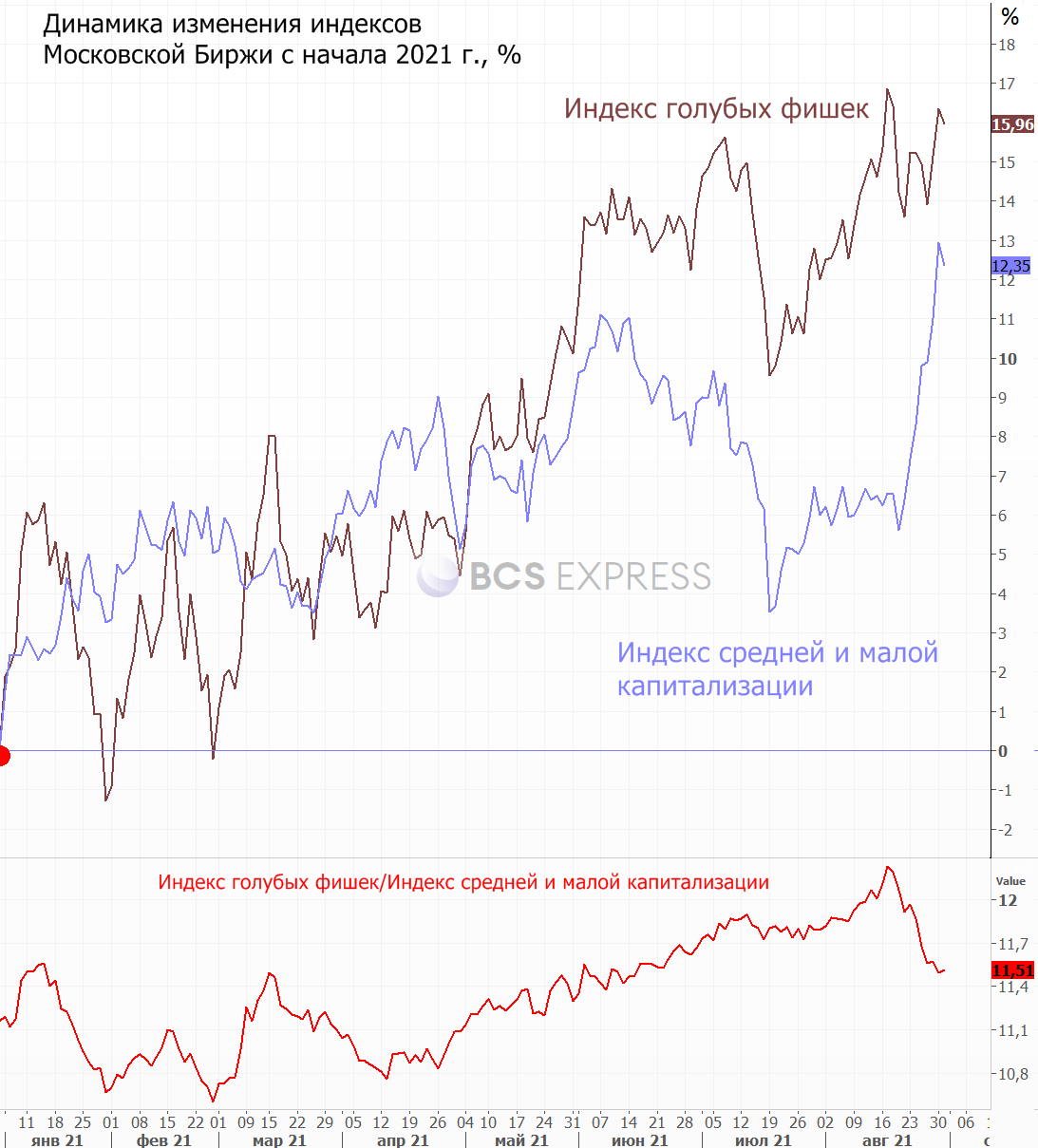

С начала года индекс акций компании средней и малой капитализации растет на 12,3% и в последние недели существенно сократил отставание от голубых фишек, прибавляющих 16%.

Сегодня ожидания по индексу МосБиржи нейтральные. Наверху по-прежнему актуальная круглая цель в 4000 п. О сломе этого сценария можно будет говорить в случае возврата под нижнюю границу тренда, расположенную на 3800–3815 п. Такой сценарий сегодня–завтра маловероятен.

Ситуация на американских и европейских площадках пока спокойная. Индекс S&P 500 накануне не стал переписывать исторические максимумы, показав нейтральную динамику.

Ключевым событием недели, которое способно вызвать всплеск волатильности, будет пятничная статистика с рынка труда США: цифры по безработице и новым рабочим местам вне с/х сектора. Причем на этот раз сильные данные могут быть негативно восприняты рынком акций, так как вырастут ожидания более скорого сворачивания QE.

Рынок нефти

На рынке нефти ситуация остается относительно стабильной. Фьючерсы Brent находятся выше комфортного уровня в $70 за баррель. Отставание нефтяного сектора на российском рынке акций в последние сессии выглядит неоправданным. При прочих равных дальнейшее сползание котировок Лукойла или Роснефти может быть интересно для наращивания длинных позиций.

Сегодня состоится заседание министерского мониторингового комитета ОПЕК+. На выходных появились сообщения со ссылкой на министра нефти Кувейта, что страны картеля могут рассмотреть вопрос изменения принятого плана по ежемесячному наращиванию добычи. Причина — замедление спроса из-за COVID-19. На мой взгляд, сценарий пересмотра параметров сделки пока не является базовым.

Скорее всего, в ОПЕК+ будут придерживаться прежних договоренностей, а влияние заседания на котировки нефти будет сдержанным. Страны картеля продолжат наращивать производство на 400 тыс. б/с ежемесячно.

В фокусе

• Яндекс (+4,9%). Акции находятся около исторических максимумов, установленных в сентябре прошлого года. В случае преодоления уровня 5650 руб. будет нарушен полуторагодовой коридор широкой консолидации. При таком раскладе следующие ориентиры могут сместиться к 5850 руб.

Во вторник компания заявила, что полностью выкупит доли Uber в Яндекс.Еде, Лавке, Доставке, а также в бизнесе беспилотных автомобилей и роверов. Партнеры продолжат совместно развивать сервисы заказа такси, каршеринга и аренды самокатов в рамках группы компаний Яндекс.Такси. Общая сумма сделки составит $1 млрд. Компания приобретет у Uber 4,5% акций совместного предприятия и доведет долю до 71%. Кроме того, Яндекс получит право в течение двух лет выкупить оставшуюся долю Uber за $1,8–2 млрд.

Компания увеличивает долю в растущих, развивающихся бизнесах, что позволит получить синергетический эффект с другими направлениями (e-commerce). Выкуп доли Uber позволит получить большую гибкость в принятии управленческих решений.

• Газпром (+0,16%). Благоприятная рыночная конъюнктура позволяет сформировать базу для выплаты рекордных дивидендов по итогам 2021 г. Вклад первого полугодия составит порядка 18 руб., а это уже выше, чем выплаты за весь 2018 г, ставшие рекордными, сообщил в ходе телефонной конференции начальник департамента газового холдинга Александр Иванников. Он добавил, что совокупность краткосрочных и долгосрочных факторов в инвестиционной привлекательности Газпрома найдет отражение в повышении рыночной капитализации. По его словам, итоговые дивиденды могут составить не менее 36 руб., так как взгляд на II полугодие еще более оптимистичный. Он также отметил, что текущие цены на газ в Европе сохранятся в ближайшее время, предпосылок для их снижения пока нет.

Столь оптимистичные комментарии менеджмента могут только лишь поддержать уверенность инвесторов в перспективах акций компании. Сохраняем положительный взгляд. Ближайший ориентир по бумагам находится в районе 310–320 руб. Акции могут выглядеть лучше рынка как в случае общей коррекции, так и при сценарии стабильного внешнего фона.

• Мечел-ао (-4,6%), Мечел-ап (-6,5%). Акции скорректировались после мощного ралли в предыдущие сессии. Вряд ли просадка будет продолжительной. При стабильном внешнем фоне возможен некоторый период амплитудной консолидации и попытка возобновления движения наверх. Уровни, около которых возможно повторное давление продавцов, по обыкновенным акциям могут находиться в районе 117–119 руб., по привилегированным — 240–250 руб.

• Globaltrans (-5,3%). Компания отчиталась о падении выручки и чистой прибыли в I полугодии из-за давления низких ценовых ставок на аренду полувагонов. Снижение результатов было ожидаемым, но в дальнейшем ставки могут начать расти. Совет директоров рекомендовал выплатить 22,5 руб. на одну акцию в качестве дивидендов за I полугодие. Дивдоходность около 3,6%. Кроме того, Globaltrans ставит целью дивиденды за II полугодие 2021 г. в размере не менее 5 млрд руб. или около 27,97 руб. на акцию (выплата в апреле–мае 2022 г.).

• Сегодня с открытия торгов ожидается дивидендный гэп в акциях Северстали. Он составит 4–4,5%. При сохранении стабильного фона этот ценовой разрыв способен закрыться в течение пары месяцев.

• Петропавловск в среду опубликует финансовые результаты по МСФО за I полугодие. Ожидается слабый отчет, однако это было заранее известно. Во II полугодии планируется восстановление объемов производства золота к низкой базе I полугодия благодаря запуску флотационной установки на Пионере и увеличению переработки стороннего сырья на Покровском АГК. На более долгосрочном горизонте у компании есть потенциал еще нарастить объемы добычи за счет ожидаемого в I квартале 2022 г. запуска третьей флотационной линии на Маломыре.

Внешний фон

Внешний фон сегодня с утра умеренно позитивный. Американские индексы после закрытия нашей дневной сессии во вторник остались примерно на тех же уровнях. Азиатские рынки сегодня торгуются разнонаправленно и не показывают единой динамики. Фьючерсы на индекс S&P 500 поднимаются на 0,25%, нефть Brent в плюсе на 0,4% и находится около уровня $71,8.

С учетом результатов предыдущих вечерних торгов можно предположить, что при сохранении текущего фона открытие по индексу МосБиржи (IMOEX) пройдет рядом с уровнем закрытия вторника.

Макростатистику и ожидаемые события на сегодняшний день можно посмотреть в наших календарях

Следите за материалами БКС Экспресс в Telegram

НАЧАТЬ ИНВЕСТИРОВАТЬ

БКС Мир инвестиций