Если доход одного человека составляет $500 тыс. в год, а доход другого - $50 тыс., какие налоги должен платить каждый из них?

Это один из самых главных вопросов государственной политики, и это тот вопрос, от которого обычно уходят экономисты. Как правило, они заявляют, что экономика занимается лишь проблемой эффективности, а проблема перераспределения благ – это вопрос из области морали. Но быстрорастущее неравенство в странах по всему миру побудило некоторых экономистов все же обратиться к этой проблеме.

Это один из самых главных вопросов государственной политики, и это тот вопрос, от которого обычно уходят экономисты. Как правило, они заявляют, что экономика занимается лишь проблемой эффективности, а проблема перераспределения благ – это вопрос из области морали. Но быстрорастущее неравенство в странах по всему миру побудило некоторых экономистов все же обратиться к этой проблеме.

В недавно опубликованном документе "Следует ли повышать налоги для богатых: коэффициент фискального неравенства" экономисты Джон Хатджиоанидес из Лондонского городского университета и Марика Каранассу и Гектор Сала из независимого Института экономики труда утверждают, что настало время поставить вопрос управления неравенством в один ряд с такими вопросами, как рост ВВП, управление инфляцией и сокращение безработицы. Их позиция основана на убеждении, что растущее неравенство представляет собой угрозу свободе и капитализму, поскольку приводит к слишком большой власти в руках небольшой горстки людей.

Исследователи рассматривают перераспределение налогообложения как важный инструмент для борьбы с неравенством. В частности, речь идет о значительном увеличении налогов для богатых. Они отмечают, что, несмотря на то что богатые получают больший кусок пирога, доля налогов, которые они платят, не растет соответственно уровню их доходов. Анализ сосредоточен на США, но они полагают, что результаты могут быть адаптированы к другим странам с развитой экономикой.

Растущее неравенство на примере США

Растущее неравенство на примере США

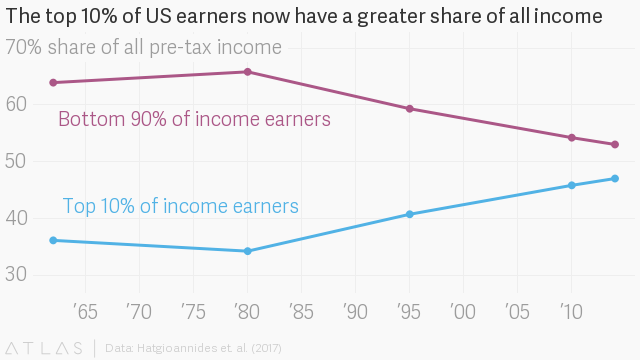

Их аргумент основан на идее, что доля ставки подоходного налога для богатых должна быть привязана к доле всего дохода, который они получают. Учитывая, что доля доходов 10% самых высокооплачиваемых работников выросла с 36% в 1960 г. до 47% в 2014 г., они считают, что и ставка налогов для этих групп также должна возрасти.

На самом деле эффективная ставка налога для 10% самых высокооплачиваемых работников с 1960 до 2014 гг. составляла около 33%. В течение этого периода верхняя предельная ставка подоходного налога снизилась с 91% до 39,6%, был отменен ряд отчислений. В то же время ставки подоходного налога для остальных 90% населения выросли с 23,9% до 27,6%.

В результате соотношение налогов, уплачиваемых 10% работников, по сравнению с долей их доходов упало с 1,22 в 1960 г. до 1,11 в 2014 г. Чтобы сохранить коэффициент 1,22, эффективная ставка подоходного налога 10% работников должна быть увеличена примерно до 40%.

Эти исследователи присоединяются к таким экономистам, как Томас Пикетти, призывающим к увеличению налогов для богатых, что должно сдержать экономическую и политическую власть богатых. Однако такой точки зрения придерживаются не все.

Экономисты из Института Брукингса считают, что увеличение ставок подоходного налога для богатых до 50% и перераспределение этих денег для малоимущих лишь незначительно повлияют на неравенство в США. Они утверждают, что улучшение образовательных результатов для бедных будет гораздо лучшим решением этой проблемы. Этот аргумент указывает на то, что повышение налогов для богатых и вложение этих денег в образование могут быть лучшим способом борьбы с неравенством.

И пока экономисты обсуждают, что при увеличении подоходного налога снизится неравенство, текущие предложения налоговой реформы, предложенной республиканцами, фактически снизили бы ставку подоходного налога для богатых и налоги в целом. Большинство республиканцев считают, что сокращение налогов для богатых будет стимулировать экономику и приведет к росту рабочих мест для среднего класса. Но исследование показало, что это принятие желаемого за действительное. Анализ текущих налоговых предложений республиканцев предполагает, что они увеличат неравенство, оказав незначительное влияние на долгосрочный экономический рост.