Российский рубль прервал укрепление, длившееся с середины ноября, и начал слабеть. Что это, смена тренда или коррекция, и почему рубль потерял привлекательность.

В среду во второй половине дня российская валюта начала слабеть, хотя явных причин для этого не было. Но это только на первый взгляд. Как неоднократно писали "Вести. Экономики", динамика валют развивающихся стран, в том числе и рубля, во многом зависит от динамики доходности американских трежерис. Так вот, в среду доходность этих бумаг продемонстрировала резкий скачок, что и спровоцировало волну распродаж в валютах развивающихся стран.

Здесь все предельно просто. Корреляции с ценами на нефть у рубля на данный момент нет, да и сами котировки "черного золота" пока не демонстрируют явной динамики, ожидая итогов заседания стран-участниц сделки "ОПЕК+".

Впрочем, говорить о грядущем обвале рубля также не приходится. Так, например, накануне Минфин достаточно успешно разместил два выпуска облигаций федерального займа (ОФЗ). Ведомство разместило долговые бумаги на сумму 26,192 млрд руб. при совокупном спросе в 62,102 млрд руб., то есть спрос более чем в два раза превысил предложение.

Впрочем, говорить о грядущем обвале рубля также не приходится. Так, например, накануне Минфин достаточно успешно разместил два выпуска облигаций федерального займа (ОФЗ). Ведомство разместило долговые бумаги на сумму 26,192 млрд руб. при совокупном спросе в 62,102 млрд руб., то есть спрос более чем в два раза превысил предложение.

Иными словами, спрос на рублевые активы пока остается. Вместе с тем, стоит отметить и тот факт, что пока сохраняются риски падения нефтяных цен, что впоследствии может негативно сказаться на рубле, но главным драйвером по-прежнему остается глобальный спрос на рисковые активы.

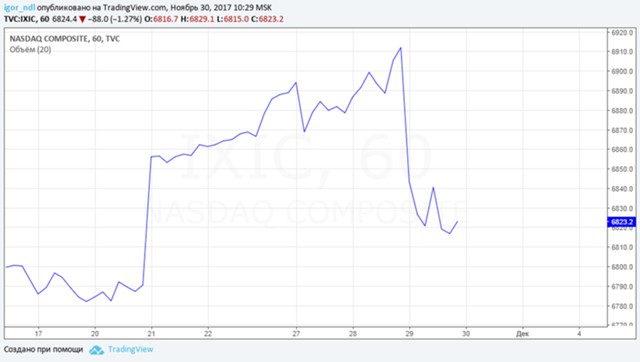

Помимо роста доходностей по казначейским облигациям США, мы видели довольно сильные распродажи в высокотехнологичном секторе американского фондового рынка. Если эти продажи перерастут во что-то большее, ни о каком спросе на emerging markets речи и быть не может.

Помимо роста доходностей по казначейским облигациям США, мы видели довольно сильные распродажи в высокотехнологичном секторе американского фондового рынка. Если эти продажи перерастут во что-то большее, ни о каком спросе на emerging markets речи и быть не может.

Напомним также и о том, что в декабре российским компаниям предстоят существенные выплаты по внешнему долгу. Возможно, Центральному банку даже придется помочь банкам с валютой.

По словам другого представителя Банка России - директора департамента денежно-кредитной политики Игоря Дмитриева, регулятор не ждет валютных шоков в предстоящем периоде, имеет необходимый набор инструментов, чтобы их купировать. Это заявление он сделал, выступая на конференции, организованной Ассоциацией российских банков (АРБ).

Игорь Дмитриев

"В части курсовой динамики каких-либо шоков на предстоящем периоде мы не ждем. Потоки по платежному балансу достаточно сбалансированы, у нас есть все инструменты, хорошо апробированные, в формате валютного РЕПО, чтобы в случае возникновения шоков их купировать. Но сейчас на предстоящем горизонте мы не видим ситуации, которая приведет к масштабной волатильности курса".Напомним также, ранее регулятор сообщал, что повышение ставки ФРС и ужесточение денежно-кредитной политики ЕЦБ могут вызвать отток капитала с развивающихся рынков, но ЦБ РФ уверен в устойчивости курса рубля.

Доля вложений нерезидентов в российские государственные облигации достигла исторического максимума (33,2% на 1 октября 2017 г.) и находится на сопоставимом уровне по сравнению с другими странами.

Вмененная волатильность "опционов без выигрыша" (atthe-money) на курс USD/RUB сроком 1 месяц в январе-сентябре 2017 г. в среднем составила 12,5% (в среднем в 2016 г. – 18,5%). Стоимость акций (индекс ММВБ) в отчетный период выросла на 4,1%. Тем не менее ЦБ считает необходимым отметить глобальные риски, которые могут привести к ухудшению рыночной конъюнктуры и негативно отразиться на темпах роста экономики ЕМE.

Существенные корректировки на рынках возможны по мере нормализации денежно-кредитной политики ведущими центральными банками. ФРС США по итогам заседания в сентябре 2017 г. объявила о начале сокращения баланса.