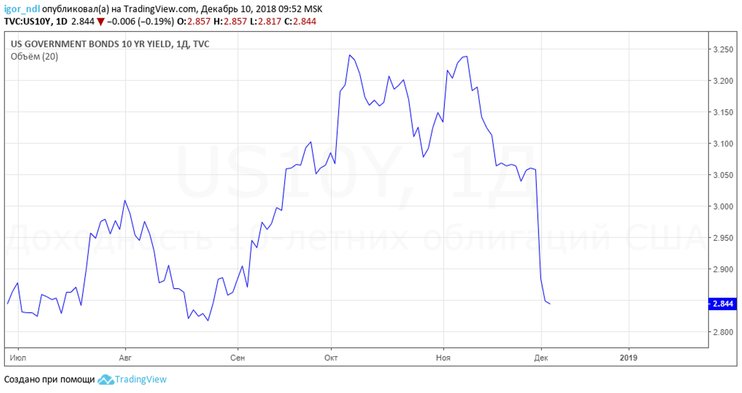

На минувшей неделе на мировых рынках произошли серьезные изменения. В первую очередь речь идет долговом рынке США, где наблюдалось резкое снижение доходностей по трежерис, а также первая за более чем за десятилетие инверсия.

Все это может оказать серьезное влияние на стоимость активов и валют развивающихся стран, в том числе и рубль.

И хотя инверсия на отрезке 2 и 10 лет стала бы более опасной предвестницей рецессии, опустившийся ниже нуля спред доходности между 3-х и 5-летними бумагами может указывать на пересмотр ожиданий относительно монетарной политики ФРС в следующем году, отмечает Bloomberg.

И хотя инверсия на отрезке 2 и 10 лет стала бы более опасной предвестницей рецессии, опустившийся ниже нуля спред доходности между 3-х и 5-летними бумагами может указывать на пересмотр ожиданий относительно монетарной политики ФРС в следующем году, отмечает Bloomberg.

Ранее "Вести. Экономика" отмечали, что рынки уже ставят на понижение стоимости заимствований в США в 2020 г.

История вопроса

Короткий конец кривой доходностей принял инверсионный вид, что является важным индикатором надвигающейся рецессии и общих негативных тенденций в экономике. Кстати, инверсии кривой не было с 2007 г.Кривая доходности государственных облигаций стала инвертированной на участке 3-5 лет. И хотя ключевое значение имеет спред между 2-летними и 10-летними бумагами, который пока остается положительным, разница доходностей этих бумаг стремительно сжимается.

Тем временем регуляторы развивающихся стран активно повышали и продолжают повышать процентные ставки, что увеличивает привлекательность кэрри-трейд: 13 из 20 основных валют merging markets сулят трейдерам положительную доходность в ближайшие 12 месяцев. Рубль, наряду с турецкой лирой и аргентинским песо, выглядит все более привлекательно.

Кроме того, рубль демонстрирует невиданную устойчивость к колебаниям нефтяных цен, что является дополнительным фактором в его пользу.

Рубль завершил ноябрь гораздо меньшим снижением, чем котировки Brent, но разрыв этой когда-то мощной зависимости создает риски для российских экспортеров, отмечает Bloomberg. Это заставляет их хеджировать стоимость нефти в рублях.

Рубль завершил ноябрь гораздо меньшим снижением, чем котировки Brent, но разрыв этой когда-то мощной зависимости создает риски для российских экспортеров, отмечает Bloomberg. Это заставляет их хеджировать стоимость нефти в рублях.

Сама же российская валюта имеет неплохие шансы укрепиться в январе, поскольку, если Банк России, как ожидается, возобновит покупки валюты, то в минимальном объеме из-за той же нефти.

Впрочем, для спекулянтов фактор возобновления покупок валюты со стороны ЦБ может стать ключевым, и они могут включиться в игру на ослабление российской валюты. Не стоит забывать и о санкционной угрозе, которая может реализоваться в полной мере уже в начале следующего года.

Стоит сказать и о рынке нефти. В конце прошлой недели было принято решение о сокращении объемов добычи, что хотя бы локально поддержит нефтяные котировки. Этот фактор для рубля будет играть неоднозначную роль.

С одной стороны, высокие цены на нефть позитивны для российской валюты, с другой - если Банк России возобновит покупку валюты, то по мере роста нефтяных котировок будет увеличиваться и объем средств, направляемых на покупку валюты, а это негативно скажется на курсе.