На железных дорогах были сделаны одни из первых крупных состояний Америки, в том числе знаменитым Джоном Рокфеллером. Компании того времени торгуются на рынке до сих пор. Разберем, что из бумаг доступно на СПБ, и главное, насколько они могут быть доходны.

Есть ли спрос на железные дороги

Территорию США делят между собой шесть основных компаний.

- Западные штаты контролируют два крупнейших оператора Америки: Union Pacific и Burlington Northern Santa Fe (BNSF Railway). Акции первой торгуются, вторая принадлежит Berkshire Hathaway Уоррена Баффета.

- Восточное побережье разделено между Norfolk Southern и CSX, которые образовались от слияния осколков других крупных железнодорожных холдингов прошлого и позапрошлого веков. Обе компании торгуются. Север США почти целиком отдан канадским компаниями, которые на СПБ пока не представлены.

- На Юге есть несколько операторов, самая крупная из которых — Kansas City Southern. Ее бумаги торгуются бирже.

Суммарный объем железнодорожных услуг до пандемии составлял $80 млрд. Они обслуживают 43% всего грузооборота Америки, и эта доля не снижается. В период локдаунов выручка операторов просела до $66 млрд (на 18%), но при этом спрос на фрахт не упал, он лишь переключился на более дешевые ниши.

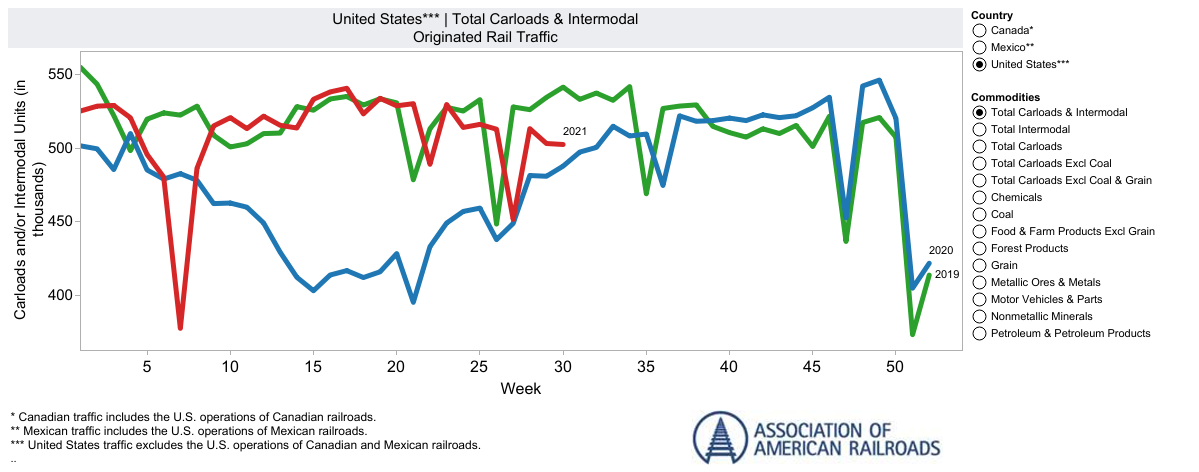

Основной индикатор состояния отрасли — объем погрузки (в тысячах вагонов). Его на еженедельной основе отслеживает Ассоциация американских железных дорог. Данные по этому году (красная линия) показывают, что весной спрос уже восстанавливался до уровней 2019 г. (зеленая линия). С поправкой на сезонность ожидается, что выручка железных дорог к декабрю 2021 г. увеличится на 3,7%.

Основные компании

Индустрию на СПБ Бирже представляют четыре компании, две из которых ведут свою историю с конца XIX века, две другие реорганизованы в начале 1980-х. История торгов у операторов не такая солидная, но охватывает продолжительный период с конца 1960-х (UNP, NSC и KSU) и с 1980 г. у CSX.

За эти 40 лет акции перечисленных компаний выросли в цене в диапазоне от 30 до 70 раз. По длине дорог с большим отрывом от остальных лидирует UNP, самый скромный по размеру полигон — у Канзасской KSU. В сумме эти четверо имеют сеть, которая в 1,5 раза длиннее, чем у российской РЖД.

Мультипликаторы и прибыль

Как и большинство классических отраслей, железные дороги отличаются низкими мультипликаторами, что позволяет входить в эти бумаги относительно безопасно. Наиболее дешево сейчас смотрятся компании восточного побережья при ожидаемом росте прибыли на среднем либо выше среднего уровне.

Дороже остальных торгуется KSU, но и прогнозный рост (согласно консенсусу) на ближайшие 12 месяцев и последующие годы у нее выше. Текущий аномально высокий P/E связан с тем, что компания два квартала подряд несла убытки из-за снижения деловой активности в нефтегазовых регионах Юга.

Дивиденды и рост акций

Восстановление акций пришлось по большей части на предыдущий год. В последние месяцы крупнейшие операторы идут с отставанием от широкого рынка. Отчасти компенсацией служат повышенные дивиденды. Наиболее интересную доходность сейчас предлагают по акциям CSX. Обратный пример — KSU, по росту ее акции сильно опережают и отрасль, и рынок в целом, но и дивиденд там ниже среднего.

Маржинальность и долги

Ключевой показатель для оценки классических отраслей, включая железные дороги, это маржа по прибыли. Также важно посмотреть на рентабельность собственных инвестиций компании, чтобы убедиться, что новые дороги и узлы строятся с хорошей отдачей на капитал.

Заметно, что крупные компании более устойчивы в плане маржинальности, и эффективнее инвестируют свои средства. Однако и долги у них заметно выше. По объему кредитной нагрузки более безопасно смотрятся менее крупные NSC и KSU.

Риски и потенциал акций

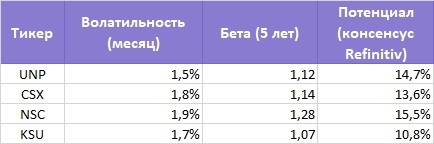

Акции железнодорожников нельзя назвать волатильными. Три стандартных отклонения в сумме дают ожидаемое падение от 4,5% до 6% на горизонте месяца. Это сценарий, покрывающий 99% вероятности. Показатель бета чуть выше 1, что говорит о колебаниях, близких к основному бенчмарку (S&P 500).

И, наконец, консенсус-прогнозы по акциям на следующие 12 месяцев. Они тоже умеренные, но все — в сторону роста. Железные дороги дают небольшой разброс ожидаемой доходности от 10% до 15%.

Выводы

Акции железных дорог — выбор инвесторов, которые делают ставку на скорое восстановление экономики после пандемии. В объемах фрахт уже вернулся к доковидному уровню, и в условиях роста инфляции можно ожидать, что выручка компаний тоже будет расти.

Средние и долгосрочные прогнозы по индустрии позитивны, а риски умеренны. Явного лидера среди железных дорог США нет. Здесь можно найти и дивидендные истории, например, CSX, и фишки быстрого роста (KSU), и просто бумаги c хорошим потенциалом (UNP и NSC).

БКС Мир инвестиций