Энел Россия подтверждает прогнозы по чистой прибыли, EBITDA и дивидендам на 2021 г., сообщает ПРАЙМ со ссылкой на финансового директора компании Юлию Матюшову.

«Что касаемо прогноза, ... на данный момент мы видим причины подтвердить наш прогноз, который мы озвучивали в феврале текущего года», — сказала Матюшова в ходе телефонной конференции.

Она напомнила, что, согласно февральской презентации, Энел Россия в 2021 г. ожидает EBITDA на уровне 7,5 млрд руб., чистую прибыль — 3 млрд руб. В феврале компания сообщила, что переносит выплату дивидендов в 2021 г. на 2023 год и ожидает их тогда на уровне 5,2 млрд руб., а в 2022 г. планирует выплатить 3 млрд руб.

Энел Россия опубликовала финансовые результаты за I полугодие 2021 г.

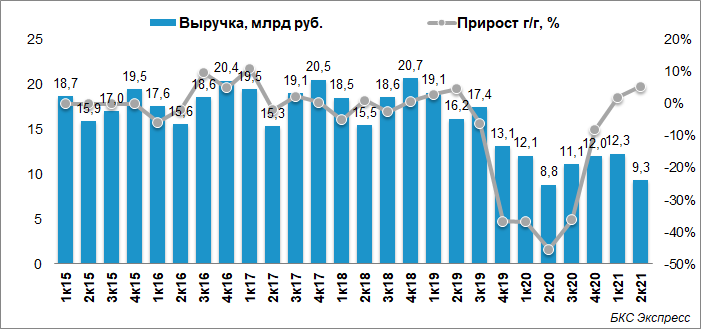

- Выручка: 21,6 млрд руб. (+3,4% г/г)

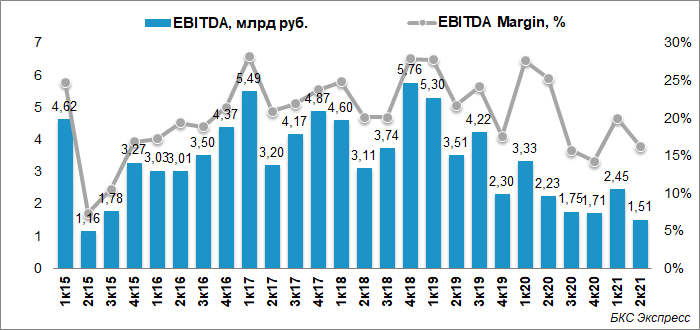

- EBITDA: 4,0 млрд руб. (-28,8% г/г)

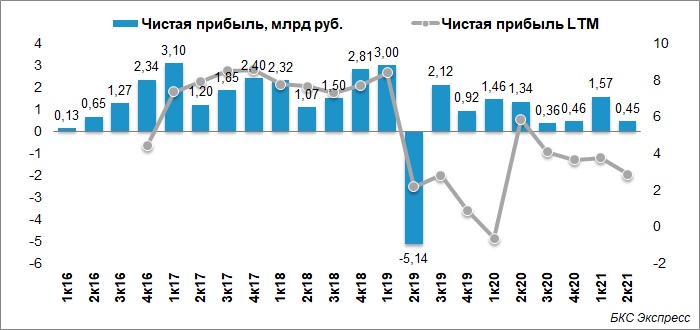

- Чистая прибыль: 2,0 млрд руб. (-27,7% г/г)

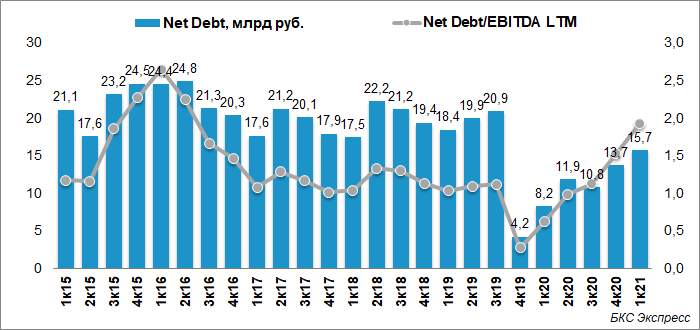

- Чистый долг: 20,7 млрд руб. (+51,3% к концу 2020 г.)

- Чистый долг/EBITDA: 2,8х (1,5х на конец 2020 г.)

Комментарий Пучкарёва Дмитрия, эксперта БКС Мир инвестиций:

«Финансовые результаты отражают продолжающуюся трансформацию Энел Россия. В 2021 г. компания запустила Азовскую ВЭС, эффект от которой в полной мере станет заметен лишь во II полугодии 2021 г. В 2022 г. ожидается пуск наиболее крупного проекта в рамках текущей стратегии — Кольской ВЭС. Это должно позволить компании довести показатель EBITDA от ВИЭ до 34%.

Подтверждение планов по прибыли и дивидендам умеренно позитивно, однако драйвером для бумаг оно не станет. Энел Россия — долгосрочная история, особенно после переноса дивидендов за 2020 г. Роста бумаг можно будет ожидать ближе к 2022–2023 гг., когда свой вклад в результаты начнет вносить Кольская ВЭС, а ожидания крупных дивидендов будут стимулировать акции к росту».

Стефан Звегинцов, генеральный директор Энел Россия:

«Рост наших операционных результатов и выручки в I полугодии 2021 г. по сравнению с I полугодием 2020 г. связан с увеличением отпуска электроэнергии за счет погодных условий и началом продаж «зеленой» электроэнергии и мощности Азовской ВЭС, первого нашего введенного в коммерческую эксплуатацию объекта возобновляемой энергетики в стране. Кроме того, на результатах положительно сказалась постоянно проводимая нами работа по оптимизации затрат на фоне непростого переходного периода для нашей компании в этом году».

Подробнее

Выручка продемонстрировала умеренный рост, что обусловлено, в основном, следующими факторами:

- Положительное влияние на показатель выручки оказало увеличение продаж электрической и тепловой энергии, обусловленное благоприятными погодными условиями и ростом экономической активности. Кроме того, положительное влияние оказали высокие цены на РСВ на протяжении всего периода, в основном по причине положительной динамики спроса на электроэнергию в европейской части России и на Урале (первая ценовая зона). Наконец, ежегодное повышение регулируемых тарифов и индексация цен в рамках конкурентного отбора мощности (КОМ) в 2021 г. дополнительно способствовали росту выручки.

- Негативное влияние на выручку оказало окончание выплат по программе тепловых ДПМ для блоков ПГУ Невинномысской и Среднеуральской ГРЭС, которые с 2021 г. перешли на получение более низких платежей в рамках конкурентного отбора мощностей (КОМ).

Показатель EBITDA снизился на 28,8% в основном по причине окончания выплат по программе тепловых ДПМ для блоков ПГУ, что привело к изменению структуры выручки. Продажи мощности ожидаемо продемонстрировали снижение (-34,9% г/г, 4,7 млрд руб.), что частично было компенсировано увеличением маржинальной прибыли от продаж электроэнергии, которая выросла на 57,4% г/г и составила 1,8 млрд руб. Положительное влияние на показатель EBITDA оказал ряд управленческих действий, направленных на сокращение постоянных затрат.

Чистая прибыль снизилась на 27,7%, что связано с улучшением чистых финансовых расходов, в основном из-за благоприятной динамики курсов валют по сравнению с I полугодием 2020 г., когда произошло существенное обесценение рубля.

Чистый долг по состоянию на 30 июня 2021 г. ожидаемо продолжил расти и составил 20,7 млрд руб. по сравнению с 13,7 млрд руб. на 31 декабря 2020 г., что в основном связано с интенсификацией работ по строительству Кольской ВЭС. Отношение чистый долг/EBITDA на конец полугодия составило 2,9х против 1,5х на конец 2020 г.

БКС Мир инвестиций