Крупные нефтяные компании сообщили о падении доходов в четвертом квартале прошлого года. Тем не менее, многие руководители нефтяных компаний придерживаются оптимистичного настроя.

Цены на нефть стабилизировались, и меры по снижению затрат, реализованные в последние три года, должны позволить компаниям получать прибыль.

Падение цен на нефть заставило крупные компании урезать расходы на разведку, сократить часть сотрудников, отложить запланированные проекты и заняться поиском более эффективных решений.

Это позволило добиться снижения точек безубыточности по нефтяным проектам. Тем не менее, это может оказаться временным фактором, учитывая, что нефтесервисные компании сегодня нуждаются в более высоких ценах для проведения буровых работ.

В некоторых случаях рост цен должен превысить целых 20%. В результате впервые за несколько лет может быть отмечен всплеск стоимости производства нефти. Rystad Energy считает, что затраты на средний проект по добыче сланцевой нефти могут вырасти на $1,60 за баррель, поднявшись до $36,50.

Но это еще не конец света. В конце концов, эти безубыточные цены по-прежнему значительно ниже, чем они были в 2014 году.

Reuters собрал ряд графиков, отображающих падение затрат на производство сланцевой нефти в разных частях США. Практически каждый крупный сланцевый бассейн столкнулся с падением безубыточных цен почти вдвое с 2013 года.

Но это только то, что касается сланцевого бурения. Основная часть нефтедобычи крупных нефтяных компаний не относится к сланцевой нефтедобыче.

Некоторые крупнейшие нефтяные компании добились определенного прогресса в сокращении расходов за последние несколько лет. И все же новый отчет ставит под сомнение былые достижения компаний.

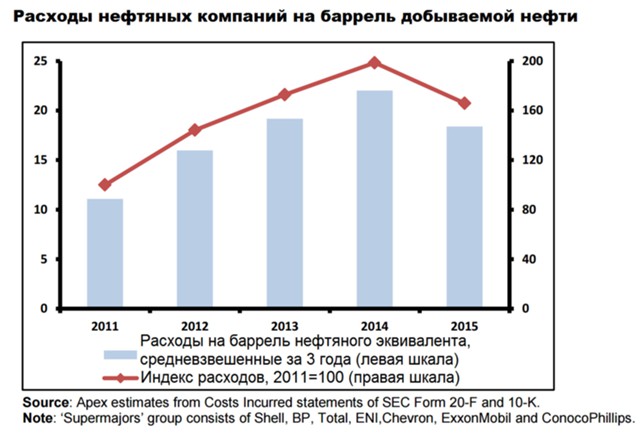

Согласно новому исследованию Apex Consulting Ltd., крупные нефтяные компании по-прежнему тратят больше средств на добычу эквивалента барреля нефти, чем это было до кризиса цен. Apex представили индекс, который измеряет ценовое давление на «supermajors» - группу ведущих мировых производителей, в составе которых ExxonMobil, Royal Dutch Shell, BP, Chevron Corporation, ConocoPhillips и Total.

Из него следует, что затраты на разработку, осуществленные supermajors в 2015 году, выросли на 66% по сравнению с показателями 2011 года.

И это несмотря на широко рекламируемое «повышение эффективности», реализованное в случае рыночного спада. Важно отметить, что это меры, касающиеся «затрат на разработку», а не разведки или эксплуатационных расходов.

И это несмотря на широко рекламируемое «повышение эффективности», реализованное в случае рыночного спада. Важно отметить, что это меры, касающиеся «затрат на разработку», а не разведки или эксплуатационных расходов.

Тем не менее, затраты на разработку компании Eni, например, снизились на 32% в период с 2011 года по 2015 год, значительное достижение. Chevron и ExxonMobil также провели меры повышения эффективности, хотя и при более скромных цифрах, чем Eni.

Затраты Chevron упали на 6%, затраты Exxon снизились на 5% за пять лет. С другой стороны затраты на разработку у Royal Dutch Shell выросли в четыре раза. У ConocoPhillips и BP дела обстоят лишь немного лучше, затраты выросли примерно вдвое за этот период. В целом, затраты на разработку у supermajors выросли на 66% до $18,39 за баррель.

Индекс отмечает основные структурные увеличения затрат на разработку при более широком производстве.

При $18 за баррель эта цифра может показаться весьма незначительной. Но это касается только «затрат на разработку», которые составляют лишь немногим больше половины общих расходов компании.

Эта цифра не включает затраты на разведку, а также финансирование текущих операций. Таким образом, «безубыточная цена» так часто цитируемая в СМИ, на самом деле, ненамного выше. ВР, к примеру, недавно признал, что его финансовое состояние не окажется безубыточным, если нефть по итогам торгов окажется на уровне $60 за баррель.

Сейчас supermajors находятся в сложном положении. Они пытаются урезать расходы, чтобы поправить свои финансы и расплатиться с огромной кучей долгов, которые они накопили за последние несколько лет.

Тем не менее, их запасы будут снижаться, если они не смогут заменить их. Exxon, например, может заменить 67% нефти, произведенной в 2015 году.

Кроме того, как отмечает Apex Consulting, нефтесервисные компании могут потребовать более высокие цены в будущем, так как увеличивается объем проводимых работ по бурению. Иными словами, снижение затрат после 2014 года носит, по крайней мере частично, циклический характер. Затраты вырастут снова, так как объем работ увеличится, если производители нефти не наладят диалог со своими поставщиками для решения основных структурных затрат на добычу нефти.