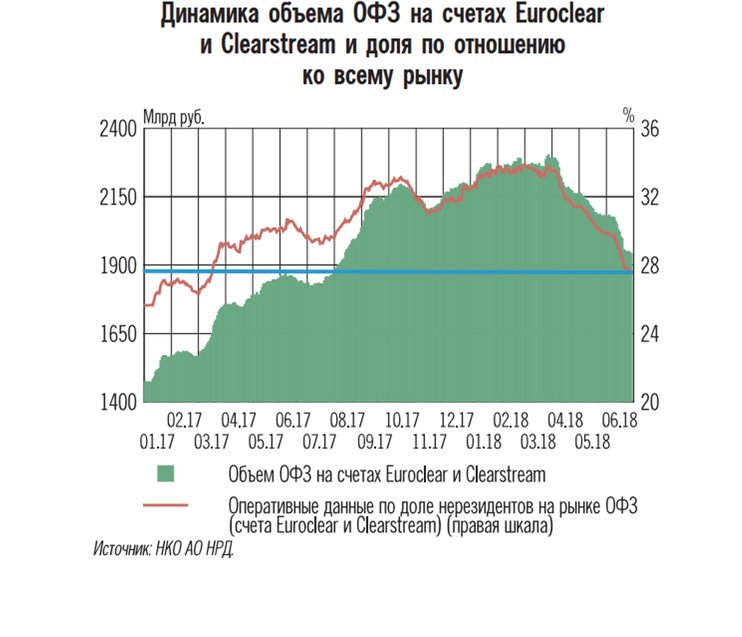

Нерезиденты выходят из облигаций федерального займа (ОФЗ) третий месяц подряд. К концу июня их доля снизилась до 27,6%, говорится в обзоре Банка России.

Источник: CBR.ru

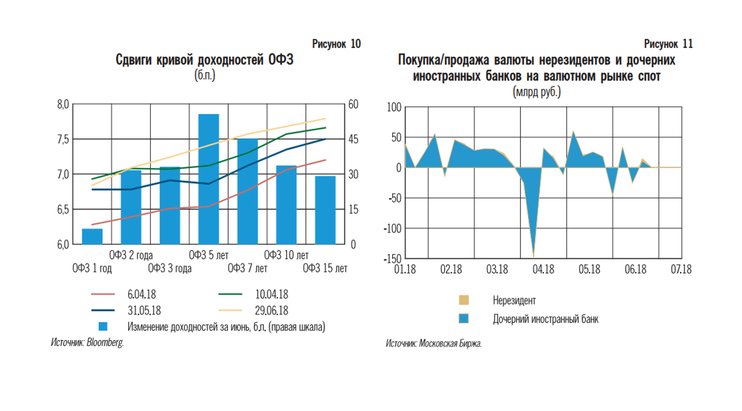

Активные продажи российского госдолга со стороны иностранных инвесторов начались в апреле, когда США ввели санкции в отношении ряда российских компаний. Негативная тенденция сохранилась и в мае, однако в июне Центральный банк сообщал о переломе негативного тренда. Тем не менее по итогам первого летнего месяца доля нерезидентов все же снизилась.В июне нерезиденты и дочерние организации продали ОФЗ на 56 млрд руб. Поддержку рынку ОФЗ оказывали локальные инвесторы (в основном системно значимые кредитные организации), которые выкупали ОФЗ у нерезидентов. Основные продажи происходили по бумагам с дюрацией 5–8 лет.

На фоне выхода нерезидентов из ОФЗ кривая доходности сдвинулась вверх. Наиболее существенно выросли доходности в сроках 5–7 лет до погашения, за июнь сдвиг по всем срокам в среднем составил 33 базисных пункта, говорится в обзоре Банка России.

CBR.ru

Отметим, что министр финансов Антон Силуанов связывал негативную тенденцию с сезонным фактором, а первый зампред ЦБ Ксения Юдаева не исключила роста доли нерезидентов в ОФЗ в будущем.

Антон Силуанов:

"Я думаю, что это временное явление. На самом деле, каких-то базовых, фундаментальных оснований для того, чтобы инвесторы снизили интерес к российским бумагам, нет. У нас финансово устойчивая экономика, развивается. Бюджетная политика тоже абсолютно прогнозируемая".Благоприятный прогноз подтверждают и итоги последних аукционов Минфина. Так, на прошлой неделе, например, ведомство впервые с марта разместило облигации на 40 млрд руб. Добавим, что рекордная доля иностранных инвесторов в российских гособлигациях была зафиксирована как раз по состоянию на конец I квартала и составила 34,5%.

Ситуация с валютной ликвидностью

В июне 2018 г. ситуация с валютной ликвидностью оставалась стабильной, несмотря на некоторое расширение спредов вмененных ставок на валютных свопах и ставок МБК (однако расширение спредов было меньше, чем в конце 2017 г.). Соответствующие спреды на срок 1 месяц в конце месяца достигли 100 б. п., тогда как на внешних рынках расширения базисных спредов в июне не происходило.Однако расширение базисных спредов на валютных свопах было умеренным по сравнению со всплесками, наблюдавшимися в периоды конца кварталов в 2016–2017 гг. на внешних рынках и на российском рынке. В июне 2018 г. также происходил некоторый рост спроса на заимствование валюты у Банка России посредством свопов со стороны нескольких участников рынка.

Однако объем предоставления валютной ликвидности Банком России был незначительным, что указывает на возможные действия случайных факторов. Некоторое расширение базисных спредов на валютных свопах происходило на фоне сезонно низкого притока валюты по текущему счету и роста объемов покупки валюты Минфином России в рамках бюджетного правила в соответствии с ростом цен на нефть в мае.

Вместе с тем ситуация с текущим счетом была более благоприятной по сравнению с прошлыми периодами, что способствовало сохранению стабильности на валютном рынке в целом. По предварительной оценке Банка России, профицит текущего счета в II квартале 2018 г. составил $22,3 млрд США против $1,9 млрд США за аналогичный период 2017 г.