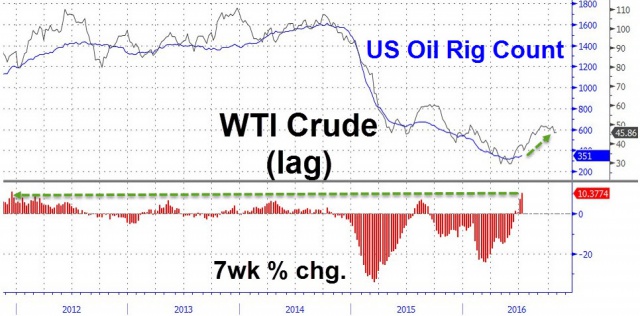

В последнее время в США наблюдается рост числа активных буровых установок, что говорит о возрождении сланцевой добычи. Стоит ли придавать этим цифрам значение и как они могут повлиять на рынок?

Действительно, число работающих буровых в Штатах достигло дна и демонстрирует рост уже на протяжении шести из последних семи недель. За это время число буровых выросло на 41. В абсолютном значении это максимальный рост с мая 2014 г., а в процентном - и вовсе с декабря 2011 г.

Впрочем, пока мы не видим увеличения добычи нефти в США, что в целом понятно, ведь на то, чтобы буровая начала приносить отдачу, нужно время - около полугода.

Но это еще не все. Абсолютно все эксперты отмечают, что производительность буровых очень сильно выросла. По данным американского Минэнерго, в июне средняя отдача на одну скважин составляла 564 барреля в сутки, а в текущем месяце показатель вырастет до 577 баррелей. Это примерно на 12% больше, чем в начале года.

Итак, главный вопрос: будет ли сланцевый сектор снова процветать? Если судить по высказываниям экспертов, причем самых разных, ответ на этот вопрос должен быть положительным.

Практически все уверены, что добыча будет расти. В банке Goldman Sachs, например, уверены, что добыча нефти в США будет стабильной до конца года, после чего начнется ее неуклонный рост. В первую очередь новый сланцевый бум затронет бассейны Eagle Ford и Permian в Техасе, где себестоимость добычи самая низкая. Также уверенный рост будет наблюдаться в Bakken в Северной Дакоте и в DJ в Колорадо.

Впрочем, есть также мнение, что сланцевики не будут вести активную добычу при ценах на нефть ниже $50, а сейчас WTI уже стоит $45,5. На самом деле все разговоры о сланцевиках начались как раз в тот момент, когда цена достигали отметки $50, затем начался спад. Но мы знаем, что в этом секторе работают следующим образом: сначала продают дальние фьючерсы, которые гарантируют покупателя в определенный момент в будущем, затем приходят в банк и под эти проданные фьючерсы получают финансирование и уже начинают работать.

Вполне возможно, что-то подобное было сделано и в этом году. Сланцевики просто дождались благоприятного момента, продали фьючерсы, а цена по дальним контрактам намного выше, и начали работать.

Кстати, сегодня выйдут свежие данные по запасам нефти и добыче от Минэнерго США. В последнее время эта статистика вызывает сильнейшие движения на нефтяном рынке, возможно, так будет и на этот раз. Нефтяные компании готовятся к обвалу цен

Пережив два года низких цен, нефтяные компании готовятся к третьему, пытаясь защититься от возобновления спада. Компания Laredo Petroleum Inc. заявила 14 июля о хеджировании более 2 млн баррелей продукции в 2017 г. Нефтедобытчики увеличили ставки на хеджевые стратегии, которые могут их защитить от обвала цен, на фоне падения стоимости барреля нефти на 29% в этом году.

Нефть подешевела более чем на 10%, после того как достигла максимума в начале июня 2016 г., что создало опасения очередного спада. В июле перспективы реализации "бычьих" прогнозов снизились, цены на нефть резко упали на 21%. Перспектива повторения обвала заставляет нефтедобытчиков делать все возможное, для того чтобы получить средства от продажи акций и облигаций для проведении нового хеджирования.

Хеджирование стало одним из важнейших "спасательных кругов" для компаний, которые сумели избежать банкротства, коснувшихся десятков их конкурентов. С начала 2015 г. обанкротились 85 североамериканских производителей нефти и газа, свидетельствуют данные юридической компании Haynes & Boone.

Производители увеличивали ставки на падение цен на нефть в течение семи дней, и этот процесс повторяется третью неделю подряд, завершившуюся 12 июля, свидетельствуют данные Комиссии по торговле товарными фьючерсами (CFTC). Короткие ставки выросли на 8,566 фьючерсов и опционов, или на 1,6%.

Добывающие компании также воспользовались ралли, для того чтобы задействовать рынки капитала. Производители нефти и газа в США были вынуждены продавать акции, а вырученные средства направлять на погашение долгов. В этом году компании заработали более $16 млрд на продаже акций и облигаций.