В пятницу 14 декабря состоится последнее в этом году заседание Банка России. Стоит ли ждать изменений в денежно-кредитной политики и почему?

Мнения участников рынка разделились, кто-то считает, что регулятор решится пойти на повышение ставки на 0,25%, другие считают, что ключевая ставка останется неизменной.

Доводов в пользу последнего на наш взгляд больше, поэтому приведем пять основных факторов, почему ЦБ РФ решит оставить параметры монетарной политики без изменений.

1. Инфляция

Инфляция - едва ли не ключевой параметр, на который опирается регулятор при принятии решений. Однако серьезных поводов для беспокойства сейчас нет.Опасения разгона инфляции из-за резкого роста цен на бензин пока не оправдываются. Рост потребительских цен в ноябре составил 3,8% в годовом выражении, что совпало с прогнозами.

Еще один важный параметр, на который Банк России обращает внимание - инфляционные ожидания населения, но и он опасений не вызывает. Последние данные показали 9,8%, что даже ниже сентябрьского уровня в 10,1%. Что касается повышения с 2019 г. ставки НДС, то это вовсе не новость и давно учтено и рынком, и самим центробанком.

На решение ЦБ, впрочем, может повлиять выходящая сегодня статистика по недельной инфляции, но только в случае серьезного отклонения от прогнозов.

2. Рубль

Валютный рынок сейчас точно не станет поводом для повышения ставки, так как рубль чувствует себя очень стабильно и даже без особых потрясений смог пережить обвал нефтяных цен на $20.Спекулятивных атак на рубль пока также не видно, динамика российской валюты не вызывает никаких опасений.

Кроме того, на фоне обвального падения доходностей по американским гособлигациям, активы emerging markets снова выглядят вполне привлекательно.

Даже если регулятор и видит какие-то риски, вряд ли будет прибегать к таким кардинальным мерам в текущей ситуации.

Даже если регулятор и видит какие-то риски, вряд ли будет прибегать к таким кардинальным мерам в текущей ситуации.

3. Покупки валюты

Возобновление покупки валюты для Минфина - одна из главных интриг предстоящего заседания. Впрочем, даже если ЦБ объявит о возобновлении операций в январе, на рубль это вряд ли окажет существенное давление, во всяком случае на первом этапе. Дело в том, что начало года обычно характеризуется сильными показателями текущего счета, что будет играть на руку рублю, а у ЦБ как минимум будет время посмотреть за развитием событий.4. Долговой рынок

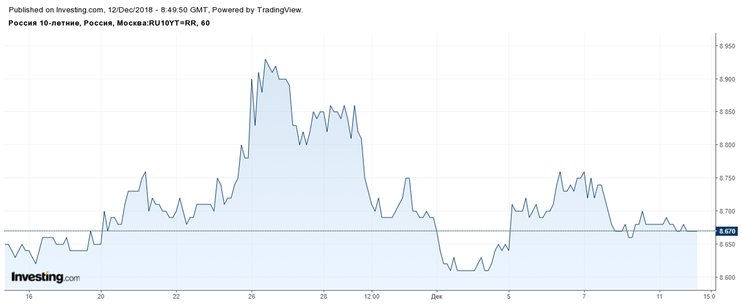

Долговой рынок - важный индикатор ожиданий трейдеров. Например, перед сентябрьским заседанием участники межбанковского и долгового рынков начали делать ставки на ужесточение политики ЦБ. Таким образом, к самому заседанию уже не оставалось никаких сомнений, что регулятор повысит ключевую ставку. Сейчас ничего подобного нет. На рынке ОФЗ нет никаких ярковыраженных движений.

Сейчас ничего подобного нет. На рынке ОФЗ нет никаких ярковыраженных движений.

5. Внешние факторы

Российский рынок сейчас не сильно реагирует на совершенно безумные колебания фондового рынка США, поэтому с этой точки зрения никаких опасений быт не должно.С другой стороны, заседание ЦБ РФ состоится на следующий день после заседания ЕЦБ, но и здесь вряд ли стоит ждать какой-то угрозы. Напротив, от Марио Драги и его коллег может прийти оптимизм.

Экономика еврозоны замедляется, к тому же на улицы вышли толпы протестующих, да и в целом проблем более чем достаточно. Вряд ли стоит ожидать, что регулятор заявит о скорейшем ужесточении политики. Возможен другой вариант, весной ЦБ придется выдать банкам новую порцию бесплатных кредитов. Если господин Драги хотя бы намекнет на это, по рынкам может прокатиться волна оптимизма.