Во что стоит инвестировать в 2019 году? Какие возможности откроются для инвесторов? С какими рисками они могут столкнуться? Эксперты «АТОН» поделились своими взглядами.

Мы придерживаемся мнения, что сейчас заканчивается не только краткосрочный цикл экономики, но и долгосрочный, поэтому считаем важным наличие в портфелях таких защитных активов, как золото и краткосрочные US Treasuries. Также стоит сохранять некоторую долю кэша, чтобы оперативно использовать открывающиеся инвестиционные возможности. Нам нравятся развивающиеся рынки, в том числе российский и китайский, который сильно падал в прошлом году. Торговые войны уже заложены в цены акций, так что вполне возможна коррекция вверх, которая может составить до половины падения с пика прошлого года или даже больше.

Динамика ставок в США является основой основ для всех финансовых рынков. На последнем заседании ФРС приняла решение сделать паузу в повышении ставок. Тем не менее, мы полагаем, что рынки могут увидеть два поднятия ставки в 2019 году. В декабре индекс S&P500 продемонстрировал практически вертикальное падение, а в январе, напротив, мощный рост. Рынок возлагает много надежд на позитивное развитие событий в торговых переговорах США и Китая, однако последние меры США относительно Huawei показали, что все не безоблачно. В связи с этим на американском рынке нам сейчас больше нравятся защитные сектора, такие как электроэнергетика и потребительский сектор.

Для нефтегазового сектора важным фактором сейчас является готовность Саудовской Аравии и России продолжить сокращение добычи. При этом нужно внимательно следить за ситуацией в Венесуэле. Если все пойдет по плохому сценарию, это может сильно повлиять на рынок нефти. Кроме того, в апреле – мае заканчивается временное разрешение США на продажу нефти Ираном, что также должно повлиять на котировки. В целом у нас позитивный взгляд на нефть. Если говорить о российских нефтегазовых компаниях, которые последнее время очень выигрывали от слабого рубля и относительно высоких цен на нефть, нам нравятся Лукойл и Газпром.

Что касается металлургического сектора, Китай замедляет потребление, что негативно влияет на сектор стали, поскольку на КНР приходится больше половины мирового спроса на никель и медь. Поэтому в целом у нас осторожный взгляд на сектор. Нам нравятся такие защитные бумаги как Полюс Золото, Алроса. При этом мы отмечаем, что электромобили наращивают популярность, бенефициаром чего может оказаться Норникель.

Весь январь российский рынок чувствовал себя неплохо, и основными бенефициарами были не экспортеры, а компании, имеющие рублевую выручку, в частности ритейл. Качественным топ-пиком мы считаем Яндекс, который успешно растет вслед за увеличением количества рекламы в интернете. Кроме того, определенным драйвером для роста его акций может послужить IPO Lyft и Uber. Если они окажутся успешными, это положительно скажется на Яндекс. Такси, которое уже стало прибыльным в РФ и СНГ.

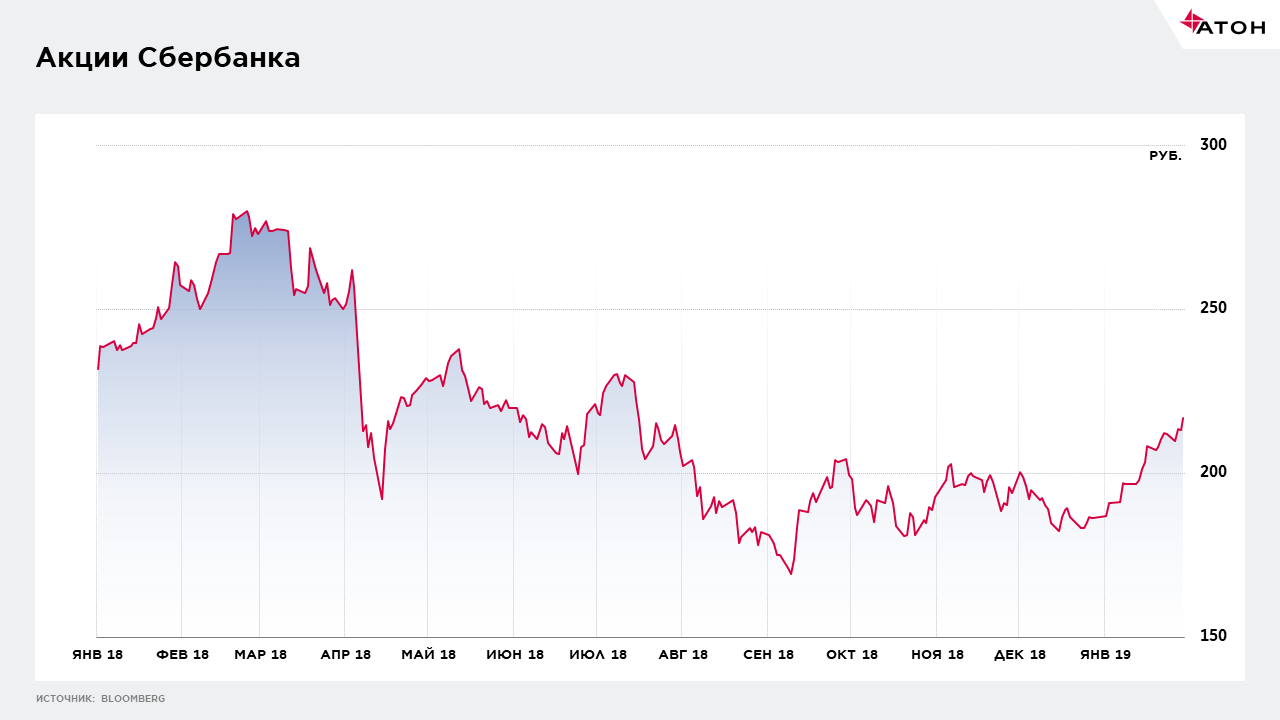

В конце прошлого года Сбербанк падал достаточно сильно, до 175 рублей за акцию, что ниже капитала банка и, соответственно, является несправедливой ценой для него. На этих уровнях бумага выглядит интересно, кроме того, в 2019 году дивиденды по ней могут составить 18 рублей на акцию. Важным событием для бумаги будет продажа Denizbank.

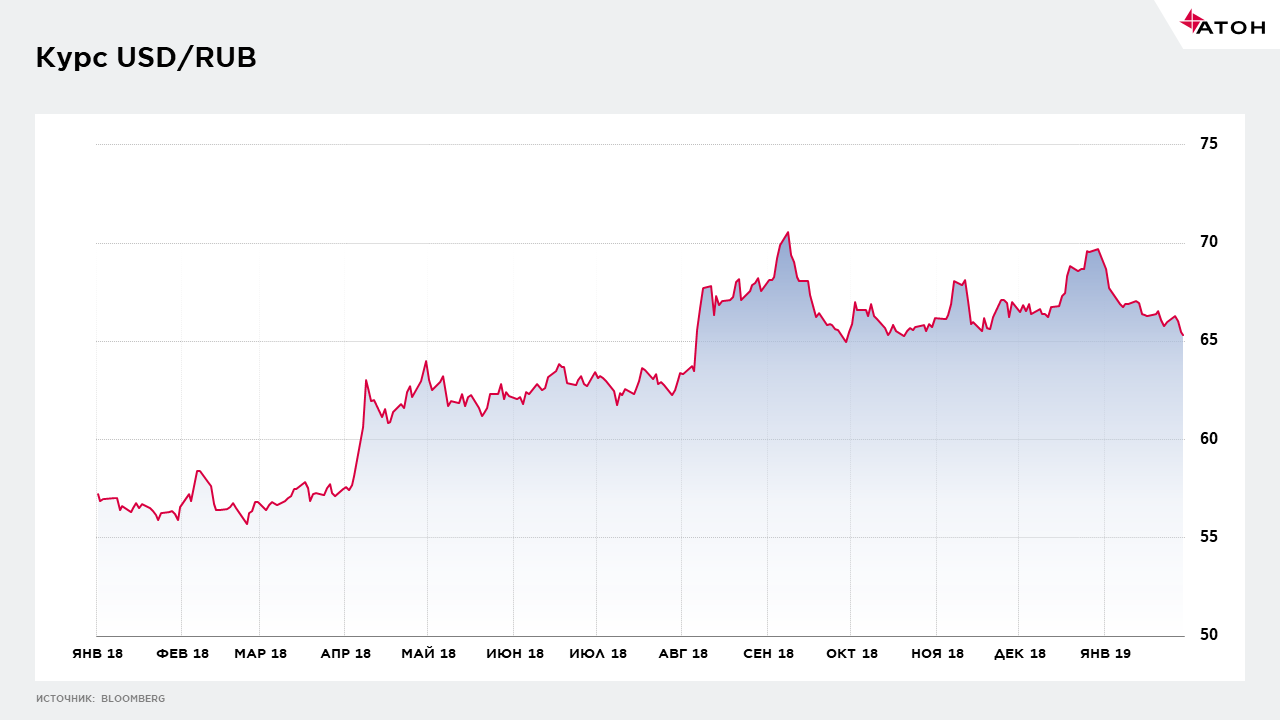

Что касается российской валюты, мы не ожидаем в ней значительной волатильности. Бюджетное правило и отложенные покупки Минфина будут поддерживать доллар против рубля, а высокие цены на commodities и торговый баланс, напротив, будут поддерживать рубль относительно доллара.