Обострение торговых противоречий между США и Китаем может привести к эскалации конфликта и перерасти в валютные войны, под угрозой окажется глобальная экономика.

Такой точки зрения придерживаются многие экономисты из Китая, сообщило во вторник китайское издание Global Times. «Если все-таки валютная война разразится, она однозначно будет разрушительной для всех», - цитирует газета директора Центра экономической дипломатии при Фуданьском университете Сун Гою.

Девальвация юаняЮань стремительно теряет позиции против доллара. Пара USD/CNY близка к 6,8, прибавив с апреля около 8%. В пятницу Народный банк Китая снизил справочную границу курса юаня на 0,9% - максимальными темпами с 2016 года.

График пару USD/CNY с 2016 года, таймфрейм дневной

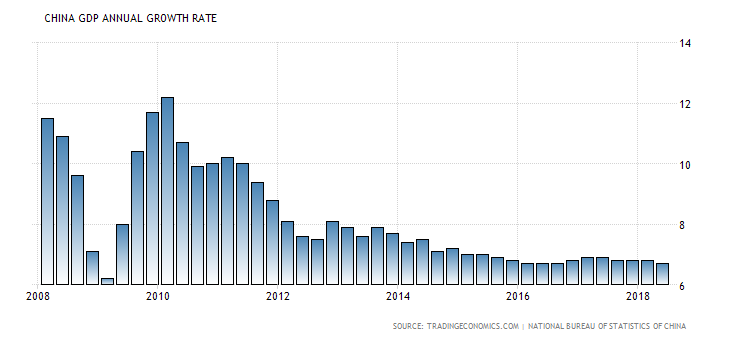

Экономика Китая замедляется, налицо системные дисбалансы. При этом угроза торговых войн создала дополнительные риски для юаня. Добавим к этому спекулятивные движения на валютном рынке, снижение нормы резервирования для китайских банков и ужесточение монетарной политики ФРС, обусловившее отток средств с развивающихся рынков, получаем факторы давления на юань.

В понедельник Госсовет КНР объявил о ряде мер фискального и монетарного стимулирования экономики. Было обещано повысить «проактивность налогово-бюджетной политики». Будет осуществлен выпуск специальных бондов и увеличены вложения в инфраструктурные проекты, предоставлены налоговые льготы для бизнеса.

Помимо этого, в понедельник Народный банк Китая произвел рекордные вливания ликвидности в финсектор - 502 млрд юаней - за счет среднесрочных специальных кредитов крупнейшим финансовым учреждениям. Обозначенные меры увеличат количество юаней в экономике. Как результат, возможен рост инфляционных ожиданий, а значит, появился еще один фактор в пользу дальнейшего ослабления юаня.

Дональд Трамп обеспокоен

Дональд Трамп явно не доволен ситуацией на валютном фронте, столь невыгодной для экспортеров США. Налицо своего рода негласный тариф на импорт продукции из Китая.

На прошлой неделе американский президент заявил о готовности ввести дополнительные пошлины на поставки товаров из КНР на сумму $500 млрд в год. Ранее США ввели пошлины на ввоз китайской продукции на сумму $34 млрд, а вскоре будут введены тарифы еще на $16 млрд товаров.

Риски валютных войн – среднесрочный взгляд

На мой взгляд, обмен взаимными угрозами и полумерами может продлиться еще долгое время, приводя к волатильности на мировых площадках. Однако в среднесрочной перспективе я бы не рассматривала сценарий полномасштабных валютных войн в качестве базового.

Согласно заявлениям Дональда Трампа, пошлинами могут быть обложена практически вся китайская продукция, ввозимая в США. При этом Пекин не сможет ответить аналогичными мерами, ибо его импорт из Штатов в 2017 году составил около $130 млрд.

На мой взгляд, это создает возможность для взаимных уступок. Угрозы Трампа являются попытками давления на Китай. В реальности, жесткие внешнеторговые ограничения не нужны ни одной из стран, так как способны ударить по мировой экономике.

Негативные заявления китайских экспертов прекрасно вписываются в эту концепцию. Тем временем, представители многих крупнейших корпораций США высказываются против импортных тарифов, подтверждая обозначенный расклад.

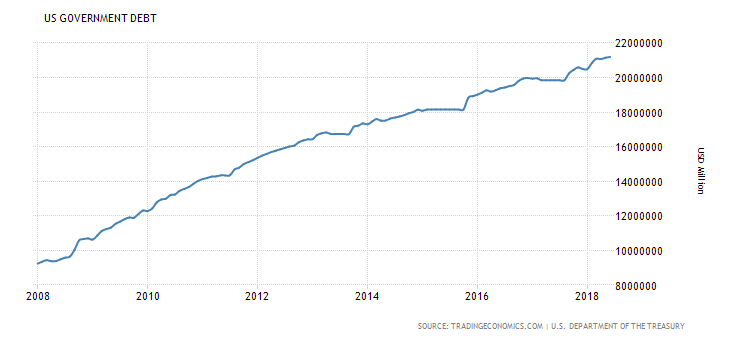

В среднесрочной перспективе в пользу укрепления доллара, в том числе и против рубля, играет повышение ставок ФРС на фоне улучшения экономики. В теории одним из неформальных ответов Китая на меры США может быть сокращение покупок Treasuries, что способно привести к взлету доходностей американских гособлигаций.

Не стоит сбрасывать со счетов и традиционное укрепление американской валюты в случае выхода из рисков при возникновении турбулентных условий на фондовых площадках.

Для российской экономики валютное противостояние США и КНР может оказаться не слишком позитивным фактором. В скорую девальвацию доллара я не верю. При этом на фоне усиления рисков торговых войн и цикла монетарного ужесточения ФРС может произойти отток средств с развивающихся рынков. Логичное в таких условиях ослабление рубля способно привести к взлету инфляционных ожиданий и снижению покупательной способности российского населения.

Долгосрочный взгляд

В плане долгосрока я бы не ждала чрезмерного роста USD/CNY (укрепления доллара против юаня). В результате политики Дональда Трампа США вместе с долларом могут оказаться в проигравших. Ограничения во внешней торговле в сочетании с высоким федеральным долгом (свыше $21 трлн) могут усилить инфляционные ожидания, ослабив при этом американскую экономику.

Одна из целей КНР - укрепить позиции юаня в качестве средства взаимных расчетов. Юань был признан резервной валютой еще в 2015 году. Однако более активное продвижение началось в 2018 году, когда были запущены торги фьючерсами на нефть в юанях. В дальнейшем Пекин намерен перевести расчеты по импорту нефти на юани вместо долларов.

В принципе, подобные шаги должны привести ослаблению роли доллара на мировой арене. Однако столь серьезный расклад – на мой взгляд, тема далекого будущего.

Оксана Холоденко,

эксперт по международным рынкам БКС Брокер