Китайский рынок — это боль для многих инвесторов не только в России, но и по всему миру. После того, как власти КНР в 2020 году всерьез взялись за регулирование деятельности крупнейших компаний страны, акции китайских компаний то и дело снижаются почти на каждой новости из Поднебесной. Однако с 2020 года прошло уже много времени и уже много чего поменялось. Поэтому предлагаем вместе посмотреть, что сейчас происходит с рынком китайских акций и с экономикой Китая в целом.

Макрообзор экономики Китая

Начнем с обзора текущей экономической ситуации в КНР. Как бы ни заявляли власти Китая, что у них все идет по плану, аналитики им не верят. Начнем по порядку.

Основной проблемой в Китае все еще остается пандемия. Да, именно та пандемия Covid-19, о которой мы, казалось бы, уже забыли. Сейчас в КНР действует “политика нулевой терпимости к вирусу”. Она предполагает полное закрытие производств и самоизоляцию жителей, в которых выявлены случаи заражений.

На данный момент полная или частичная изоляция затронула 27 городов Китая или около 180 миллионов человек. Наиболее сильный удар по экономике наносят локдауны в Шанхае и Пекине. На оба этих города приходится около 7,5% вклада в общий ВВП страны, причем Шанхай помимо всего прочего является крупнейшим контейнерным портом мира, что еще больше нанесет ущерб экономике и затруднит цепочки поставок.

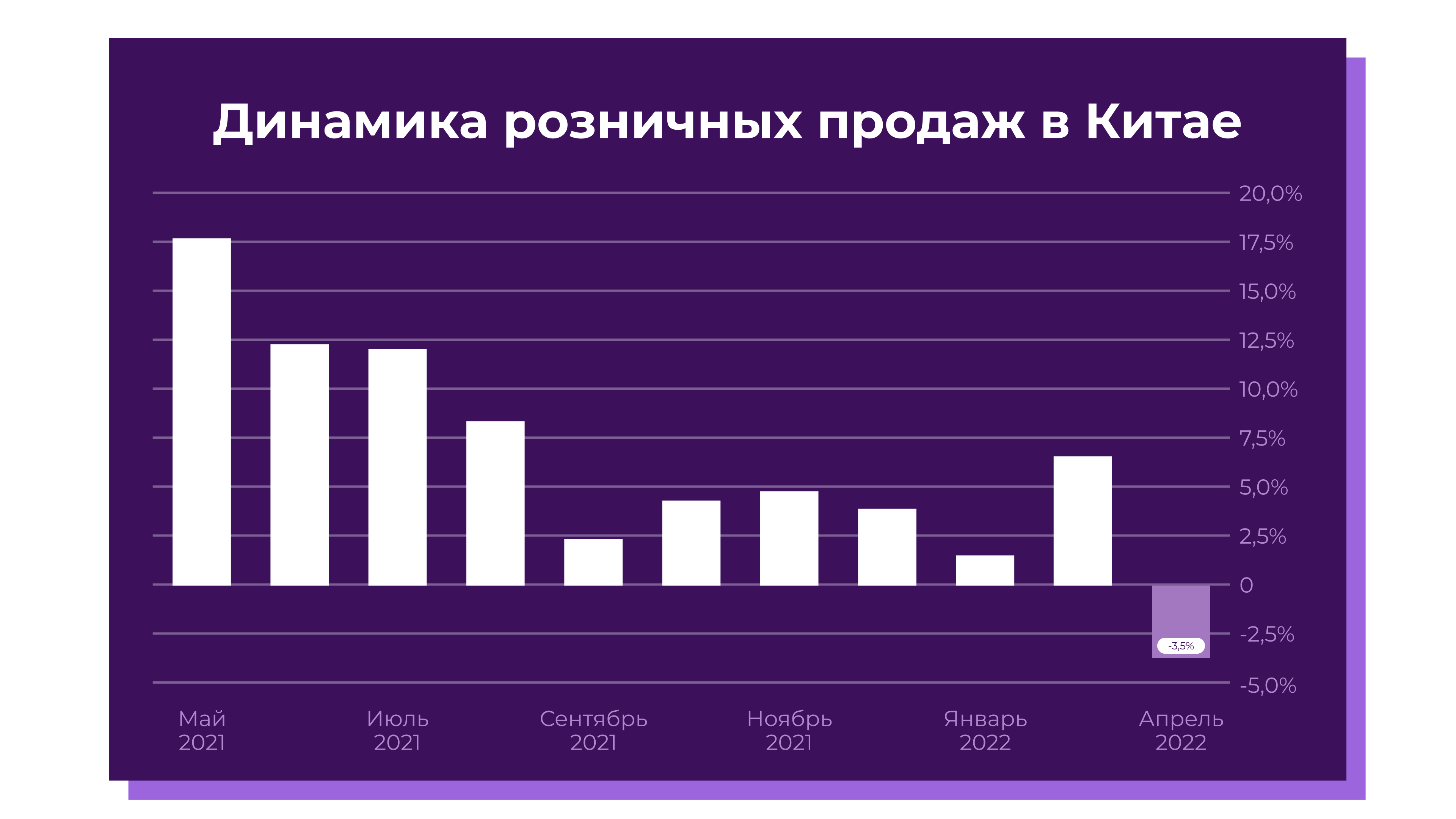

Все это уже принесло в новом году первые негативные результаты. Только по официальным данным в марте розничные продажи упали на 3,5% в годовом исчислении, а уровень безработицы вырос до рекордного с мая 2020 года уровня — 5,8%.

Рис. 1. Динамика розничных продаж в Китае. Источник investing.com

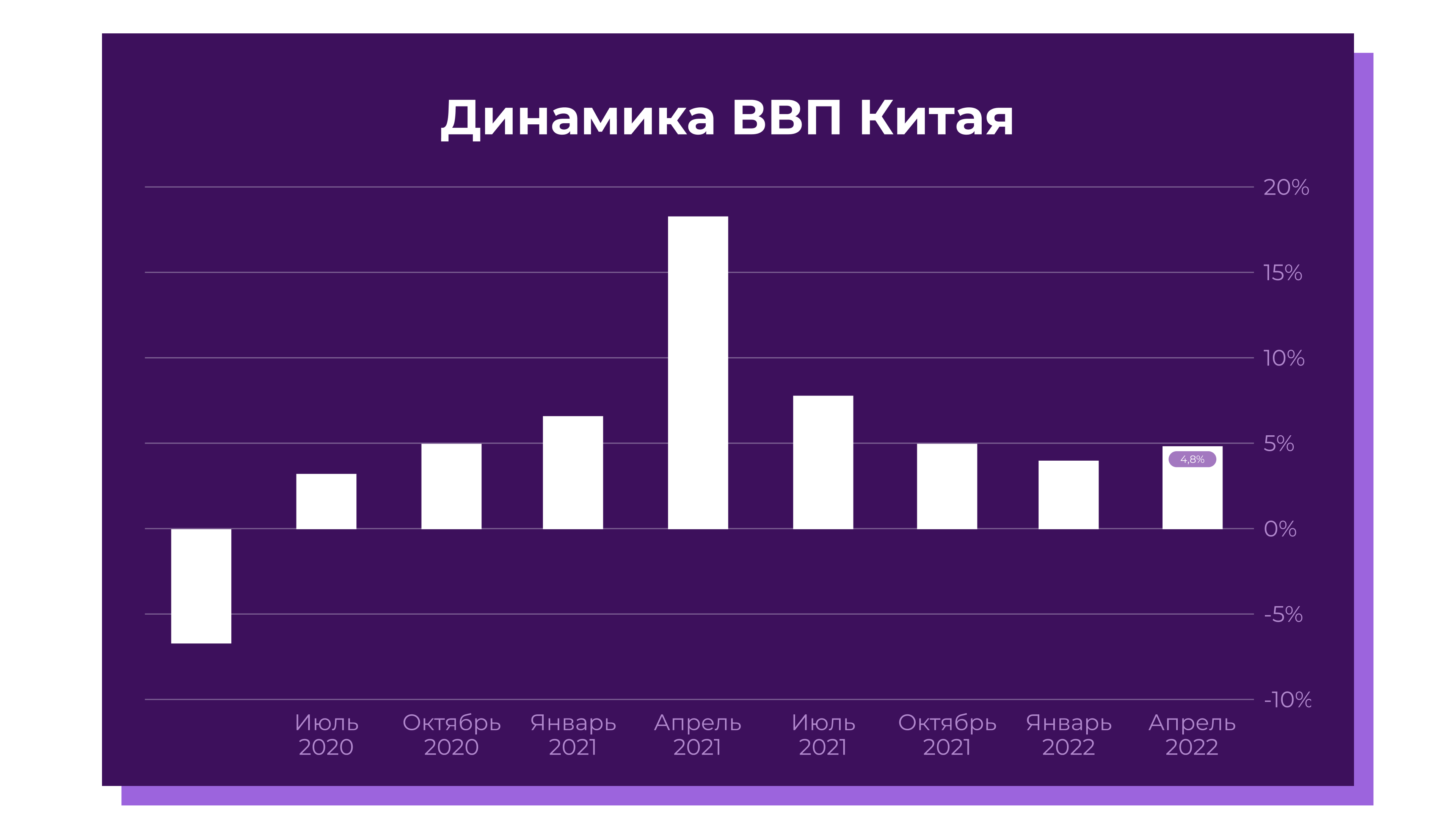

Но есть и хорошие новости: производство страны в марте выросло на 5%, а инвестиции в основной капитал — на 9,8%, что помогло стране увеличить ВВП в первом квартале на 4,8% в годовом исчислении.

Рис. 2. Динамика ВВП Китая. Источник investing.com

Но западные эксперты не верят этим данным. Так, к примеру, британская компания Pantheon Macroeconomics, использующая общедоступные данные о ценах в стране, оценивает рост ВВП в первом квартале на уровне 2,4%, что вдвое меньше официального показателя.

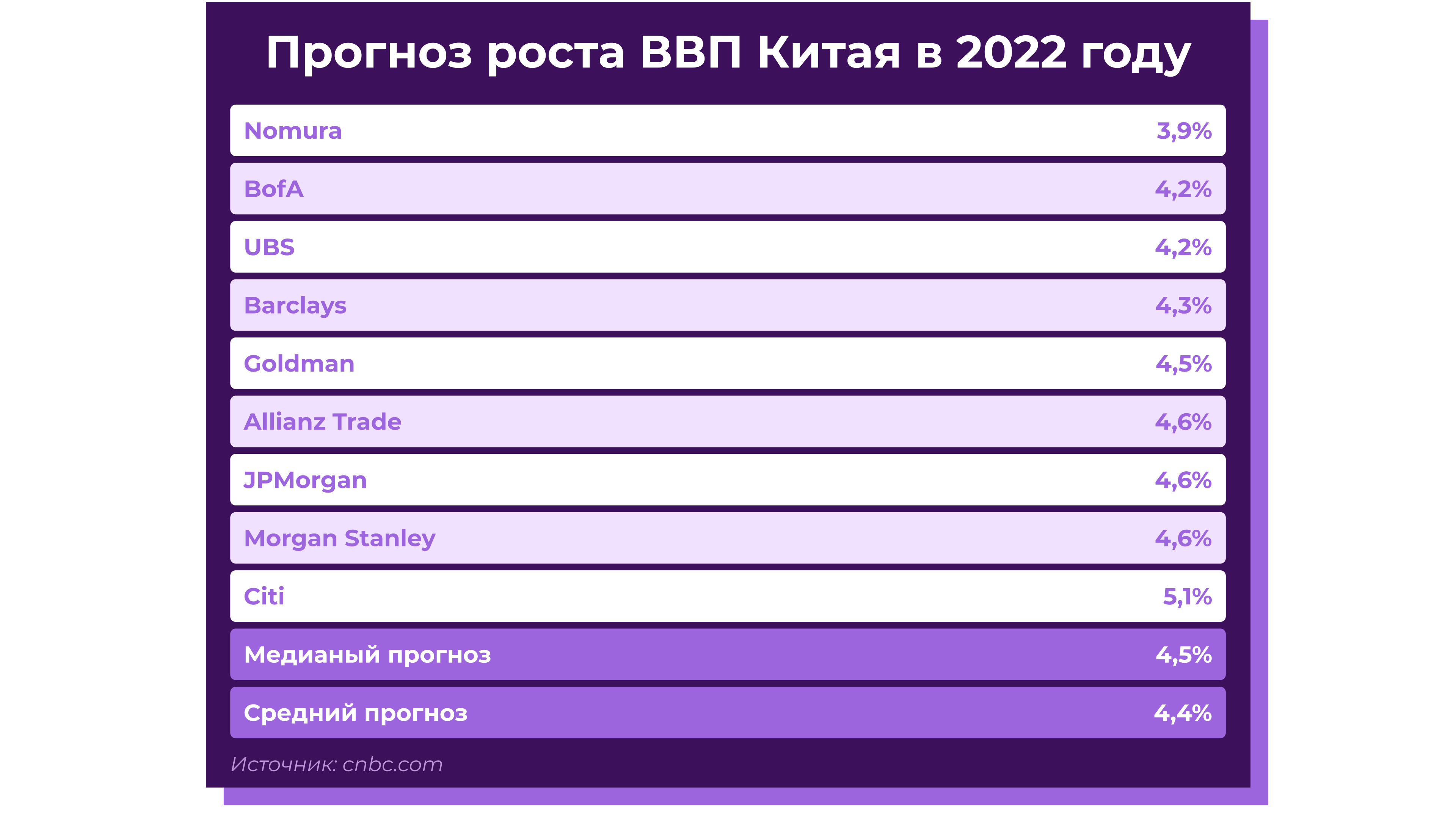

Того же мнения, по-видимому, придерживаются и другие крупнейшие финансовые корпорации. Почти все они понизили свои прогнозы по росту ВВП Китая по итогам 2022 года.

В результате средний прогноз запада по росту экономики Китая составил 4,5% по сравнению с официально установленным властями КНР таргетом в 5,5%.

Рис. 3. Прогноз роста ВВП Китая в 2022 году. Источник cnbc.com

Помимо локдаунов эксперты выделяют такие риски для китайской экономики как кризис в секторе недвижимости, связанный с закредитованностью крупнейшего девелопера КНР Evergrande, который уже вызвал падение объемов жилищного строительства на 20% в первые три месяца года. А также Российско-Украинский конфликт, который существенно повлияет на и без того растущие цены на сырье. Ведь, как нам известно, Китай является одной из крупнейших стран-импортеров в мире.

Таким образом, как мы видим, проблемы в экономике Китая все еще сохраняются, и ее дальнейшая судьба будет зависеть в основном от успехов борьбы правительства страны с вирусом, но не нужно забывать и о других рисках.

Топ-5 китайских акций

С начала года индекс 300 крупнейших компаний на внутренних биржах Шанхая и Шеньчженя, CSI 300, снизился на 20%, а крупнейший индекс компаний на Гонконгской бирже Hang Seng Index — почти на 16%. Все это сделало дешевые китайские акции еще дешевле. Давайте рассмотрим 5 наиболее интересных компаний для инвестиций в Китай, и их текущее состояние.

Alibaba (BABA)

И начнем мы конечно же с многострадальной Alibaba. Её акции снизились с максимумов 2020 года уже более чем на 70% и сейчас торгуются по цене $85 за акцию.

Рис. 4. Динамика акций Alibaba. Источник tradingview.com

В бизнесе крупнейшего китайского онлайн-ритейлера сейчас не все гладко. Во-первых, темпы роста в последнем квартале, который закончился в декабре прошлого года, оказались минимальными за последние 5 лет: выручка выросла лишь на 10%. Чистая прибыль и вовсе оказалась вдвое меньше, чем в прошлом году, но на это повлияло увеличение инвестиций и расходов, направленных на привлечение новых пользователей.

Однако больше всего участников рынка беспокоит замедление роста облачного сервиса Alibaba — Aliyun. По итогам последнего квартала выручка Aliyun оказалась меньше прогнозов аналитиков, а её рыночная доля за последние два года сократилась с 46% до 37%. Пользователи стали уходить к конкурентам, у которых отношения с государством лучше. Таковыми являются Huawei и China Telecom. К слову, доля рынка первой, за тот же период выросла вдвое.

Несмотря на это, доходы облачного подразделения Alibaba все равно увеличились на 20%, а Aliyun по-прежнему остается лидером рынка. Но вот сможет ли она удержать это лидерство — пока вопрос.

Из позитивного можно отметить, что у компании продолжает увеличиваться выручка основного сегмента онлайн-ретейла за счет роста экономики Китая, скорого достижения таргета в 1 млрд клиентов и развития международных направлений бизнеса. Это трансформируется в ожидания консенсуса по росту выручки на 15–20% в ближайшие годы.

Также из последних новостей известно, что Alibaba запустила сервис международных переводов Alibaba.com Pay и помимо этого планирует продолжать экспансию в Юго-Восточной Азии и Европе через дочернюю компанию Lazada. Кроме того, недавно компания анонсировала увеличение объема обратного выкупа акций с $15 млрд до $25 млрд до марта 2024 года, что может дополнительно поддержать котировки.

Основываясь на этих факторах, аналитики рекомендуют покупать бумаги компании с целевой ценой аж в $250. То есть потенциал роста, исходя из их прогнозов, составляет почти 300%.

Tencent

И следующая компания в нашем списке — одна из ведущих технологических компаний мира Tencent Holding. Tencent работает почти во всех интернет-сферах: социальные сети, онлайн-игры, онлайн-развлечения и повседневные сервисы, электронные платежи, облачные сервисы, цифровые решения для бизнеса, онлайн-реклама и так далее. Цена её акций со своих максимумов 2021 года снизилась уже на 57%.

Рис. 5. Динамика акций Tencent. Источник tradingview.com

В бизнесе Tencent также как и у Alibaba наблюдается замедление роста, хотя общая картина выглядит немного лучше. В последнем квартале рост выручки составил 8%, а за весь 2021 год доход увеличился на 10% по сравнению со среднегодовым темпом роста в 33%. Замедление налицо.

Однако есть и позитивные новости. Как стало известно в конце апреля, власти КНР намерены провести встречу с представителями крупнейших IT-компаний, куда входит и Tencent, чтобы обсудить регулирование отрасли. По данным WSJ, компартия может, в частности, отказаться от ограничения на использование мобильных приложений подростками.

Это может существенно улучшить финансовые показатели компании, поскольку только мессенджер WeChat насчитывает 1,2 млрд ежемесячно активных пользователей. Также компания владеет платежной системой WeChat Pay, через которую проходит около 1 млрд транзакций ежедневно. Помимо этого Tencent принадлежит приложение Tencent Games, которое занимает первое место в КНР по числу пользователей и первое место в мире среди игровых приложений по объему выручки.

Согласно прогнозам, в этом году рост выручки компании может достигнуть 20%, а в последующие годы темпы роста останутся вблизи этого уровня. Наиболее быстрыми темпами будут расти финтех-сегмент и облачный бизнес. В среднем доходы этих сегментов увеличиваются на 30% ежегодно.

Таким образом, аналитики ставят целевую цену для акций на уровне $55, что подразумевает рост на 33% в ближайшие 12 месяцев.

Baidu (BIDU)

Следующей компанией в нашем списке является Baidu. Это самый крупный поисковик в Китае. Со своих максимумов цена акций Baidu снизилась на 60%.

Рис. 6. Динамика акций Baidu. Источник tradingview.com

За 2021 год компания смогла увеличить выручку на 10%. Несмотря на то, что темпы сопоставимы с двумя предыдущими компаниями, Baidu, в отличие от них, не замедлила свой рост, который в среднем за последние 5 лет составлял те же 10-11%.

Наращивать выручку Baidu помогает широкая диверсификация. Уже сейчас нерекламный бизнес составляет 26% от общих доходов компании, в то время как годом ранее эта доля была равна 18%.

Помимо поисковика Baidu работает в сфере искусственного интеллекта, облачных технологий, а также беспилотного вождения. Ранее компания получила разрешение на перевозку пассажиров беспилотными автомобилями на дорогах общего пользования в Пекине. С конца апреля клиентам уже доступно 10 автомобилей без водителя, позже компания добавит еще 30.

Кроме этого, ожидается, что с 2024 года Baidu начнет выпускать электромобилей совместно с автоконцерном Geely.

Исходя из этого, мы можем видеть, что бизнес китайского поисковика вполне себе процветает, что не может не радовать аналитиков. Согласно консенсус-прогнозу целевая цена акций Baidu составляет $212, что почти в два раза выше текущих отметок.

JD.com (JD)

Четвертой компанией в нашем сегодняшнем топе является онлайн-ритейлер JD.com. Акции этой компании долгое время показывали себя стабильнее остальных технологических компаний, но все же упали вместе с рынком. С максимумов падение составило около 50%.

Рис. 7. Динамика акций JD.com. Источник tradingview.com

Мы уже ни раз говорили об этой компании в нашем инвест-шоу, но думаю имеет смысл напомнить, чем она занимается.

JD.com это классический онлайн-ритейлер. Причем компания, в отличие от Alibaba, продает большую часть товаров на своей площадке собственного производства, а на сторонних продавцов приходится лишь малый процент. Также у JD очень хорошо развита логистическое подразделение: у компании более 900 складов и 190 тыс. сотрудников службы доставки.

В 4 квартале 2021 года выручка компании выросла на 23%, а за весь год рост составил 18%. Это гораздо больше, чем у той же Alibaba за аналогичный период, но здесь в основном играет роль размеры: на Alibaba приходится около 56% рынка электронной коммерции в Китае, в то время как JD занимает всего около 15%. Но это и положительный момент, ведь компании есть куда расти, а значит темпы роста в ближайшее время замедляться не будут.

Из последних новостей выделим, что в начале апреля стало известно о смене CEO компании. Основатель и генеральный директор JD.com Ричард Цяндун Лю покинет свой пост. Его место займет Сюй Лэй, который до этого был президентом компании, а еще раньше он занимал такие должности, как генеральный директор JD Retail, директор по маркетингу JD.com , и глава JD Wireless. Его успех в управлении розничными продажами, на которые в настоящее время приходится более 90% выручки, говорит о том, что смена руководства не окажет существенного влияния на бизнес компании. Более того бывший CEO не уходит окончательно из компании — он останется председателем правления и продолжит разрабатывать долгосрочную стратегию для корпорации.

В целом конкретно для компании рисков как таковых нет. Единственное, чего ей стоит опасаться — это делистинга с американских бирж, поскольку совсем недавно комиссия по ценным бумагам и биржам США (SEC) внесла её в список кандидатов на делистинг. Однако делистинг светит не только JD, поэтому об этом мы поговорим чуть позже.

Учитывая все вышеперечисленные факторы, аналитики рекомендуют покупать бумаги JD с целевой ценой в $83 или +61% к текущим отметкам.

NetEase (NTES)

Ну и последняя компания, которую мы сегодня разберем — это NetEase. NetEase — это технологическая компания, которая специализируется в основном на разработке онлайн-игр. Игровой сегмент приносит компании около 70% выручки. Остальное приходится на облачные платформы, электронную почта, музыкальные сервисы, онлайн-образование и интернет-рекламу.

Акции NetEase оказались самыми устойчивыми среди всех сегодня рассмотренных: с максимумов их цена снизилась лишь на 28% по сравнению с 50-70% у остальных. С начала года снижение составило 8%, что также ниже широкого рынка.

Рис. 8. Динамика акций NetEase. Источник tradingview.com

За 2021 год выручка компании выросла на 13,5%, а чистая прибыль прибавила 30%. Компания проводит активную экспансию на рынке видеоигр. Ранее стало известно, что NetEase приобретет 100% акций французского разработчика игр Quantic Dream, который известен своей игрой “Detroit: Become Human”. Кроме этого компания также активно открывает свои студии в Японии, и, как недавно стало известно, в США. 5 мая NetEase открыла первую студию видеоигр Jackalope Games в США в штате Техас.

Из других интересных направлений можно выделить направление блокчейна, о котором так много говорят в последнее время. В начале года NetEase анонсировала запуск платформы для работы с NFT. С помощью смарт-контрактов на NetEase Planet NFT можно будет обменивать, покупать, дарить, а также совместно использовать несколько цифровых коллекций. Платформа построена на блокчейн-протоколе собственной разработки компании Tianxuan 3.0.

Таким образом, компания NetEase выглядит достаточно перспективной для инвестиций. Аналитики Уолл-Стрит также положительно смотрят на акции NetEase и рекомендуют покупать их с целевой ценой $128, что предполагает потенциал роста на 43%.

Риски инвестиций в китайские акции в 2022 году

Прежде чем мы закончим этот ролик, важно поговорить о рисках инвестирования в китайский рынок. Рисков этих на самом деле немало, но мы выделим два основных.

Первый риск — это делистинг с американских бирж. На американских биржах зарегистрированы более 200 китайских компаний. С в 2002 году после скандала с Enron в США был принят Закон Сарбейнза — Оксли. В соответствии с новыми правилами аудит всех публичных компаний должен проверяться Наблюдательным советом по ведению финансовой отчетности публичных компаний. Однако Китай по соображениям государственной безопасности вот уже в течение 20 лет отказывается предоставлять американским органам всю необходимую информацию. Ситуация обострилась на фоне противостояния США и Китая в последние годы. В результате Комиссия по ценным бумагам и биржам США начала составлять список кандидатов на делистинг с американских бирж. Сегодня в него уже входит более 80 китайских компаний. Если эти компании в течение трех лет откажутся предоставить необходимую для аудита отчетность, их ждет делистинг с американских бирж.

На данный момент все китайские акции, доступные через СПБ Биржу, торгуются на американских площадках, а значит подвережены делистингу. Отсюда следует логичный вопрос: что будет если их все-таки снимут с торгов? Не все так страшно. Во-первых, акции остаются привязанными к брокерскому счёту инвестора и числятся за ним в депозитарии, то есть продать их все равно будет можно. Однако вопрос “где?”. На сегодняшний день СПБ Биржа просто приостановит торги этими бумагами и продать их можно будет только на внебиржевом рынке. Но это не надолго. Недавно стало известно, что СПБ Биржа получила статус квалифицированного иностранного институционального инвестора (QFII) в материковом Китае. А это значит, что уже в ближайшие сроки российские инвесторы получат прямой доступ на Гонконгскую Биржу.

Когда площадка откроет доступ к бирже Гонконга, риски, связанные с делистингом снизятся для российских инвесторов практически до нуля. Ведь в этом случае брокер просто сможет перевести акции в депозитарий Гонконга — и вы снова получите доступ к покупке и продаже «замороженных» акций. Но это будет касаться только тех акций, которые имеют двойной листинг, то есть на бирже США и на бирже Гонконга. Все компании, о которых мы сегодня говорили, имеют такой листинг. Перед покупкой на бирже США акций других корпораций важно это проверять.

Ну и не уходя от темы, отметим, что риск делистинга может так и не осуществиться. Китайские власти, судя по всему, не очень хотят этого. Недавно стало известно, что правительство КНР готовится предоставить регулирующим органам США полный доступ к аудиторским отчетам большинства из более чем 200 компаний, зарегистрированных в Нью-Йорке, уже в середине этого года, сделав редкую уступку. В этом случае, скорее всего, все технологические компании сохранят свое присутствие на американских площадках, но крупные государственные компании вероятно не будут предоставлять свою отчетность и в ближайшее время должны будут провести делистинг.

Первый риск — это делистинг с американских бирж, ну а второй — это конечно же регуляторы. Преимущественно власти КНР взялись за регулирование технологического сектора. Все началось с того, что китайский регулятор в 2020 году отменил IPO дочки Alibaba финтех-сервиса Ant Group. Это IPO должно было стать крупнейшим в истории фондовых рынков.

Позже, в 2021 году Пекин расправился с монополиями в лице интернет-гигантов вроде Alibaba и оштрафовал их. Еще одним сюрпризом стало принятое в конце июля решение о том, что китайские образовательные предприятия должны провести реструктуризацию и отказаться от иностранных инвестиций. Регулятор также потребовал удалить из магазинов приложений сервис заказа такси DiDi — и это всего через несколько дней после его IPO в Нью-Йорке.

Однако сейчас, по всей видимости, противостояние регуляторов и частных компаний начинает затухать. Ряд государственных китайских СМИ выпустили статьи, в которых говорилось о том, что регулирующие органы должны «как можно скорее завершить» разбирательства с компаниями технологического сектора. Регулятор КНР пообещал быть максимально прозрачным, координировать выпуски новостей и не расстраивать рынок капитала какими-либо внезапными сообщениями. На смягчение отношений указывает и ранее упомянутая встреча властей КНР с представителями крупнейших IT-компаний для обсуждения регулирования отрасли.

Таким образом, даже несмотря на то, что многие эксперты говорят, что об окончании регулирования говорить пока рано, первые предпосылки к этому есть, что не может не радовать. Но полностью исключать риски новых ограничений конечно же пока не стоит.

Стоит ли инвестировать в китайские акции в 2022 году?

Итак, что мы имеем по итогу? Китайская экономика остается одной из сильнейших и быстрорастущих в мире, но и у нее хватает своих проблем. В первую очередь это проблемы в экономике, вызванные пандемией, а также внутренние проблемы, связанные с противоречиями между правительством и частным сектором.

Китайские акции выглядят очень привлекательно с фундаментальной точки зрения, но здесь важно понимать одну вещь. Как хорошо подметил, управляющий директор IMA Asia Ричард Мартин, китайский рынок полностью контролируется политикой. Любой рынок, который падает на 30% за десять дней из-за политических и геополитических проблем, а затем восстанавливается после объявления правительства о поддержке, определяется политикой, а не стоимостью или эффективностью компаний, считает эксперт.

И это действительно важная вещь, которую стоит учитывать, когда вы инвестируете в китайский рынок.

Именно поэтому инвестировать в акции Поднебесной стоит лишь на небольшую долю от портфеля и с полным пониманием ситуации. В противном случае вы можете потерять и 30 и 50 и 70 процентов от вложенного капитала, и это будет очень и очень неприятно.