Предстоящая неделя — зарубежные рынки

В понедельник в Москве состоится встреча президента Владимира Путина и президента Турции Реджепа Тайипа Эрдогана. В США выйдут данные по промышленным заказам за февраль, прогноз −0,5 процента м/м.

Во вторник МВФ опубликует обновленный прогноз по глобальной экономике.

В среду состоится специальное заседание Европейского совета по Brexit.

ЕЦБ примет решение по ставке, на пресс-конференции выступит глава банка Марио Драги. ФРС опубликует протокол мартовского заседания по ставке.

В четверг МЭА опубликует ежемесячный отчет по рынку нефти. Главы стран-членов ЕС обсудят Brexit. В США обнародуют цены производителей за март, прогноз +0,3 процента м/м. ЕЦБ опубликует протокол заседания по ставке.

В Индии стартуют парламентские выборы, в Израиле пройдут досрочные парламентские выборы.

Весеннее заседание управляющих органов группы Всемирного банка и Международного валютного фонда.

В пятницу свою отчетность начнут публиковать американские банки, в том числе JPMorgan и Wells Fargo.

Растущая нефть продолжает поддерживать российский рынок

Котировки Brent преодолели отметку в 70/барр. впервые с 12 ноября 2018 г. после новостей о возможных новых санкциях против Ирана, остановки работы нефтяного терминала в Венесуэле и начале военных столкновений в Ливии. Некоторое краткосрочное давление на цены в середине недели оказала публикация данных Минэнерго США об увеличении запасов нефти в стране за неделю на 7,24 млн барр. против прогнозируемого снижения на 0,43 млн барр.

В марте страны ОПЕК, по предварительным данным, сократили добычу на 280 тыс. б/с относительно февраля, до 30,4 млн б/с. Саудовская Аравия в апреле планирует сокращение добычи ещё на 10%.

Россия к началу апреля сократила объем добычи нефти относительно октября 2018 г. на 225 тыс. б/с с учетом проектов по соглашениям о разделе продукции (СРП), сообщил министр энергетики России Александр Новак. В течение апреля сокращение добычи в рамках соглашения ОПЕК+ сохранится на том же уровне.

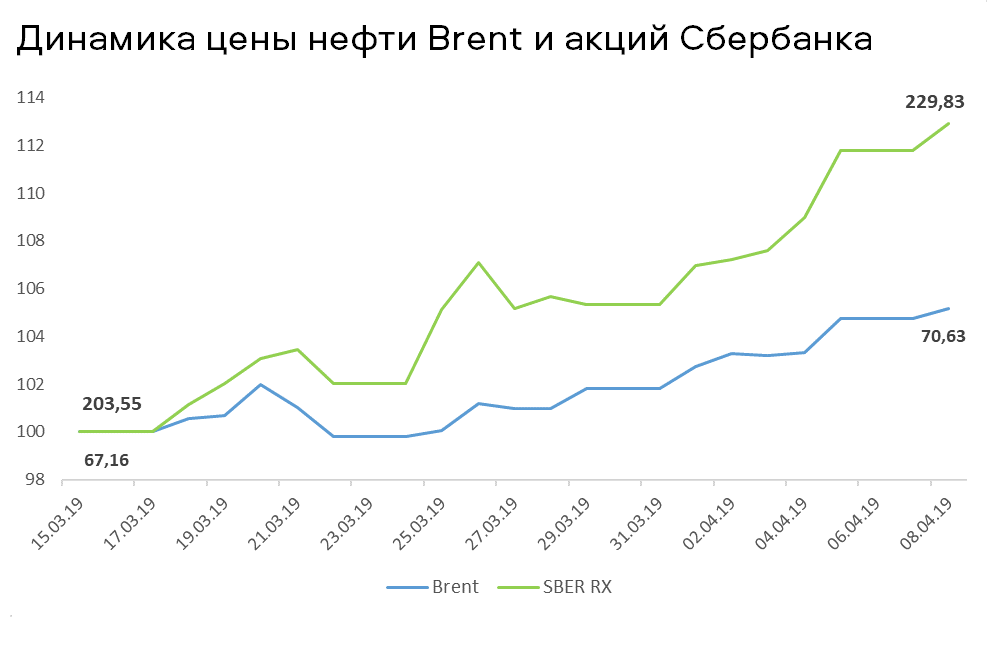

График недели

Обыкновенные акции Сбербанка показали впечатляющий рост за последние три недели, а нефтяные котировки достигли рекордного уровня с 12 ноября 2018 г.

Российский рынок

Российский рынок за первую неделю апреля показал позитивную динамику. Индекс Мосбиржи прибавил 1,76%, РТС — 2,31%. С начала года индекс Мосбиржи вырос на 7,25%, РТС — на 14,7%.

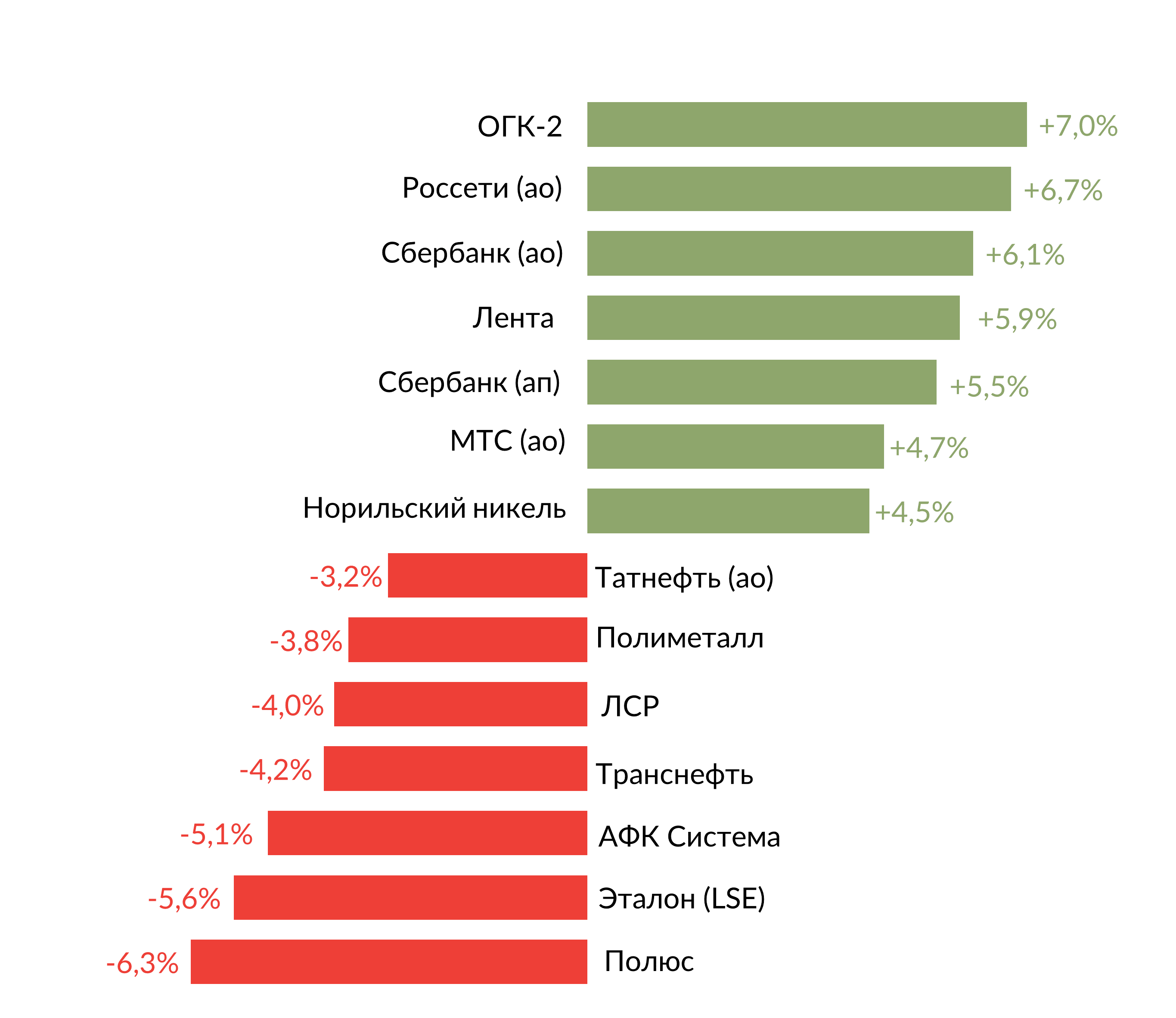

График: Лидеры роста и падения за неделю

Максимальный рост показали бумаги ОГК-2 (+7%) после новостей о возможном повышении коэффициента дивидендных выплат, а также акции Сбербанка (ао +6,1%, ап +5,5%) после хорошей отчетности по РСБУ и в ожидании дивидендов. Бумаги Ленты на Московской бирже выросли на 5,9% в связи с возможной покупкой Севергрупп 41,9% ретейлера.

Лидерами падения оказались Полюс (-6,3%) после SPO компании, ГДР Эталона (-5,6%), АФК Система (-5,1%), Транснефть (-4,2%), ЛСР (-4%).

Предстоящая неделя — российский рынок

Первые операционные результаты за 1К19 г. опубликуют Северсталь и группа ПИК, а Алроса объявит данные по продажам за март 2019 г.

Северсталь в 4К18 сократила производство к/к чугуна и стали на 3% и 4% соответственно в связи с профилактическими работами на доменной печи № 2 и уменьшением выпуска на сортовом заводе Балаково ввиду сезонных факторов. Продажи стальной продукции за 4К18 увеличились к/к на 2%, до 2,77 млн т.

Группа ПИК в январе сообщала о росте объема реализации недвижимости в 4К18 на 4% г/г и приросте стоимости заключенных договоров на 12,6% г/г. Компания также заявляла о планах сохранить операционные показатели в 2019 г. на уровне прошлого года: ожидается реализация 1,7–1,9 млн кв. м жилья и общий объем поступлений денежных средств в размере 200–220 млрд руб.

Алроса в рамках дня инвестора сообщила о намерении поддерживать добычу на стабильном уровне около 38 млн карат в год как минимум до 2030 г. В феврале Алроса отчиталась о росте реализации алмазно-бриллиантовой продукции на 23% по сравнению с январем, до $345,6 млн. При этом объемы продаж остались существенно ниже прошлогодних рекордных значений — за два месяца с начала года продажи упали на 39% г/г, до $627 млн. Компания сохраняет умеренно-оптимистичные ожидания в отношении дальнейшего плавного роста спроса и активности на рынке.

Модельные портфели / Торговые идеи

Мы подвели итоги по портфелю Сбалансированный для ИИС — со 2 апреля 2018 г. его доходность составила 7,6% за счет существенного роста котировок Лукойла (+51%) и Полюса при скромной доходности облигаций, оказавшихся под давлением санкционных новостей.

Новости компаний — отчетность

Сильные финансовые результаты по МСФО за 2018 г. опубликовали группа ПИК и АФК Система, в то время как Эталон и О'кей разочаровали инвесторов.

Etalon Group отчиталась о росте выручки и снижении чистой прибыли по МСФО в 2018 г. Выручка компании увеличилась на 2%, до 72,33 млрд руб., прогноз — 73,39 млрд руб. Показатель EBITDA составил 5,68 млрд руб., что оказалось ниже прогнозируемых 13,44 млрд руб. Чистая прибыль девелопера снизилась до 37 млн руб. по сравнению с 7,89 млрд руб. в предыдущем году, прогноз составлял 8,2 млрд руб. Etalon Group может выплатить дивиденды за 2018 г. в размере не менее, чем за 2017 г. ($0,22/ГДР, 51% от чистой прибыли по МСФО).

Группа ПИК объявила сильные финансовые результаты по МСФО за 2018 г. Выручка компании выросла на 40%, до 245,76 млрд руб., что оказалось существенно выше прогнозируемых 196,89 млрд руб. Показатель EBITDA вырос в три раза, до 42,8 млрд руб. против прогнозируемых 38,37 млрд руб. Чистая прибыль компании выросла в 6,7 раз, до 21,3 млрд руб. (прогноз — 23,5 млрд руб.)

АФК Система опубликовала сильные финансовые результаты по МСФО за 2018 г. Консолидированная выручка компании выросла на 12,1%, до 777,4 млрд руб. против прогнозируемого снижения до 639 млрд руб. Скорректированная OIBDA увеличилась на 34,3%, до 265,3 млрд руб., скорректированная чистая прибыль в доле АФК Система составила 1,1 млрд руб. против прогнозируемого убытка. Без учета влияния новых стандартов МСФО скорректированная чистая прибыль в доле АФК Система сократилась на 98,5%, до 0,1 млрд руб.

Выручка О'кей снизилась на 8,4%, до 161 млрд руб., что оказалось ниже прогнозируемых 167 млрд руб. Показатель EBITDA снизилась на 7,4%, до 8,64 млрд руб. против прогнозируемых 9 млрд руб. Чистый убыток компании составил 599 млн руб. против прибыли в 2017 г. в размере 3 млрд руб. из-за курсовых разницам (консенсус-прогноз составлял 1,1 млрд прибыли). В 2019 г. компания ожидает роста выручки без указания целевого показателя, в том чиcле благодаря планируемому открытию 20-25 дискаунтеров.

Обувь России опубликовала отчетность по МСФО за 2018 г., в соответствии с которой выручка в 2018 г. увеличилась на 9%, до 11,55 млрд руб. Показатель EBITDA увеличился на 4,3%, до 2,86 млрд руб., чистая прибыль компании в 2018 г. увеличилась на 1,7%, до 1,332 млрд руб.

Сбербанк в 1К19 увеличил чистую прибыль по РСБУ г/г на 11%, до 218 млрд руб., рентабельность капитала составила 22,4%, рентабельность активов — 3,3%. Розничный кредитный портфель вырос на 1,4%, до 6,4 трлн руб. Просроченная задолженность сократилась на 22,9 млрд руб. за счет корпоративных клиентов. Чистый процентный доход снизился на 0,8%, до 299 млрд руб., доходы увеличились на 11,4% за счет увеличения объема бизнеса, процентные расходы выросли на 31,2%. Чистый комиссионный доход увеличился на 9,4%, до 98,9 млрд руб. преимущественно за счет операций с банковскими картами и расчетных операций.

Согласно отчетности Сургутнефтегаза по РСБУ за 2018 г., выручка компании увеличилась до 1,52 трлн руб. (+33%), а чистая прибыль достигла 827,6 млрд руб. (в 5,5 раз выше показателя 2017 г.). Около 80% прироста чистой прибыли было связано с переоценкой валютных финансовых вложений, которые за год увеличились на 35,6%, до 2,9 трлн руб. ($41,9 млрд). Дивиденды Сургутнефтегаза, по нашим расчетам, могут составить 7,6 руб./ап, что соответствует дивидендной доходности 18,4%.

Аптеки 36,6 представили сильную отчетность по РСБУ за 2018 г., согласно которой выручка компании выросла на 178%, до 356 млн руб., убыток компании сократился в 1057 раз, с 2,5 млрд руб., до 2,3 млн руб.

Московская биржа сообщила, что общий объем торгов на рынках в 1К19 составил 187,5 трлн руб., что на 4% ниже прошлогоднего показателя. Объемы торгов по основным сегментам сократились: на валютном рынке — до 75,8 трлн руб. (-9% г/г), на срочном рынке — до 18,7 трлн руб. (-9% г/г), на фондовом рынке — до 8 трлн руб. (-23% г/г), на денежном рынке — на 1%, до 79,1 трлн руб.

Татнефть сообщила о росте добычи нефти по итогам 1К19 до 7,33 млн т (+3,3% г/г). Объем производства нефтепродуктов на заводах Танеко составил 2,16 млн т (-0,3% г/г).

Новости компаний — дивиденды/ выкуп акций

Банк Cанкт-Петербург рекомендует дивиденды 3,71 руб./ао (6,8% годовых), что оказалось выше нашей оценки (3,5 руб.) Дата закрытия реестра — 10 июня 2019 г. Банк 29 мая 2019 г. также рассмотрит варианты программы выкупа акций. С учетом выплаты дивидендов банк рассчитывает, что достаточность капитала окажется ниже 10%, ввиду чего он не сможет провести обширный buy-back. Ранее Банк Cанкт-Петербург объявлял о планах как минимум дважды в год рассматривать вопрос о выкупе акций в зависимости от рыночной цены и наличия свободного капитала.

Совет директоров АФК Система рекомендовал выплату дивидендов за 2018 г. на уровне предыдущего года — 0,11 руб./ао или 2,2 руб./ГДР. Дивидендная доходность — 1,2%, дата закрытия реестра — 18 июля 2019 г. АФК Система до сентября планирует принять решение о возможном возвращении к текущей дивидендной политике, предусматривающей выплату дивидендов не менее 1,19 руб./акция за год.

ГрСовет директоров Транснефти рассмотрит вопрос о программе выкупа акций 18 апреля 2019 г. В апреле также будет определен размер дивиденда за 2018 г., менеджмент компании называет ориентир в 25–40% от чистой прибыли по МСФО, скорректированный на разовые статьи, при этом выплату промежуточных дивидендов в 2019 г. компания не планирует.

Совет директоров Полюса объявил рекомендацию по выплате дивидендов за второе полугодие 2018 г. в размере 143,62 руб./акция (ранее сообщался рекомендуемый дивиденд в долларах — $2,2/акция). Дата закрытия реестра — 16 мая 2019 г.

Лента прекращает buy-back; с начала программы 29 октября 2018 г. компания выкупила 4,55 млн ГДР (0,93% капитала) на общую сумму 980,8 млн руб. Средняя цена приобретения бумаг на LSE составила $3,28 за ГДР.

Новости компаний — сделки

Севергрупп Алексея Мордашова объявила о подписании обязывающих соглашений с Luna Inc. и ЕБРР о покупке принадлежащих им ГДР Ленты, составляющих около 41,9% акционерного капитала ретейлера без учета казначейских акций, по цене $3,6/ГДР ($18/акция), что на 6,5% выше цены закрытия 1 апреля. Общая сумма сделки составляет около $729 млн, ее закрытие ожидается в конце мая после получения одобрения ФАС. Севергрупп не планирует делистинг Ленты в случае покупки мажоритарной доли в компании. Севергрупп планирует получить не менее 50% акций ретейлера. Предполагается, что Лента и Утконос будут работать отдельно, а синергия может возникнуть за счет коммерческого партнерства.

Также стало известно, что Магнит 1 апреля направил необязывающее предложение о покупке 100% Ленты за $1,78 млрд, или $3,65/акция, что выше цены, предложенной Севергрупп ($3,6/акция), однако менеджмент Магнита не смог обозначить точные условия сделки и ее сроки.

Полюс в ходе SPO в формате ускоренного сбора заявок разместил 5,13 млн акций (3,84% капитала) по цене $38/ГДР. В результате PGIL Саида Керимова получит около $390 млн, сократив свой пакет до 78,6%, а доля акций Полюса в свободном обращении выросла до 20,5%, что несколько увеличит вес бумаг компании в индексе MSCI. Цена продажи ГДР подразумевала дисконт в 6,6% к цене закрытия торгов на LSE в среду, 3 апреля, к концу недели бумаги снизились на _% в Москве и на _% в Лондоне.

Rinsoco 15 марта направила в Банк России обязательное предложение о выкупе 13,2% оа Уралкалия по цене 89 руб./акция. Общая планируемая сумма выкупа — 34,5 млрд руб. Rinsoco в настоящее время принадлежит 10% обыкновенных акций Уралкалия. Пакет аналогичного размера Rinsoco в декабре продала Сбербанк Инвестициям. Free-float составляет 3,2%. Основной бенефициар Уралкалия Дмитрий Мазепин говорил, что компания планирует к середине 2019 г. завершить слияние с целью вытеснения мелких акционеров и сбалансировать акционерную структуру.

Черкизово в среду объявила диапазон цены размещения в рамках SPO в размере 1875–2125 руб./акция, что соответствует капитализации компании в диапазоне 89,2–101,07 млрд руб. Базовый размер предложения составит около 18,1% увеличенного уставного капитала компании. Free-float после завершения SPO компании составит около 20%. Прайсинг в рамках SPO Черкизово запланирован на 11 апреля. Сбор заявок будет проводиться с 3 по 10 апреля.

Emirates NBD и Cбербанк подписали обновленное соглашение о купле-продаже 99,85% акций Denizbank. Стоимость сделки по новому соглашению выросла с 14,6 млрд, до 15,48 млрд турецких лир. Закрытие сделки планируется во втором квартале 2019 г.

Сбербанк получил контроль над 39,2% активов дочерней компании Fortenova Group, Fortenova Group TopCo, которая управляет предприятиями ретейлера Agrokor. Сбербанк прокредитовал Agrokor на €1,1 млрд. С 1 апреля Agrokor действует под названием Fortenova. В марте банк сообщил, что рассматривает возможность проведения IPO Fortenova, вопрос будет вынесен на обсуждение для всех собственников после конвертации долга Agrokor (Fortenova) в акции, оздоровление бизнеса Agrokor (Fortenova) займет не менее одного-двух лет.

Сбербанк приобретает 100% портала Rabota.ru, на котором размещено около 200 тыс. вакансий и более 10 млн резюме. Сумма сделки не раскрывается. Ожидаемый срок закрытия сделки — май 2019 года. Курировать дальнейшее развитие платформы Rabota.ru будет Олег Голубцов, главный исполнительный директор Classified сервисов Сбербанка.

Лукойл, Министерство энергетики Казахстана и АО НК КазМунайГаз заключили контракт на разведку и добычу углеводородов на участке Женис в казахстанском секторе Каспийского моря. Оператором проекта будет ТОО «Женис Оперейтинг» (совместное предприятие Лукойла — 50% и КазМунайГаза — 50%).

Прочие новости

Согласно предварительному перечню отобранных проектов в рамках программы модернизации ТЭС на 2022–2024 гг. объемом до 1,9 трлн руб., Интер РАО может выиграть наибольший объем заявок — около 60% выставленной мощности (5,1 ГВт) благодаря более низким планируемым затратам на модернизацию. Юнипро может получить 19% от общей квоты (1,66 ГВт), Иркутскэнерго — 8,5% (735 ГВт), Газпром энергохолдинг (ГЭХ) — около 5% (425 МВт). Системный оператор до 30 апреля оценит техническую возможность реализации заявленных проектов с учетом режимных условий и ограничений, при этом наиболее дорогие проекты модернизации мощностью до 1,65 ГВт будут отобраны на правительственной комиссии в ручном режиме.

Novatek Gas & Power Asia, трейдер Новатэка, объявил об утверждении базовых условий соглашения на поставку СПГ с Vitol и Repsol, по каждому из них предполагается заключение контракта на 15 лет c ежегодной поставкой 1 млн тонн СПГ с проекта Арктик СПГ-2, а также с других проектов Новатэка.

По данным ЦДУ ТЭК, добыча нефти в России в январе—марте 2019 г. выросла на 3,4%, до 139,19 млн т. Среди крупнейших нефтяных компаний наибольший прирост добычи без учета доли в совместных предприятиях показала Роснефть — до 48,66 млн т (+4% г/г). Лукойл увеличил добычу до 20,34 млн т (+1,6% г/г), Сургутнефтегаз — до 15,13 млн т (+2,2% г/г), а Газпром нефть сократила добычу г/г на 1,3%, до 9,4 млн т. Добыча нефти Новатэком достигла 2,09 млн т (+14,5% г/г).

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 8 апреля | США | Заказы в обрабатывающей промышленности |

| ЕС | Индекс доверия инвесторов Sentix | |

| Вт, 9 апреля | США | Число открытых вакансий на рынке труда США, за исключением сельскохозяйственной отрасли |

| Ср, 10 апреля | США | Запасы нефти за неделю по данным EIA |

| Индекс потребительских цен без учета продуктов питания и энергоносителей (с учетом сезонности) м/м | ||

| Минутки FOMC | ||

| ЕС | Ключевая ставка ЕЦБ | |

| Пресс-конференция главы ЕЦБ Марио Драги | ||

| Экстренный саммит ЕС по Brexit | ||

| Великобритания | Промышленное производство, г/г | |

| Сальдо торгового баланса | ||

| Промышленное производство, м/м | ||

| Чт, 11 апреля | США | Индекс цен производителей, м/м |

| Китай | Индекс потребительских цен, м/м, г/г | |

| Пт, 12 апреля | США | Индекс потребительского доверия (Университет Мичигана) (предв.) |

| Экспортные и импортные цены | ||

| ЕС | Промышленное производство, г/г, м/м | |

| Китай | Сальдо торгового баланса |

Корпоративные события

| Дата | Компания | Событие |

| Пн, 8 апреля | ||

| Вт, 9 апреля | Группа ПИК | Операционные результаты за 1к19 |

| Ср, 10 апреля | Алроса | Операционные результаты (март) |

| Чт, 11 апреля | ||

| Пт, 12 апреля | Северсталь | Операционные результаты за 1к19 |

Рыночные индикаторы

| Валютный рынок | Значение | Изм. за 5 дней | Изм. с начала года |

| USD/RUB | 65,34 | -0,45% | -6,85% |

| EUR/RUB | 73,30 | -0,49% | -9,13% |

| EUR/USD | 1,12 | -0,02% | -1,95% |

| DXY | 97,40 | 0,11% | 1,15% |

| Товарные рынки | |||

| Brent, $/барр. | 70,34 | 2,85% | 31,43% |

| Gold, $/унц. | 1 292 | -0,05% | 1,26% |

| Фондовый рынок | |||

| Индекс МосБиржи | 2 541 | 1,76% | 7,25% |

| РТС | 1 226 | 2,31% | 14,70% |

| MSCI Russia | 654 | 2,22% | 14,33% |

| DJIA | 26 425 | 1,91% | 13,28% |

| S&P 500 | 2 893 | 2,06% | 15,39% |

| NASDAQ Comp. | 7 939 | 2,71% | 19,64% |

| FTSE 100 | 7 447 | 2,30% | 10,68% |

| Euro stoxx 50 | 3 447 | 2,86% | 14,86% |

| Nikkei 250 | 21 808 | 2,84% | 8,73% |

| Shanghai Comp. | 3 247 | 5,04% | 29,76% |

| Криптовалюта | |||

| Bitcoin | 4 999 | 22,76% | 40,29% |

| Ethereum | 164,0 | 16,87% | 39,37% |

| Ripple | 0,4 | 17,74% | 3,87% |

| Litecoin | 88,2 | 44,44% | 202,41% |

| Данные обновлены 08.04.2019 в 09:30 |