На российском рынке акций существует не так много «техничных» бумаг, поэтому начинающий трейдер может столкнуться с проблемой поиска интересных идей для торговли. В этом обзоре рассматриваю несколько акций с высокой результативностью различных технических сигналов. В качестве временного таймфрейма выбран дневной параметр.

* Статья не претендует на полноту, а лишь включает некоторые идеи в разных бумагах, актуальные на протяжении последних месяцев или лет.

Читайте также: 4 акции, на которых лучше всего работают уровни и линии поддержки/сопротивления.

АЛРОСА

На дневном графике наблюдаются четкие ценовые волны, которые являются ориентирами для удобного входа в сделку. В случае восходящего тренда пробой локальной вершины вверх означает продолжение тренда — можно совершать покупки. Пробой локального минимума означает более глубокую коррекцию, реже — разворот восходящего тренда. Обратная ситуация с падающей тенденцией. Волнообразное движение котировок позволяет комфортно выставить обоснованный стоп-лосс, значительно сокращая риски по сделке.

Пробойная стратегия действительно хорошо работает для акций Алросы. При этом необходимо уметь определять силу уровня, совпадающего с максимумом (минимумом) ценовой волны. Если отскок от уровня был совершен только в рамках этой волны, а раньше цена не тестировала данное значение, то такой уровень не является значимым.

Трендовые каналы на графике Алросы отрабатывается плохо. Можно выделить условные границы, но найти подходящую точку входа в сделку сложно: цена либо разворачивается не доходя до границы тренда, либо совершает ложный пробой границы тренда.

ВТБ

Акции ВТБ являются высоко-волатильным инструментом: на графиках от дневного и младше видны размашистые движения цены в разные стороны. Это открывает возможности для спекуляций, ведь границы трендовых каналов отрабатываются достаточно четко для такой высокой волатильности.

Есть один важный момент — необходимо быстро фиксировать прибыль, после того как котировки достигают окрестности одной из границ тренда. Исходя из поведения бумаг, отскок может произойти молниеносно. Оптимальный таймфрейм для выявления каналов — дневной. Данная стратегия подойдет только для спекулянтов с высокой склонностью к риску. Другой вариант — реализация стратегии с использованием небольшой доли депозита.

Отметим, что сейчас как раз происходит отскок от верхней границы нисходящей консолидации, который может продлиться вплоть до нижней линии с актуальным значением 0,037 руб. То есть потенциал доходности составляет более 12%. При этом срок удержания позиции исходя из истории обычно не превышает 1,5 месяца. Рекомендуем ограничивать убыток путем выставления стоп-заявки за пределы тренда.

Роснефть

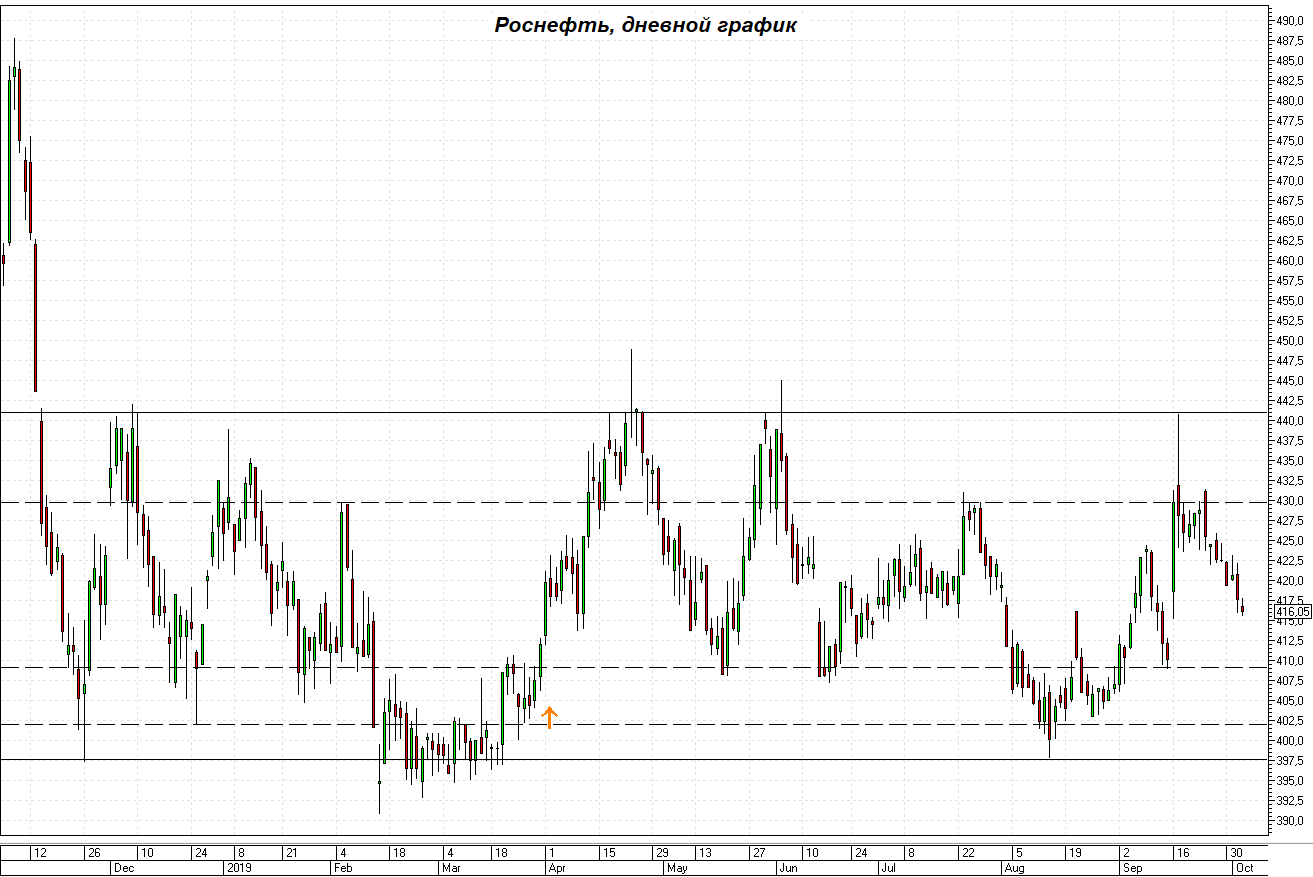

С ноября 2018 г. бумаги находятся в боковом диапазоне 397,5–441 руб. Подробно о том, как действовать в боковике, мы описывали в специальной статье.

Покупка от нижней границы или продажа от верхней границы флэта может совершаться после того, как отскок в противоположную сторону уже сформировался. Необходимо обращать внимание на ценовые уровни внутри боковика, от которых часто случается разворот. Иногда возле данных отметок есть смысл зафиксировать часть позиции, либо войти в более надежную сделку. Например, после отскока от нижней границы боковика 397,5 руб. для покупки есть смысл дождаться пробоя наверх промежуточного уровня 402-403 руб.

Россети-ао

Акции Россети являются одним из немногих инструментов, котировки которого с 2016 г. придерживаются трендовых движений с высокой степенью линейности, то есть без сильных отклонений от направления тенденции.

Иногда цена делает рывки (сильные движения) против тренда, но если инвестор адаптирует защитную стоп-заявку под положение границы тенденции, то это позволяет не терять большую часть прибыли.

Вход в сделку лучше осуществлять при умеренном развитии тренда, поскольку в этом случае есть уверенность в его актуальности (в отличии от слабого трендового движения), а также исключаются высокие риски затухания или обратного импульса (в отличии от ускорения трендового движения).

В этом году бумаги можно называть «трендовой акцией года» — трендовые каналы достаточно узкие и протяженные. Примеры других «трендовых» бумаг текущего года: Полюс (минус — котировки зависимы от динамики цен на золото), Алроса (трендовые каналы более широкие, иногда акции переходят в боковик).

Мечел-ао

На дневном таймфрейме Мечела регулярно возникают свечные формации Price Action. Наиболее часто встречающиеся паттерны — «пин-бар» и «внутренний бар». Для большей надежности моделей рекомендуется не совершать сделки, если котировки находятся в локальном боковике, то есть движутся без единого направления неделю или более.

Особенно осторожно стоит входить в сделку по сигналам двусторонней модели «внутренний бар». Дополнительно к стандартным условиям паттерна можно добавить следующие (на примере «медвежьей» формации):

- тело средней свечи должно быть красным, либо свеча может быть без тела или с очень маленьким телом любого цвета;

- средняя свеча не должна иметь «бычий» хвост (выкупной хвост);

- «медвежий» хвост средней свечи усиливает модель;

- закрытие средней свечи вблизи минимума первой свечи усиливает модель.

Иногда на дневном графике Мечела встречается паттерн PPR. С начала 2019 г. он возникал два раза и успешно релизовывался, разворачивая актуальный тренд в обратную сторону.

начать инвестировать

БКС Брокер