Почти все российские акции попадают в категорию так называемых stocks like bonds (акции, как облигации) – не растут значительно в цене, но приносят инвесторам регулярные дивиденды. Они могут стать альтернативой вкладам и облигациям со снижающейся доходностью.

За пять лет после введения санкций на российском рынке публичных компаний произошла достаточно большая эволюция. До 2014 г. (и особенно до 2008 г.) компании активно наращивали долг и пытались агрессивно расти за счет дешевого доступа к ликвидности и возможности делать большие покупки. В 2008–2010 гг. наступил кризис ликвидности, а после мы испытали на себе сразу три шока: стагнация экономики, затем падение цен на нефть и фактически рецессия и заключительный аккорд – санкции, которые сделали привлечение средств на иностранных рынках практически невозможным. В этот момент российские публичные компании – лидеры рынка стали делать приблизительно одно и то же – вкладывать достаточно много средств в эффективность (яркий пример – металлургический сектор), снижать долг и весь денежный поток пускать не на приобретения, а на дивиденды.

Привлекательные дивиденды

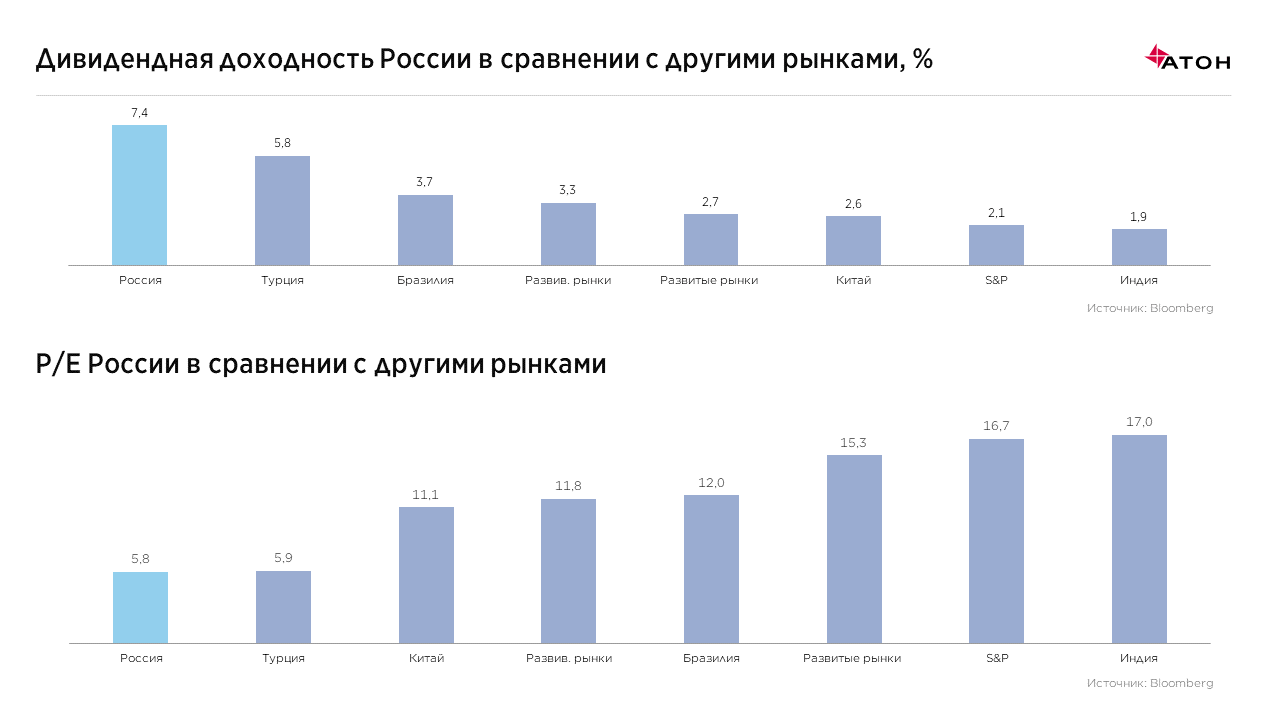

В последние годы выросли цены на сырье и оправдала себя ставка на эффективность. В итоге мы получили одну из самых высоких дивидендных доходностей в мире (у индекса РТС – более 7,4%).

Если в 2020–2021 гг. госкомпании начнут направлять на дивиденды 50% прибыли, как того требует Минфин, то дивидендная доходность индекса при текущих ценах может составить 8–9% (хотя некоторые компании – «Норильский Никель», МТС, «Вымпелком» и др. – уже сейчас платят более 10%).

Для сравнения: ближайший рынок по дивидендной доходности – Турция, экономика которой уже находится в рецессии, а политические власти делают все, чтобы дестабилизировать ситуацию. В среднем дивидендная доходность развивающихся рынков равна 3–3,5%, индекса S&P 500 – 2,1%. То есть по дивидендам мы в 1,5 раза лучше Турции, в 2 раза – развивающихся рынков и в 3,5 раза – индекса S&P.

При этом российские бумаги очень дешевы: значение P/E (отношение рыночной капитализации компании к ее годовой прибыли) у индекса РТС равно 5,8 против 16,7 у S&P 500. Соответственно, российский рынок в три раза дешевле американского.

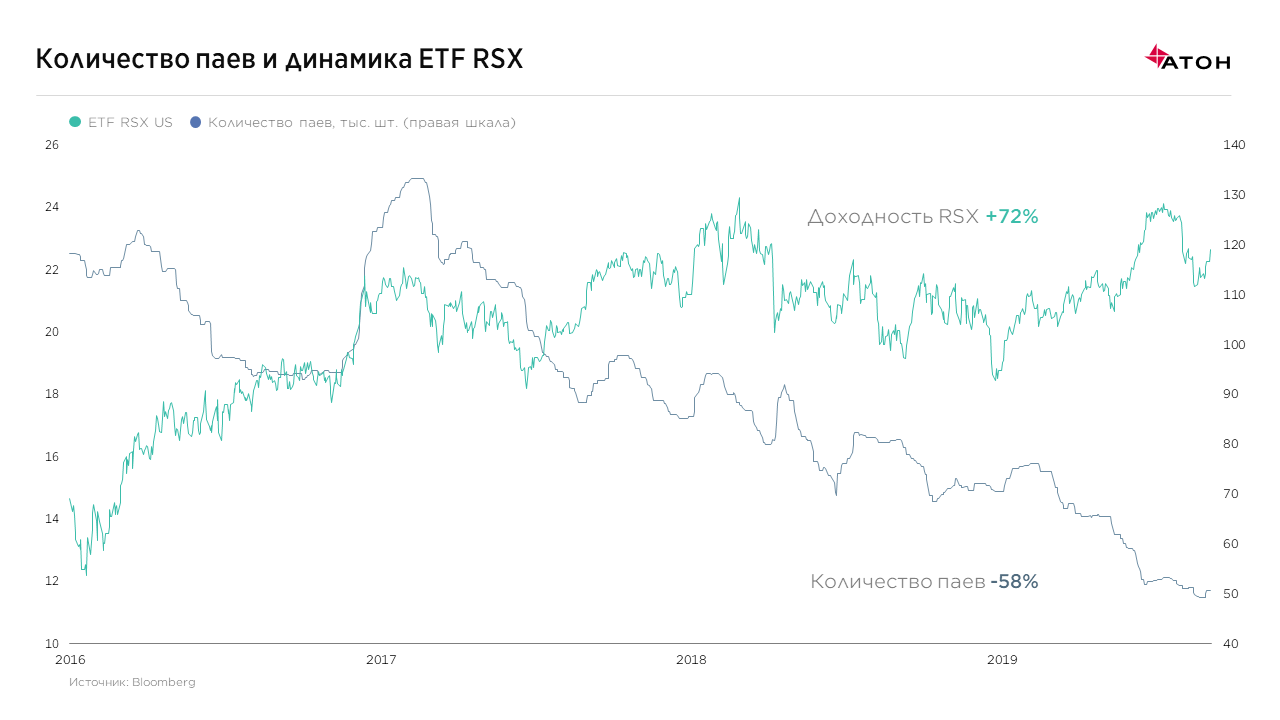

Если смотреть на нашу макроэкономику с низким долгом, большими золотовалютными резервами, предсказуемой денежно-кредитной политикой, подконтрольной инфляцией и высокими реальными ставками, а также пусть стагнацией, но не рецессией, то российские активы выглядят привлекательно. Однако есть нюанс – мы находимся под санкционным давлением, и инвесторам неинтересно покупать Россию. В последние годы иностранные деньги из российских активов уходили постоянно (биржевой индекс фонда RSX с начала 2016 г. вырос на 72%, в то время как инвесторы забрали из него 58% средств). При этом, что уникально, рынок растет (с начала этого года – на 18,5%). Растет он на внутренних деньгах: моя субъективная оценка – что все это время иностранцы продавали, а русские – покупали. Иначе тот объем ликвидности, который был до 2014 г., должен был бы снизиться на 30–50%.

Текущая ситуация может привести к бурному росту российского рынка акций. И первым сигналом станут реинвестиции дивидендов, которые поступают на счета уже в настоящий момент. Если 10–20% от выплаченных в этом году дивидендов ($32 млрд) вернутся на рынок, это даст приток до $6 млрд. Суммарный дневной объем торгов на Мосбирже – $1–1,5 млрд. Без давления на рынок можно купить около 20% от объема. Это означает от 15 до 30 дней чистой покупки на российском рынке. Предположить, что это не окажет влияния на цену активов, сложно.

В условиях неопределенности локальные инвесторы заняли выжидательную позицию, но любые хорошие новости могут привести к тому, что осенью они начнут вкладываться в акции. 10%-ная коррекция в августе сделала момент входа на рынок еще более привлекательным.Положительные сдвиги

Приток же иностранных инвестиций может начаться, если произойдут какие-то позитивные события на политическом Олимпе.

Снятие санкций выглядит нереалистичным, но ослабление давления возможно. Невзирая на активные попытки заблокировать «Северный поток – 2», этот проект лоббируют немецкие промышленники, которым нужен надежный поставщик газа. До этого они, кстати, вставали на защиту UC Rusal, и это помогло снять санкции с компании. Еще один косвенный признак улучшения отношений – Volkswagen обязался инвестировать в производство в России 61,5 млрд руб.

Проблемы со здоровьем канцлера Ангелы Меркель могут привести к тому, что она покинет свой пост раньше 2022 г. Вряд ли новый человек будет настроен к России негативнее, чем она. Потенциально позитивный признак виден в отношениях с Украиной и даже с США (Дональд Трамп сделал яркое заявление, что хотел бы видеть Россию в G8). Мы слышим позитивную риторику со стороны Франции. А обострение между Великобританией и ЕС, вероятно, снизит возможности первой транслировать жестко негативное отношение к России.

Важный момент: я полагаю, что даже если на рынок придут иностранцы, то российские инвесторы не будут продавать акции, потому что альтернатив для покупки нет. Соответственно, активы просто будут расти в цене – и индекс в целом, и особенно те бумаги, что сегодня выглядят наиболее дешево и отстают от него. Уникальность ситуации в том, что в случае неудачи массовых распродаж не будет – сейчас на рынке почти нет иностранных инвесторов, которые могут ее спровоцировать. Но если все перечисленные мной факторы неожиданным образом сложатся, то российский фондовый рынок из-за его небольших размеров может вырасти очень значительно – на 30–50%.

Это уравнение с большим числом неизвестных, но в целом рынок выглядит, как сжатая пружина: очень дешев, никому не нужен, при этом относительно высокого качества. И если он кому-то понадобится, то начнет стремительно расти в цене.