Высокие цены на продукцию металлургов позволили последним заработать рекордные прибыли во втором квартале. В итоге акционеров ждут рекордные дивиденды!

Сегодня рассмотрим подробнее отчеты главных металлургических компаний и узнаем чего ждать от отрасли дальше.

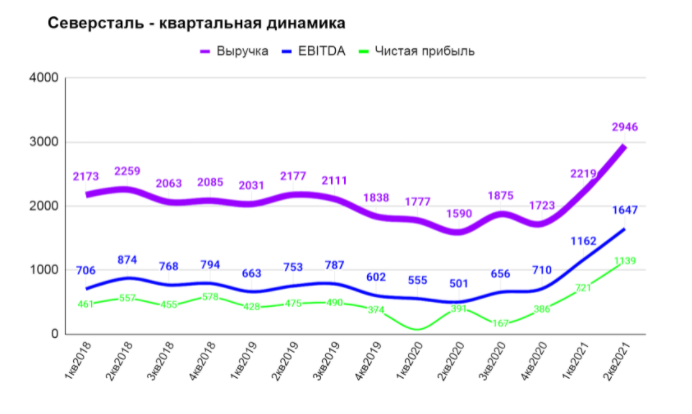

Северсталь (CHMF). Производство стали снизилось.

Компания продемонстрировала рекордные результаты как по выручке, так и по маржинальности. Показатели выросли не только по сравнению с прошлым годом, когда дела в секторе обстояли не лучшим образом, но и по сравнению с 1 кварталом этого года, когда компании из отрасли уже били все рекорды.

Рентабельность по EBITDA достигла космических 55,9%. По этому показателю Северсталь является мировым лидером среди предприятий сталелитейной промышленности.

Выручка выросла на 85% в по сравнению с прошлым годом и на 33% относительно предыдущего квартала.

EBITDA выросла более чем в 3 раза (+42% квартал к кварталу).

Свободный денежный поток увеличился в 5 раз к прошлому году и на 88% к прошлому кварталу.

Чистая прибыль выросла почти в 3 раза, а к предыдущему кварталу — на 58%.

Дивиденды за 2 квартал также будут рекордными за всю историю Северстали. Размер рекомендованного дивиденда составляет 84,45 руб на одну акцию. Таким образом акционеры получат 5% дивидендной доходности только за один квартал! Годовая доходность по итогам года может составить двузначные цифры в процентах.

При этом долговая нагрузка не представляет никакой угрозы для стабильности дивидендных выплат. Чистый долг компании составляет порядка 1,5 млрд долларов, это всего менее 40% от годовой EBITDA Северстали.

Несмотря на высокие финансовые показатели, производство стали оказалось ниже чем год назад. Годовое падение составило 2,6%, а квартальное — 6,2%. Продажи готовой продукции также упали на 2,6%.

Но спешим обрадовать, это временное явление. Падение связано с проведением плановых работ, так что в следующем квартале все должно прийти в норму.

Компания идет в ногу со временем и стремится сокращать выбросы CO2 в атмосферу. Согласно плану, Северсталь планирует снизить интенсивность выбросов парниковых газов на 10% к 2030 году.

В этом квартале уже были предприняты первые шаги для достижения цели. Северсталь прекращает добычу энергетического угля на своем предприятии Воркутауголь. Вследствие этого, проходят работы по переводу Воркутинской ТЭЦ-2 на газ.

Такая инициатива может значительно увеличить капитальные затраты компании в ближайшее время.

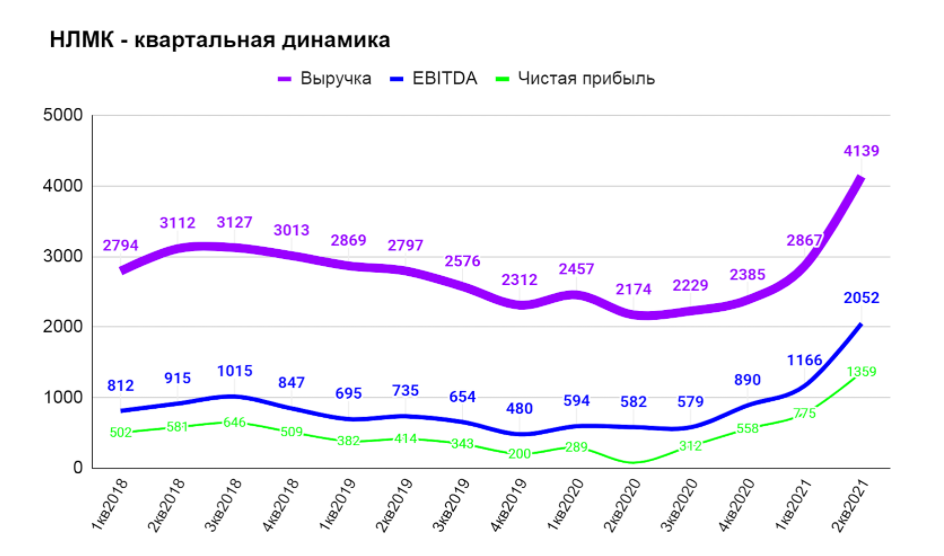

НЛМК (NLMK). Все отлично, но продажи упали

НЛМК не отстает от конкурента и также нарастила свои доходы за 2 квартал в несколько раз.

Выручка выросла на 90% по отношению к прошлому году. К предыдущему кварталу рост составил 44%.

EBITDA во втором квартале выросла в 3,5 раза год к году и на 76% квартал к кварталу.

Свободный денежный поток увеличился в 2,8 раза и на 91% к предыдущему кварталу.

Чистая прибыль показала самый мощный рост. Она увеличилась в 17 раз по отношению к прошлому году и на 75% по отношению к предыдущему кварталу.

Рентабельность по EBITDA составила 50%.

Дивиденды все также рекордные. Совет директоров рекомендовал дивиденд в 13,62 руб на акцию. Как и у Северстали, это 5,5% дивидендной доходности только за один квартал. НЛМК решила выплатить акционерам сумму даже на 27% выше, чем её свободный денежный поток.

Долги не угрожают стабильности выплат. Отношение “Чистый долг/EBITDA” составляет всего 0,4. Для справки, все, что ниже 2,5, считается нормой. В случае с НЛМК волноваться абсолютно не о чем.

Компания потрудилась на славу. Кроме финансовых результатов выросли еще и операционные. В отличие от Северстали, НЛМК не проводила никаких работ, более того, новое сталеплавильное оборудование наконец вышло на проектную мощность. Благодаря этому, производство стали во втором квартале выросло на 19% год к году. Однако не все так гладко. Общие продажи упали на 0,5% по сравнению с прошлым годом, но все равно показали рост на 11% квартал к кварталу.

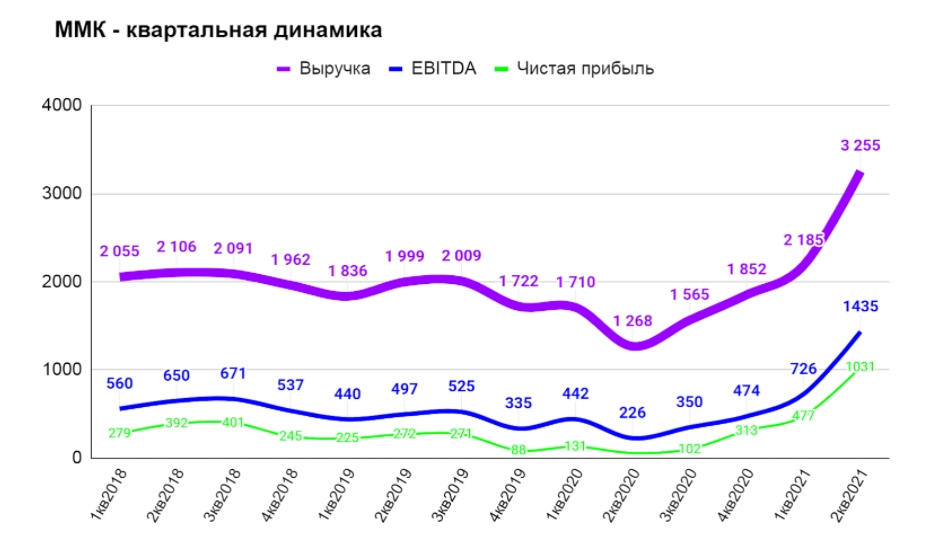

ММК (MAGN). Рост по всем фронтам

ММК во втором квартале единственная из списка показала рост абсолютно по всем показателям.

Выручка год к году выросла в 2,5 раза ( рост на 49% квартал к кварталу).

EBITDA показала рост в более чем 6 раз по сравнению с прошлым годом (рост на 98% кв/кв).

Свободный денежный поток в прошлом году был отрицательный, но в этом году составил $545 млрд (рост на 336% кв/кв).

Чистая прибыль к прошлому году выросла почти в 18 раз (рост на 116% кв/кв).

Рентабельность по EBITDA у компании традиционно значительно ниже, чем у конкурентов — 44%. Однако для ММК это все равно очень высокая планка.

ММК не отстает от своих коллег и направляет во втором квартале весь свободный денежный поток на выплаты акционерам. Рекомендуется выплатить 3,53 руб на акцию, что составляет 5,4% дивидендной доходности за квартал.

Чистого долга у компании и вовсе нет, так что долговая нагрузка определенно не мешает дивидендным выплатам.

ММК показала рост не только по финансовым, но и по операционным результатам. Так, производство стали выросло на 44,2% к прошлому году и на 3,1% к прошлому кварталу. Продажи металлопродукции увеличились на 49,3% год к году и на 14,3% квартал к кварталу.

Также компания расширяет производство. В 3 квартале планируется старт испытаний электросталеплавильного цеха на турецком заводе компании. Ожидается, что в перспективе он увеличит производство на 2 млн тонн стали в год. Сейчас ММК производит около 13 млн тонн.

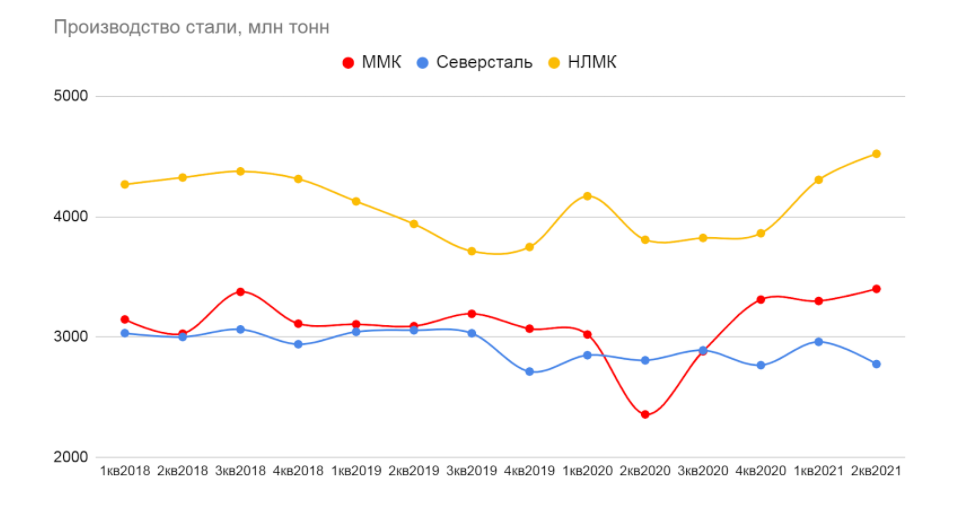

Кто сколько производит?

Среди всех крупнейших металлургов в объемах производства лидирует НЛМК. В этом году она может произвести около 16 млн тонн стали. За ней следует ММК, которая, как мы уже сказали, производит 13 млн тонн. Северсталь в этом списке стоит на последнем месте. В этом году компания планирует произвести 11,6 млн тонн стали.

На графике эта картина выглядит следующим образом:

Металлургов ждут непростые времена

Сейчас мы видим потрясающие финансовые результаты и щедрые дивиденды, но так не будет продолжаться до бесконечности.

Сейчас Китай продолжает борьбу с ростом цен, сдерживая экспорт стали и ужесточая регулирование на фьючерсном рынке.

В то же время рыночные условия в Европе и США по-прежнему находятся

под давлением импортных барьеров и недостаточного внутреннего предложения.

С 1 августа в силу вступают 15%-е экспортные пошлины, о которых мы рассказывали ранее. Самый большой ущерб от них получит НЛМК. ММК в свою очередь пострадает меньше всего.

Вывод

Резюмируя, можно сказать, что среди троицы металлургов, ММК выглядит привлекательнее конкурентов. Однако из-за перегретого рынка ситуация сейчас больше подходит для быстрых спекулятивных решений. Что касается долгосрочного инвестирования, мы не рекомендуем сейчас смотреть на данный сектор.