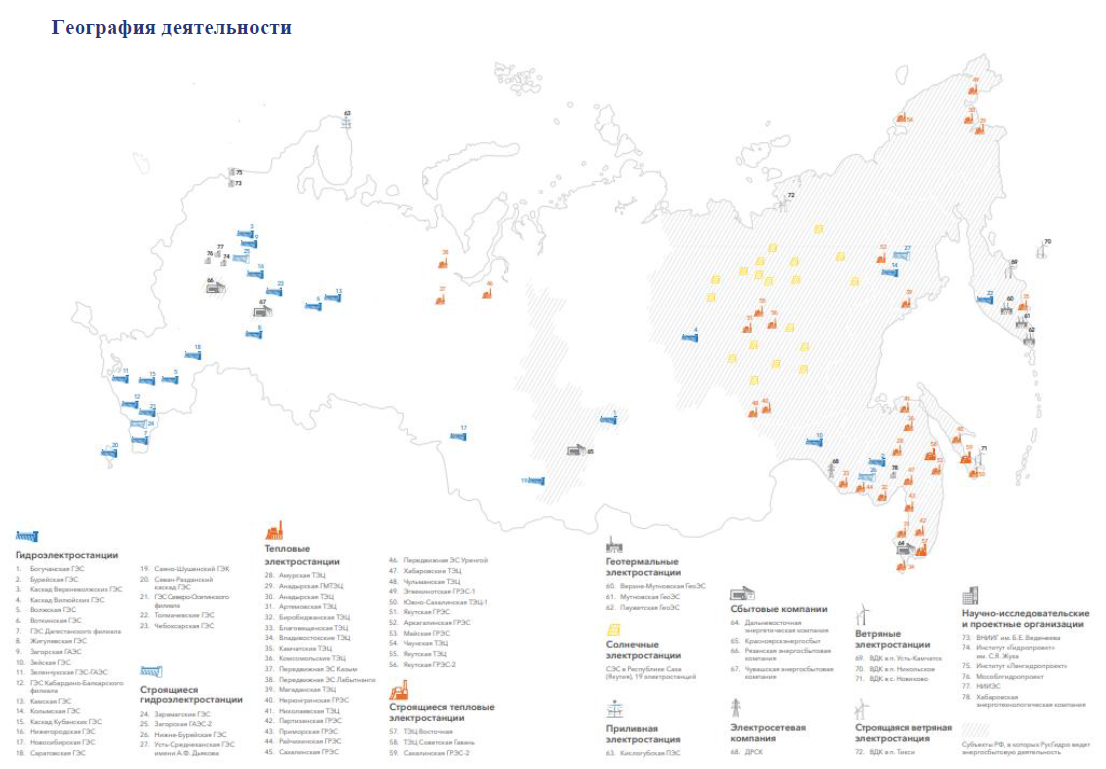

Совокупная установленная мощность электростанций – 39,1 ГВт или 16% от всей российской генерации. Установленная мощность электростанций на твердом топливе, которые сосредоточены на Дальнем Востоке, составляет 8,3 ГВт. Тепловая мощность станций на Дальнем Востоке составляет 18 147 Гкал/ч.

Из зарубежных активов стоит отметить ЗАО «Международная энергетическая корпорация», владеющую Севан-Разданским каскадом ГЭС в Республике Армения — 7 станций совокупной установленной мощностью 561 МВт. Также в активах компании значатся электробытовые компании.

Структура группы Русгидро

Структура группы Русгидро Деятельность группы компаний осуществляется в трех основных отчетных сегментах. Это материнская ПАО «Русгидро», субгруппа «ЭСК Русгидро» и субгруппа «РАО ЭС Востока». Полный список всех подконтрольных объектов энергетики приведен на графике выше. Стоит отметить, что доля Русгидро в компаниях, входящих в каждый сегмент не всегда равна 100%.

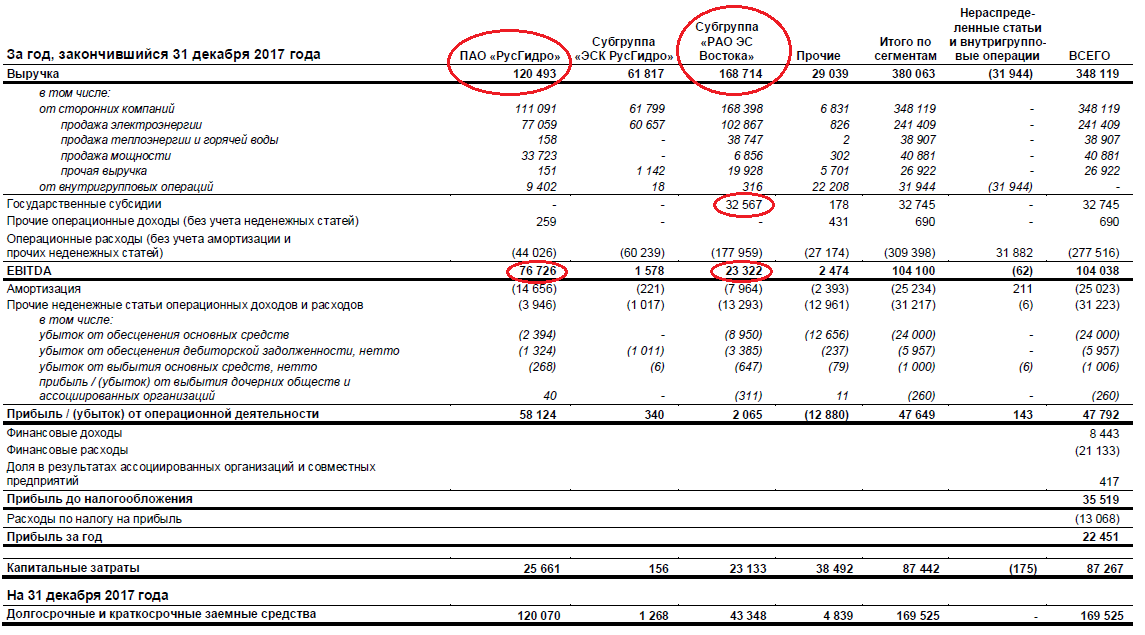

Ниже представлена таблица с результатами за 2017 г. по сегментам в млн руб.

Исходя из приведенной таблицы видно, что основными сегментами по выручке являются материнская Русгидро и РАО ЭС Востока. Однако стоит сказать, что рентабельность последней крайне низка. Даже с учетом более высокой выручки и государственных субсидий, EBITDA от дальневосточных активов ниже, чем у материнской компании. Основной негатив кейса Русгидро как раз сосредоточен в этом сегменте.

Самое слабое звеноНа уровне чистой прибыли РАО ЕЭС Востока закончила 2017 г. с убытком 13,4 млрд руб. с учетом субсидий. Годом ранее убыток составил 6,2 млрд руб. Виной всему неэффективность предприятий и как следствие высокие операционные расходы.

Одной из главных статей расходов значится топливо – 58 млрд руб. Также большая статья расходов на персонал и распределение электроэнергии. Обесценение дебиторской задолженности и основных активов – обычное дело.

Старые неэффективные мощности необходимо модернизировать, что и станет предметом будущей масштабной инвестпрограммы, о которой речь пойдет позже.

Можно также отметить увеличение финансовых расходов, несмотря на снижение долговой нагрузки с 86,9 млрд руб. в 2016 г. до 43,3 млрд руб. в 2017 г. Для этого группе Русгидро в 2017г. пришлось провести допэмиссию акций в пользу ВТБ и продать казначейские бумаги в сумме на 55 млрд руб., размыв долю существующих акционеров.

В результате процентные расходы РАО ЭС Востока действительно сократились вдвое. Но деньги от ВТБ пришли в виде займа от материнской Русгидро, представляющего собой гибридный финансовый инструмент, который отражается по справедливой стоимости с изменением в составе прибыли или убытка в зависимости от динамики акций группы Русгидро на Московской бирже. Итого, из-за падения стоимости акций, РАО ЭС Востока пришлось отразить убыток 10,8 млрд руб. Убыток пока бумажный, но по условиям форвардного контракта с ВТБ может вполне стать реальным.

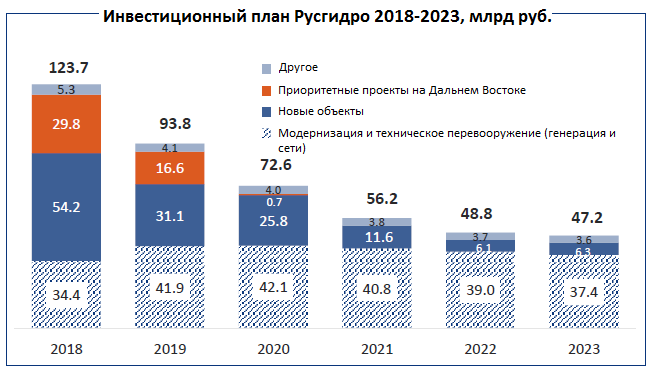

ИнвестпрограммаДругим слабым местом кейса Русгидро, по крайней мере в краткосрочной перспективе, можно смело отметить высокую инвестиционную программу на 2018-2023 годы. Ее объем с учетом проектов на Дальнем Востоке составит более 443 млрд руб.

С 2018 по 2023 г. Группа планирует ввести в эксплуатацию: первую очередь Сахалинской ГРЭС-2, 3-й гидроагрегат Усть-Среднеканской ГЭС, Нижне-Бурейскую ГЭС, Зарамагскую ГЭС-1, ТЭЦ Восточная, ТЭЦ в г. Советская Гавань, 1-й этап строительства двух одноцепных высоковольтных линий 110 кВ Певек-Билибино и других. В общем счете Ругидро должна получить прирост более 1,5 ГВт новой мощности за эти годы.

Кроме того, компания продолжает реализацию программы комплексной модернизации (ПКМ), в рамках которой планируется заменить более половины основного оборудования на гидроэлектростанциях. Реализация ПКМ позволяет добиться заметного увеличения мощности. В 2017 г. это 42,5 МВт. В 2018 г. планируется увеличить установленную мощность гидроагрегатов еще на 46,5 МВт. Но эти капзатраты не подпадают под программу возврата инвестиций по ДПМ.

В 2017г. группа Русгидро направила на инвестиционную программу в общей сложности 92 млрд руб. На дальневосточные активы пришлось 26,4 млрд. В 2018 г. запланированы инвестиции по группе на уровне 122,8 млрд руб. Но согласно текущему плану это будет пик капзатрат.

Менеджмент сообщал, что программа будет сбалансирована по источникам финансирования. Это значит, что можно ждать как роста долговой нагрузки, так и очередной допэмисии. Если оценивать субъективно, компания старается не наращивать долг. В прошлом году АКРА присвоило РусГидро кредитный рейтинг на высшем уровне надежности «AAA(RU)» по национальной шкале, прогноз «стабильный».

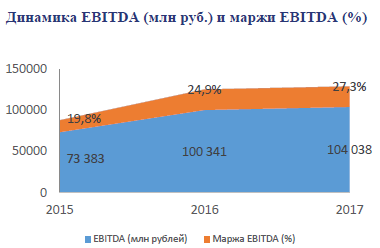

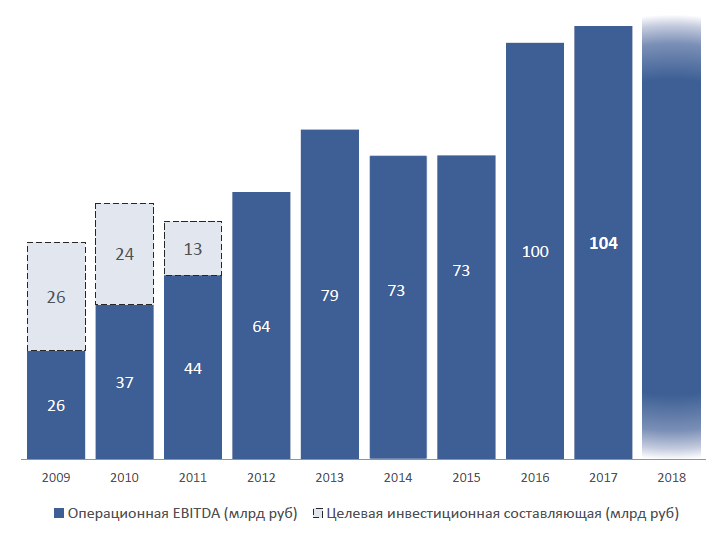

Для лучшего восприятия масштабов капзатрат можно предположить, что следующие шесть лет Русгидро планирует в среднем тратить около 74 млрд руб. в год. При этом EBITDA группы за 2017 г. составила 104 млрд руб., а в 2018 г., согласно прогнозам менеджмента, будет и того меньше – 93,8 млрд руб. То есть цифры в общем сопоставимы и очень высоки.

И это без учета программы модернизации тепловой генерации 2022-2035 гг. Ранее, в ходе телеконференции по итогам 2017 г. менеджмент сообщал, что ориентируется на модернизацию примерно 1,3 ГВт теплогенерирующей мощности на Дальнем Востоке. Это может потребовать еще 300-350 млрд руб. инвестиций.

Но позже звучали цифры 140-150 млрд руб. Первые затраты на модернизацию планируются уже в 2020 г. Это значит, что текущий план инвестпрограммы будет корректироваться. Под модернизацию должны попасть угольная Артемовская ТЭЦ (455 МВт), газовая Хабаровская ТЭЦ (344 МВт нового строительства) и Якутская ГРЭС (145 МВт). Возможно позже будут озвучены и другие объекты, ведь суммарная заявленная мощность осталась на уровне 1,3 ГВт.

Но плюс в том, что эти затраты будут компенсированы, согласно новой программе ДПМ-штрих, что обеспечит дополнительные доходы от продажи мощности после ввода модернизированных объектов в эксплуатацию.

Отдельно стоит упомянуть инвестиции в строительство Тайшетского алюминиевого завода (ТаАз) совместно с группой Русал. Стоимость входа в проект не более $319,5 млн. Группа частично оплатит инвестпроект акциями ОАО «Иркутская электросетевая компания» в сумме $150 млн. Еще $150 млн Русгидро планировала оплатить через погашение задолженности ТаЗа перед компаниями Группы Русал после выхода на проектную мощность. Остальные $19,5 млн РусГидро могла бы погасить в рассрочку за три года.

Но в связи с санкциями США против Русала проект оказался под вопросом. Впрочем, на ГОСА Русгидро менеджмент заявил, что заново обсудит вхождение в проект строительства Тайшетского алюминиевого завода Русала в Иркутской области с учетом изменившихся условий на рынке металла.

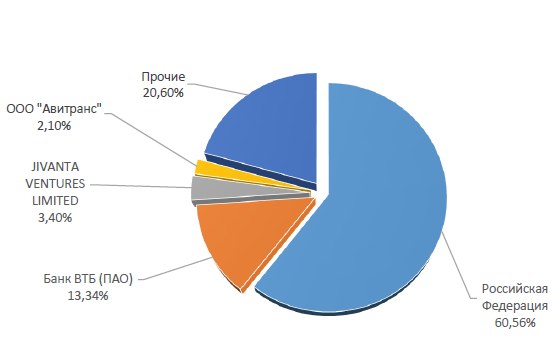

Структура капитала и допэмиссииВ марте 2017 г. Русгидро заключила 5-тилетний форвардный контракт с банком ВТБ на 55 млрд руб. В результате компания провела допмиссию 40 млрд акций и продала казначейских бумаг еще на 15 млрд. Полученные от банка деньги пошли на частичное погашение долга РАО ЭС Востока.

Русгидро будет выплачивать проценты по форварду (ставка ЦБ+1,5%) за минусом выплаченных ВТБ дивидендов. Но если по истечению срока сделки цена акций Русгидро окажется ниже 1 руб., то компании придется вернуть разницу. Если выше – компенсировать разницу придется уже ВТБ.

В результате допэмиссии у ВТБ оказалось 13,3% акций. На долю РФ приходится 60,5%. Free-Float составляет порядка 25%. Однако 21 июня 2018 г. Совет директоров Русгидро одобрил еще одну допэмиссию 14 013 888 828 обыкновенных акций номиналом 1 руб. Долю в 10 млрд акций оплатит основной акционер – Российская Федерация. Средства эти были утверждены в бюджете еще в конце прошлого года.

Объем и условия размещения предусматривают предоставление акционерам преимущественного права приобретения акций. Предполагается, что полученные средства от дополнительной эмиссии будут направленны на финансирование строительства ЛЭП на Чукотке. При этом из собственных средств компания планирует потратить на проект не более 5 млрд руб.

Таким образом, доля РФ в капитале Русгидро вырастет до 60,9%. Но последняя допэмиссия размоет долю не участвующих миноритариев на 3,2%, что в общем-то не так много. С учетом выкупа эмиссии по номиналу и поэтапного ее проведения, негативное влияние на котировки ограничено.

В целом же стоит отметить, что это не первая и, по всей видимости, не последняя допэмиссия акций Русгидро. Например, в 2012 г. была одобрена докапитализация со стороны государства на 50 млрд руб. Полученные средства предназначались для строительства новых мощностей на Дальнем Востоке.

Долговая нагрузкаЗа последние три года Русгидро демонстрирует существенное снижение долга. Показатель Net Debt/EBITDA с 2015 г. сократился с 2,4х до 1,4х по итогам 2017 г. Объем чистого долга группы за 2017 г. снизился на 8,4%, до 143 млрд руб. При этом наибольшее влияние на динамику задолженности оказало погашение части долговых обязательств РАО ЭС Востока с помощью привлеченных средств от допэмисии в пользу ВТБ.

Но как мы выяснили выше, на текущий момент форвардная сделка с ВТБ предполагает резервирования под финансовые убытки на сумму обесценения акций. Кроме того, группа платит проценты по форварду (ставка ЦБ+1,5% за минусом выплаченных ВТБ дивидендов), что также негативно и не в полной мере означает снижение долговой нагрузки.

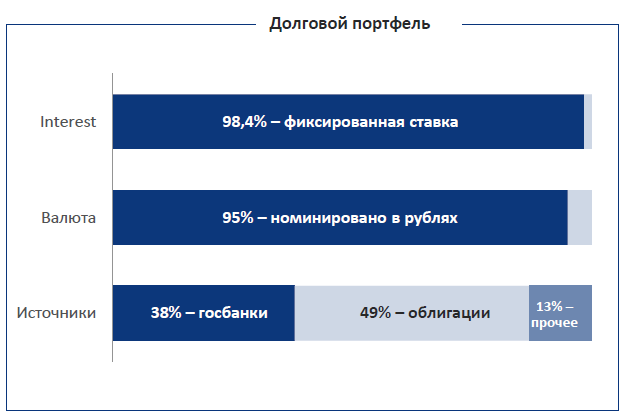

Долговой портфель группы в основном сосредоточен в облигациях. Около 40% приходится на банковские займы. Долги номинированы преимущественно в рублях. Валютных рисков в этом отношении нет. Средняя стоимость долга составляет около 8,6% годовых.

Сумма долга по отношению к EBITDA, а также график погашения на текущий момент выглядят вполне комфортными. Однако не забываем про массивную инвестпрограмму на ближайшие 6 лет. Компания постарается воспользоваться хорошими кредитными рейтингами (S&P - BBB-; АКРА - AAA(Ru), прогноз «стабильный») и низкой стоимостью заимствований, что с большой долей вероятности ухудшит долговой профиль.

Дивиденды

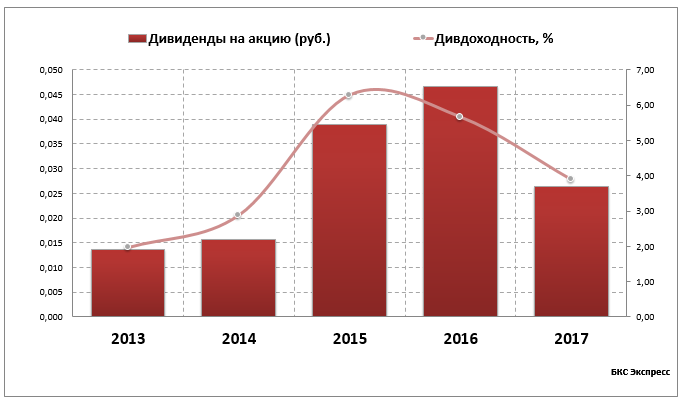

Дивиденды Одной из позитивных сторон кейса Русгидро можно было бы назвать дивидендную политику. Компания уже 5 лет подряд повышала выплаты, причем как из расчета на акцию, так и совокупно.

Но слабые результаты по прибыли в 2017г. смогли обеспечить лишь 11,2 млрд руб. дивидендов или 0,026 руб. на акцию. Дивидендная доходность опустилась с 6,3% за 2016 г. до 3,8% по итогам 2017 г.

В соответствии с действующей дивидендной политикой на выплаты акционерам по итогам года может быть направлено не менее 5% от чистой консолидированной прибыли по МСФО. Но благодаря принятому Плану повышения стоимости Русгидро до 2021 г., направленному на рост фундаментальной и рыночной стоимости группы, и директиве Правительства о дивидендах госкомпаний эмитент последние три года направляет на выплату 50% от чистой прибыли. Кроме того, в дальнейшем может быть рассмотрен сценарий выплаты дивидендов от положительного денежного потока.

Таким образом, в случае восстановления показателя прибыльности и неизменности ориентиров менеджмента, Русгидро может стать хорошей дивидендной историей.

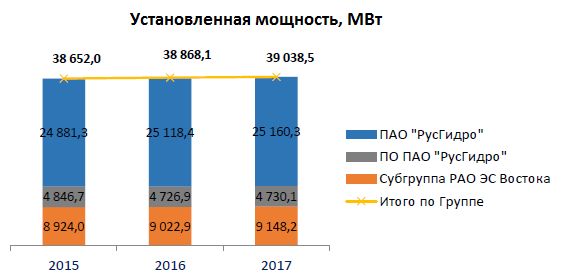

Производственные показателиВ течении 2017 г. установленная электрическая мощность группы Русгидро выросла на 170,37 МВт и к концу года составила без малого 39,1 ГВт. Рост мощности был обеспечен вводом первой очереди Якутской ГРЭС-2, техническим перевооружением Жигулевской ГЭС, Волжской ГЭС, Саратовской ГЭС и Новосибирской ГЭС.

Между тем, были выведены из эксплуатации некоторые объекты РАО ЭС Востока, на АО «Чукотэнерго» и ПАО «Камчатскэнерго» в сумме на 45,9 МВт.

Стоит отметить, что согласно инвестиционной программе вывод старой неэффективной мощности продолжится и в ближайшие годы. Часть ее будет модифицировано. При этом также будет добавлена новая мощность в рамках программы ПКМ и в ходе строительства новых генерирующих объектов по программе ДПМ.

В 2018 г. ожидается ввод первой очереди Сахалинской ГРЭС-2 (+120МВт), ГТУ ТЭЦ (139,5МВт + 432Гкал/ч), Замарагских ГЭС (+342 МВт), Усть-Среднеканской ГЭС (+142,5МВт). На новое строительство в 2018 г. планируется потратить 71,2 млрд руб. Основная часть находящихся в фазе строительства новых объектов должна завершиться до конца 2020 г.

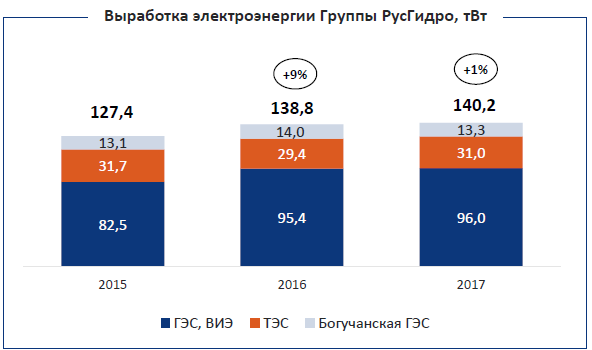

Выработка электроэнергии группы Русгидро в 2017 г., с учетом Богучанской ГЭС выросла на 1,06% по сравнению с 2016 г. и достигла рекорда - 140 285,6 млн кВт*ч. Полезный отпуск электроэнергии также заметно вырос – до 135 913,8 млн кВт*ч.

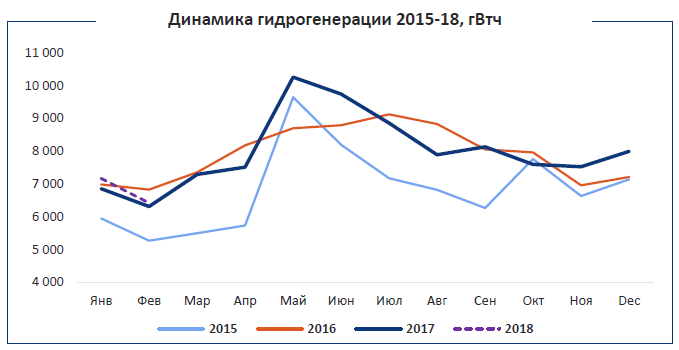

Операционные показатели группы в целом зависят во многом от состояния гидрологических параметров водоемов, на которых расположены объекты генерации. Кроме того, производство и отпуск электричества, а также тепловой энергии, зависит от погодных и климатических условий.

Также далеко не последнюю роль играет модернизация и ввод новых мощностей. К примеру, рекордные объемы 2017 г. обеспечены вводом осенью 2017 г. Якутской ГРЭС-2 и постепенный выход на проектную выработку введенной в 2016 г. второй очереди Благовещенской ТЭЦ.

Но благодаря большой доле гидрогенерации в производственных показателях компании есть и сезонный фактор. Ниже представлена динамика производства энергии за последние несколько лет.

Таким образом, в связи с ожиданием прироста установленной мощности, не стоит удивляться приросту выработки электричества с поправкой на климатические и гидрологические факторы. Однако отметим, что большинство участников энергетического рынка видят избыток мощности на рынке в 2017-2023 г. Это может оказать давление на цены на оптовом рынке электроэнергии.

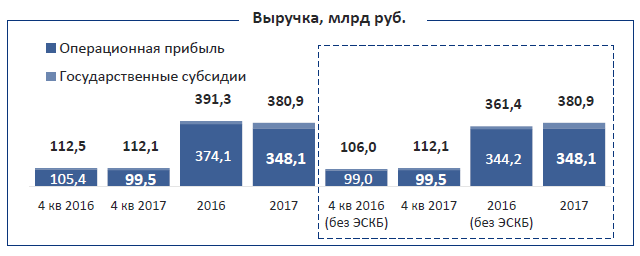

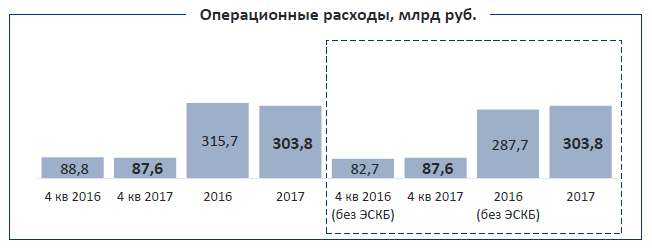

Финансовые показателиВыручка группы в 2017 г. снизилась на 2,7% по сравнению с 2016 г., что было обусловлено выбытием ООО «ЭСКБ», падение дохода от продажи электроэнергии на фоне снижение тарифов на Дальнем Востоке. Впрочем, последний фактор был компенсирован госсубсидиями. Но есть вопросы к срокам компенсации. У компаний, так или иначе задействованных в энергопоставках в ДФО может временно образовываться кассовый разрыв из-за лага поступления субсидий конкретным контрагентам.

Сопоставимая выручка, без учета Башкирской энергосбытовой компании, выросла на 5,4%. На 2018 г. в планах компании нарастить выручку до 394 162 млн руб. (включая государственные субсидии).

Между тем, операционные расходы без учета ЭСКБ подросли несколько выше, на 5,6% г/г. Основными статьями расходов является рост затрат на содержание персонала, распределение энергии и расходов на топливо.

Показатель EBITDA в 2017 г. подрос на 3,6%. Сказывается рост выработки электроэнергии, увеличение цен на мощность на оптовом рынке и рост продажи мощности с введением новых объектов. Повышение маржинальности обусловлено в том числе продажей непрофильных активов.

Долгосрочная динамика EBITDA говорит об устойчивом развитии компании, в частности благодаря исполнению инвестиционной программы, либерализации оптового рынка электроэнергии и повышению тарифов. Тарифы на электроэнергию выросли в 2015-2018 гг. на 12% в европейской части РФ и 11% в Сибири.

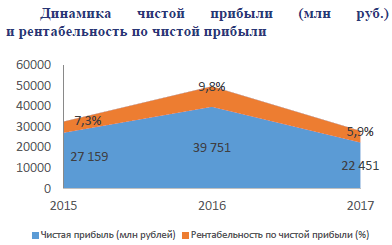

Тем не менее, финальный результат по итогам 2017 г. оказался значительно хуже предыдущего отчетного периода. Чистая прибыль по МСФО снизилась на 43,5% и составила 22,5 млрд руб. Это произошло на фоне увеличения финансовых расходов и обесценения основных средств, дебиторской задолженности.

Отметим убыток от экономического обесценения в отношении АО «Якутская ГРЭС-2» и ПАО «Якутскэнерго» на сумму 24 млрд руб. Это было вызвано недостаточностью тарифной выручки, которая не обеспечивает в полной мере возврат на вложенный капитал.

Финансовый убыток 13,9 млрд руб. появился за счет переоценки форвардного контракта с ВТБ. Дебиторская задолженность обесценилась почти на 6 млрд руб.

Таким образом, будущие показатели чистой прибыли, на основании которой будет выплачен дивиденд, сильно зависят от списаний на обесценение активов. С учетом строительства новых объектов, допускаем списания и в будущем.

Интересный момент. Падение акций Русгидро в итоге усиливается положительной обратной связью на фоне снижения дивидендной доходности из-за списаний по контракту с ВТБ. Но обратная динамика ценных бумаг, наоборот, скажется на улучшении финансовых результатов компании, дополнительно поддерживая тем самым котировки.

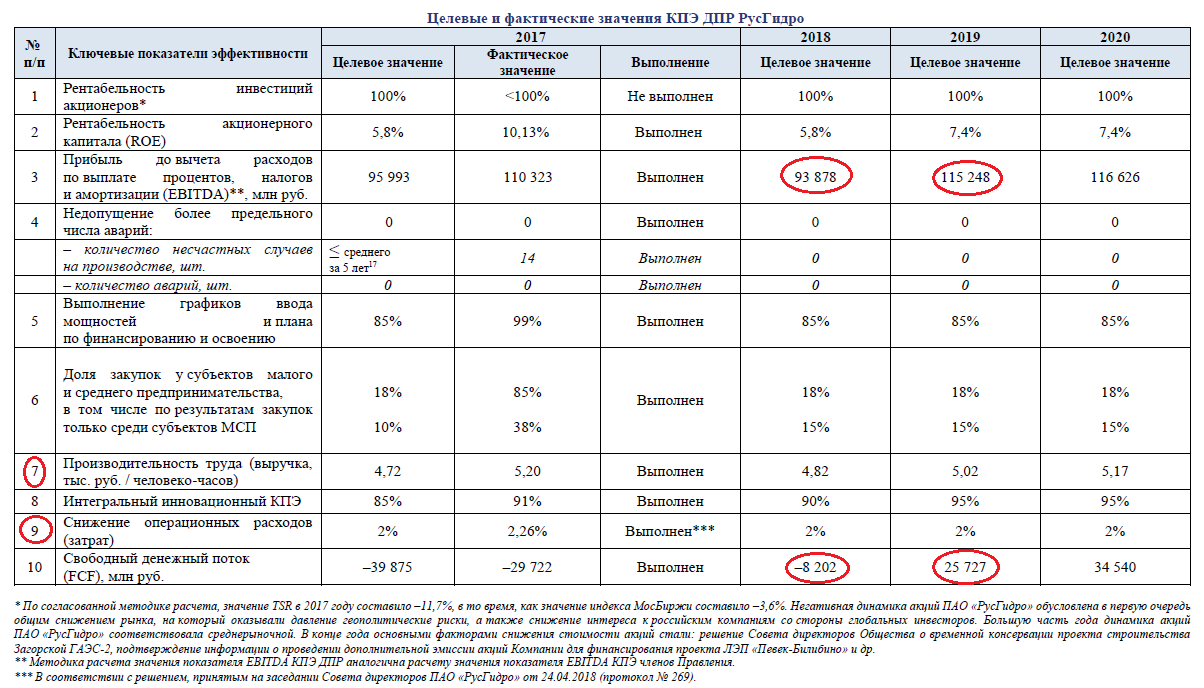

Прогнозы менеджментаСогласно принятой программе повышения фундаментальной и рыночной стоимости Русгидро до 2021г., менеджменту были поставлены цели снижения затрат и повышения эффективности группы. Большинство из них были достигнуты в 2017 г., за исключением положительной динамики акций.

Из приведенной выше таблицы стоит особенно отметить ожидаемое снижение показателя EBITDA в 2018 г. Свободный денежный поток останется отрицательным, хотя может и улучшиться по сравнению с 2017 г. В 2019 г. менеджмент прогнозирует увеличение обоих показателей, что безусловно создает позитивную базу для инвестиционного кейса Русгидро.

Отдельно стоит отметить 7 и 8 пункты. Повышение производительности труда и снижение операционных расходов – это то, что в первую очередь нужно самому слабому звену группы – РАО ЭС Востока. Прогноз менеджмента обнадеживает.

Выводы Сильные стороны1. Долгосрочный потенциал компании. Согласно динамике показателя EBITDA, компания находится на пути устойчивого развития. Техническое перевооружение и новые генерирующие объекты создают потенциал для роста установленной мощности, дохода в будущем. Высокая маржа бизнеса по EBITDA. Потенциально неограниченные ресурсы (вода) для создания прибыли.

2. Программа ДПМ. Компания продолжает строить и вводить в эксплуатацию объекты по программе гарантированного возврата инвестиций, что обеспечит дополнительные доходы от продажи мощности в ближайшие годы.

3. Дивидендная политика. За исключением 2017 г. компания последовательно наращивала дивидендные выплаты. Коэффициент – 50% от чистой прибыли по МСФО. Есть планы на переход выплат от FCF, что было бы позитивно в случае параллельного сохранении планки для дивидендов не ниже 50% прибыли по МСФО (директива Правительства).

4. Прогнозы менеджмента. И хотя по итогам 2018 г. прогнозируется снижение EBITDA, в целом ожидания менеджмента вполне отвечают динамике производственных показателей, ходу реализации инвестпрограммы и тарифной политике. Особенно интересен момент положительного FCF, что может стать хорошим триггером для роста акций.

5. Тренд на снижение издержек. Прогнозы менеджмента до 2020 г. предполагают последовательное снижение операционных расходов и рост производительности труда. Показатели за 2017 г. оказались неплохие, есть ожидание продолжения динамики в свете большого пространства для маневра, особенно в дальневосточных активах.

Слабые стороны1. РАО ЭС Востока. Самое слабое звено кейса, значительно ухудшающее итоговый результат по группе, даже с учетом субсидий.

2. Большая инвестпрограмма. Если в долгосрочном плане это все же позитив, краткосрочно оказывает давление на денежный поток. Учитывая, что Русгидро – госкомпания, есть большие опасения перманентного роста капзатрат, даже без учета модернизации старой теплогенерации.

3. Сделка с ВТБ. На текущий момент Русгидро вынуждена нести убытки из-за переоценки форварда. Учитывая платежи по контракту, снижение долговой нагрузки носит формальный характер. Падение акции и финансовые убытки по форварду – взаимно усиливающие факторы.

4. Списания и обесценения основных средств. Неденежные списания по построенным объектам в результате экономического обесценения.

5. Регулирование тарифов на Дальнем Востоке. Это может привести к лагу поступления субсидий от государства, что негативно скажется на отчетных финансовых показателях.

6. Допэмиссии. В результате высокой инвестиционной программы компании нуждается в докапитализации. В значительной степени она проходит за счет эмиссии новых акций.

Таким образом, с одной стороны, инвесторы могут с осторожностью относиться к акциям Русгидро по причине высокой инвестпрограммы, допэмиссий, периодических списаний и обесценений, а также из-за финансовых убытков по сделке с ВТБ. Акции Русгидро плавно снижаются с 1 квартала 2018 г., показывая динамику хуже индекса МосБиржи. Учитывая прогноз снижения EBITDA в 2018 г. и пик инвестиционной программы, допускаем сохранение невыразительной динамики в ближайшие кварталы.

Однако финансовый профиль компании, согласно прогнозам менеджмента и планам реализации инвестпрограммы, на горизонте 2-3 лет должен заметно улучшиться. Большая часть капзатрат будет пройдена. Новые затраты на модернизацию тепловой генерации на Дальнем Востоке будут обеспечены дополнительными доходами по программе ДПМ-штрих. Дивидендная политика и отношение менеджмента к издержкам также говорят в пользу положительного раскрытия долгосрочного потенциала бумаги. Ожидаемый рост дивидендной доходности по мере выхода FCF на положительную территорию, согласно прогнозам компании, должен способствовать повышению привлекательности акций.

Краткосрочно, среднесрочно: нейтральный взгляд

Долгосрочно: умеренно позитивный взгляд

Константин Карпов

БКС Брокер