Пульс дня. Рост индекса S&P 500 (+0,6%) при лидерстве нефтегазового сектора (+1,7%) и отскоке цены Brent от $60 за барр. помогли позитивному открытию российского рынка в пятницу. Цели ближайшего движения вверх индекса Мосбиржи находятся в районе 2760 пунктов (+1% к закр.) Драйверами роста остаются акции Сбербанка (покупать). Обращают внимание попытки акций Мосбиржи (покупать) приступить к заполнению постдивидендного гепа. Акции Русгидро (нейтрально) после отчета за первый квартал остаются в числе лидеров роста, но они выглядят уже относительно перекупленными. Европейские площадки, американские и нефтяные фьючерсы торгуются в положительной области перед докладом о занятости в США. Есть вероятность того, что введение тарифов на мексиканский импорт (с 10 июня) в США может быть отложено. В понедельник возможно снова позитивное открытие.

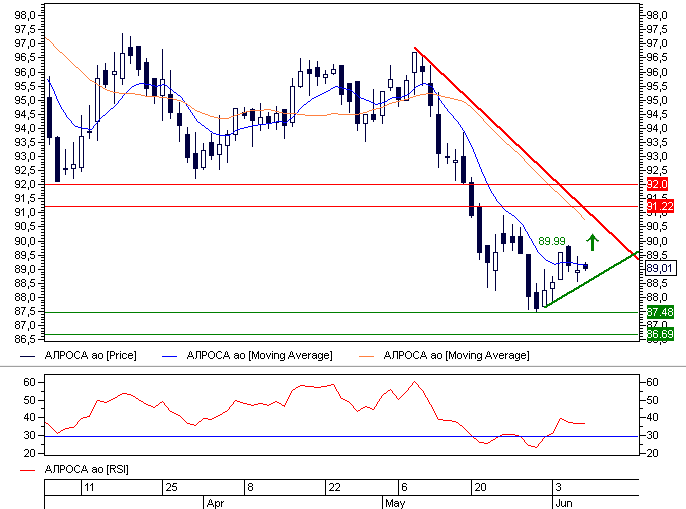

Алроса

Акции Алросы отскочили из области относительной перепроданности. Наблюдаем за локальной целью отскока 89,99 (на возможность преодолеть 90) . Риски снижения по сильному негативному сценарию – цель 87,16 и 83,94 (как предварительная цель постдивидендного падения). Предмет беспокойства инвесторов -ситуация на рынке алмазов.

Финальные дивиденды по акции за 2018г. рекомендованы на уровне 4,11 руб. на ао, закрытие реестра для получения дивидендов 15 июля. Консенсус-прогноз по финальным дивидендам был 5,47 руб.на ао. В среднесрочном плане по пока наблюдается рост негатива – свидетельство потенциала понижательного тренда.

Рекомендация: Покупать в расчете на отскок перед дивидендами

Газпром

Акции Газпрома торгуются в области относительной перекупленности. Дополнительный импульс росту придал отчет за первый квартал 2019г. 30 мая . Повышение дивидендных рекомендаций по акции Газпрома с 10,43 до 16,61 рублей вызвало сильное ралли. Акции закрывается с 14 мая в состоянии относительной перекупленности, что заставляет ждать повышенной волатильности. Максимальный позитивный сценарий теперь включает возможность существенного повышения исторического максимума (369,5 в мае 2008г.), дальнейшие цели вверх 270,73, 297,75, 324, 77, 345,49. Локальная цель роста 235,21. Острый негативный сценарий предполагает отмену всего вышесказанного и возвращения акции на уровни до начала этого ралли. Локальная цель отката 224,35. В среднесрочном плане по акции наблюдается рост позитива – свидетельство повышательного тренда.

Рекомендация: Сокращать (стоп 249,86, но не больше 3-3,5% убытка по позиции, то есть вступление в позицию при условии стопа выше в среднем происходит в районе 241,11 и выше, акция относительно перекуплена, что обусловливает повышенную волатильность, в случае реализации стопа в ближайшие 1-2 дня рекомендация будет изменена на нейтрально)

ГМК Норильский никель

Акции ГМК Норникель отскочили 22 мая из области относительной перепроданности и построили линию повышения локальных минимумов. Наблюдаем за целью роста 13852-13967. Но разногласия на китайско-американских переговорах расширили риски снижения – цели вниз до13228 (но акция развернулась вверх от 13352). В среднесрочном плане по акции наблюдается рост негатива - свидетельство понижательного тренда, которому противостоит попытка положительного разворота трендового индикатора ADx(14). Совет директоров рекомендовал 792,52 руб. на ао. Консенсус прогноз был 708 рублей на ао. Последний день торговли с дивидендами 19 июня.

Рекомендация: Покупать

Лукойл

Акции Лукойла подверглись давлению перед вступлением в силу новых пониженных весов компании в индексе MSCI Russia с 29 мая. Но негативный сценарий ухода ниже 5000 снят с повестки дня. Возможная цель отката 5036. Противоположный позитивный сценарий - На идее погашения казначейских акций и обратного выкупа. Возможная цель роста 5567 и 5677. Локальная цель отскока 7 июня 5210. Сохранен большой позитивный сценарий: долгосрочная цель вверх 6336. В среднесрочном плане по акции наблюдается пока рост негатива – свидетельство потенциала понижательного тренда.

25 апреля Совет директоров рекомендовал дивиденды по акции 155 руб. на ао, закрытие реестра для дивидендов 9 июля.

Рекомендация: Накапливать

Московская биржа

Акции Московской биржи выскочили из области относительной перепроданности, куда попали после “отсечения” дивидендов. Дальнейшая цель роста 88,04-88,64. Сохраняется сильный позитивный сценарий основной цели вверх 102,17. В среднесрочном плане пока наблюдается рост негатива – свидетельство понижательного тренда, которому противостоит попытка положительного разворота трендового индикатора ADX(14).

Рекомендация: Покупать

МТС

Акции МТС отскакивали с марта вверх от психологического уровня 250. Позитивный сценарий может строиться на объявлении новой дивидендной политики (не менее 28 руб. в год в 2019-2021 г.) и обратном выкупе акций. Ближайшие дивиденды 19,98 рубля на ао, закрытие реестра для получения 9 июля. Основная цель роста по Позитивному сценарию - 294,95. Возможна остановка 267,6-268.1.

В среднесрочном плане по акции наблюдается снова спад негатива – свидетельство возможного ослабления понижательных тенденций на фоне положительного разворота трендового индикатора ADX(14).

Рекомендация: Покупать

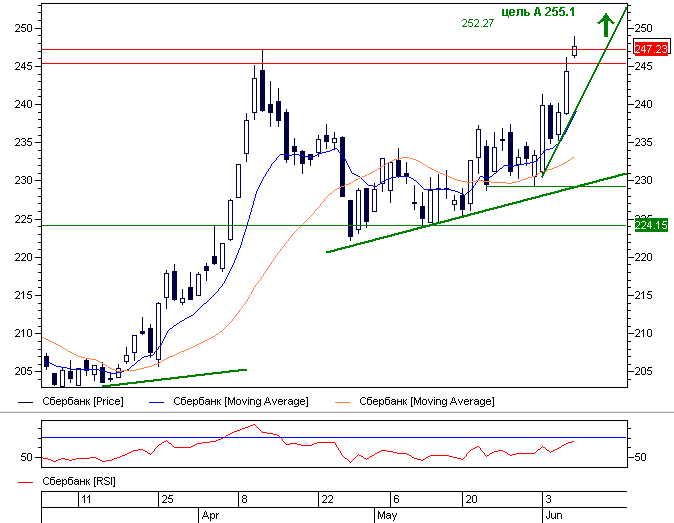

Сбербанк об.

Акции Сбербанка вернулись к максимумам 2019 года и обновили их. Цель роста 245,75 – к недавним максимумам 247,23 исполнена 6 июня , далее цель А 255,1. Возможна остановка 252,27. Объявление дивидендов за 2018г. произошло 16 апреля – 16 руб. на ао, последний день торговли с дивидендами 10 июня. (по новостям ранее рекомендованная величина могла быть 16,8 руб. на ао, консенсус-оценка была до этого 21 руб. на акцию). В среднесрочном плане по акции наблюдается снова рост позитива – свидетельство возможной реактивации повышательного тренда.

Рекомендация: Покупать

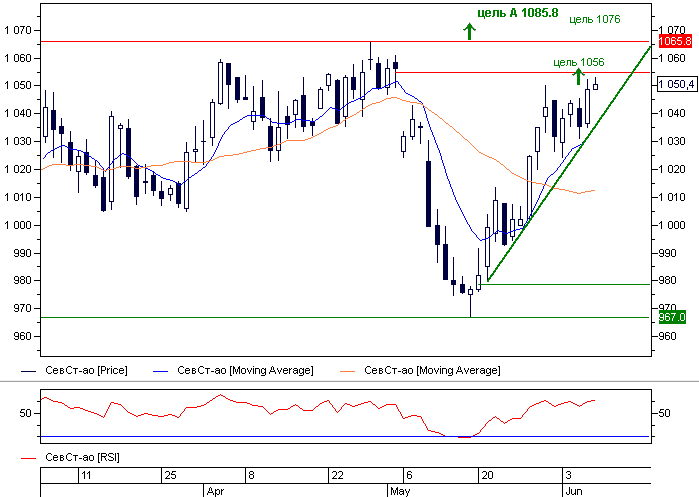

Cеверсталь

В результате нового отскока от уровня 1000 по акции Северстали возник сильный позитивный сценарий движения вверх со средней целью 1085,8 (максимальная 1304), возможна остановка 1055,4-1056,4 и 1076,4. Локальная цель отката 1041,9. В среднесрочном плане теперь наблюдается спад негатива – свидетельство ослабления понижательных тенденций. Дивиденды– последний день торговли с дивидендами был 3 мая (закр.1055), 32,08 руб. на акцию, следующие дивиденды 35,43 – закрытие реестра 18 июня.

Рекомендация: Покупать

СургутНГ пр.

Акции СургутНГ прив. развернулись вверх на факторе объявления дивидендов – 7,62 рубля на ап. Заявлена цель преддивидендного роста 43,01, возможна остановка 41,15. Локальная цель отката 40,33-40,35. В среднесрочном плане по акции наблюдался спад негатива – свидетельство ослабления понижательного тренда перед выплатами значительных дивидендов за 2018 г.

Рекомендация: Покупать (рекомендация может часто меняться при торговле в диапазоне 40-41))

Ростелеком ао

Акции Ростелекома после коррекции снова смотрят на уровни выше 80.. После обновления двухлетних максимумов по акции сформирован достаточно устойчивый позитивный сценарий. Его цели вверх 89,39. Промежуточные цели 78,46, 79,69. Острый негативный сценарий цель вниз 59,95 выглядит как не очень реальный в нынешних условиях, возможне к реализации как случайный выброс цены, какие бывают по этой акции. В среднесрочном плане по акции снова наблюдается рост позитива - свидетельство возможной реактивации повышательного тренда. Ближайшие дивиденды 2,5 рубля на ао, закрытие реестра 4 июля.

Рекомендация: Накапливать

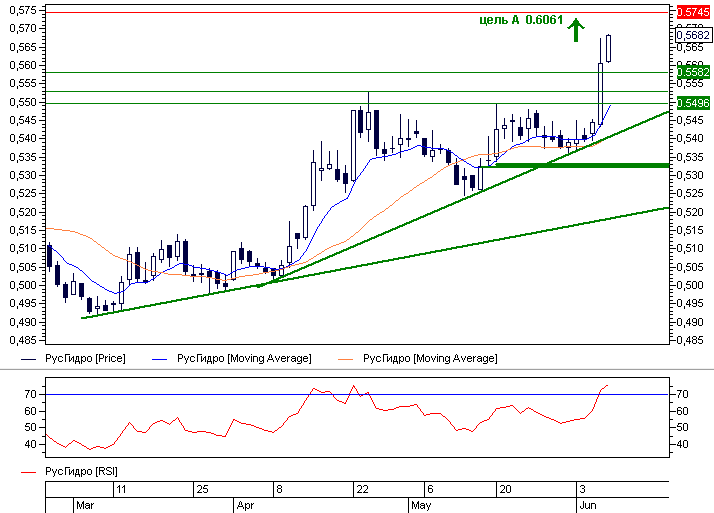

Русгидро

Русгидро на повышательном тренде закрылись 6 июня в области относительной перекупленности.. Основная цель позитивного сценария 0,5651, заявленная в обзоре 24 апреля, исполнена. Дальнейшая цель вверх А –0,06061. Дивиденды по акции 0,0367 руб. на ао, закрытие реестра для дивидендов 9 июля. В среднесрочном плане по акции наблюдается спад позитива - свидетельство ослабления повышательного тренда.

6 июня компания отчитывалась по МСФО за первый квартал

Рекомендация: Нейтрально (акция относительно перекуплена, дальние стопы покупателей сег. 0,5455)

Департамент брокерского обслуживания, Банк ВТБ (ПАО)Другие публикации раздела «Технический анализ рынка акций»

07.06.2019 10:58 Анализ рыночной динамики "голубых фишек" 06.06.2019 11:01 Анализ рыночной динамики "голубых фишек" 05.06.2019 11:00 Анализ рыночной динамики "голубых фишек" 04.06.2019 11:03 Анализ рыночной динамики "голубых фишек" 03.06.2019 11:00 Анализ рыночной динамики "голубых фишек"| 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 | |||

| Январь | Апрель | Июль | Октябрь |

| Февраль | Май | Август | Ноябрь |

| Март | Июнь | Сентябрь | Декабрь |