Пульс дня. Вторник начался на российском рынке с продаж, что связано в большей степени с фиксацией прибыли по длинным позициям перед майскими праздниками. Объемы торгов в начале недели снизились, что может отразиться на снижении волатильности. В среднем диапазон колебаний индекса Мосбиржи может составить во вторник 2555-2579, то есть (-0,6%) (+0,4%) к закрытию понедельника. На фоне общих продаж обратим внимание на разворот вверх акций Алросы (накапливать). Сегодня отчиталась ММК (накапливать), рекомендации менеджмента по дивидендам за первый квартал повышают интерес к акциям компании. Американские фьючерсы торгуются в небольшом негативе. Индекс S&P 500 обновил вчера исторические максимумы и находится в области относительной перекупленности. Однако пока не видно знаков большой технической коррекции. 2 мая не исключаем позитивное открытие.

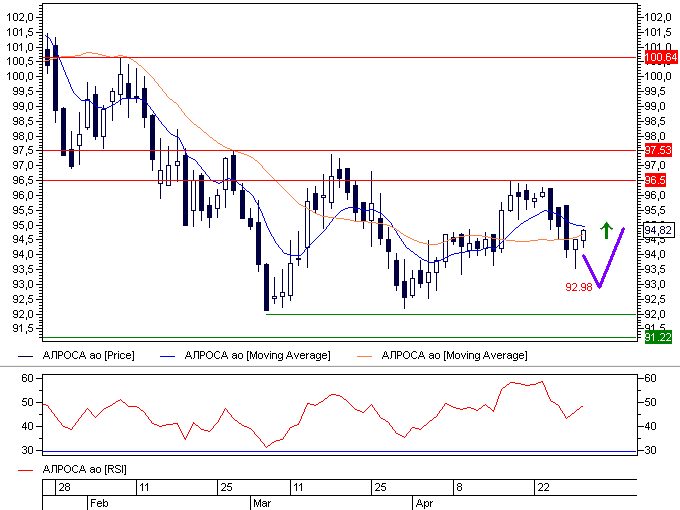

Алроса

Объявление финальных дивидендов по акции Алросы стало поводом для продаж. Возможная цель снижения 93,74 (исполнена 29 апреля) далее 92,98. Предмет беспокойства инвесторов -ситуация на рынке алмазов, но сильный негативный сценарий с целью 89,04 нивелирован повышательной волной от 92.

Финальные дивиденды по акции за 2018г. рекомендованы на уровне 4,11 руб. на ао, закрытие реестра для получения дивидендов 15 июля. Консенсус-прогноз по финальным дивидендам был 5,47 руб.на ао. В среднесрочном плане по акции наблюдается спад негатива – свидетельство ослабления понижательного тренда.

Рекомендация: Накапливать

Газпром

Сценарий повышения максимумов 2019 г. акции Газпрома расширен до целей 168,22-169,68 В среднесрочном плане по акции наблюдается рост позитива – свидетельство повышательного тренда. Рекомендованы по акции дивиденды 10,43 рубля на ао.

Рекомендация: Накапливать

ГМК Норильский никель

Перед объявлением рекомендаций дивидендов по Норникелю его акции (26 апреля) повысили годовые максимумы 2019 г. . Позитивный сценарий исходит из цели вверх 14803 и далее 15101. Возможная цель отката 14303. В среднесрочном плане по акции наблюдается снова рост позитива - свидетельство реактивации повышательного тренда. Совет директоров рекомендовал 792,52 руб. на ао. Консенсус прогноз был 708 рублей на ао. Закрытие реестра для дивидендов 21 июня.

Рекомендация: Покупать

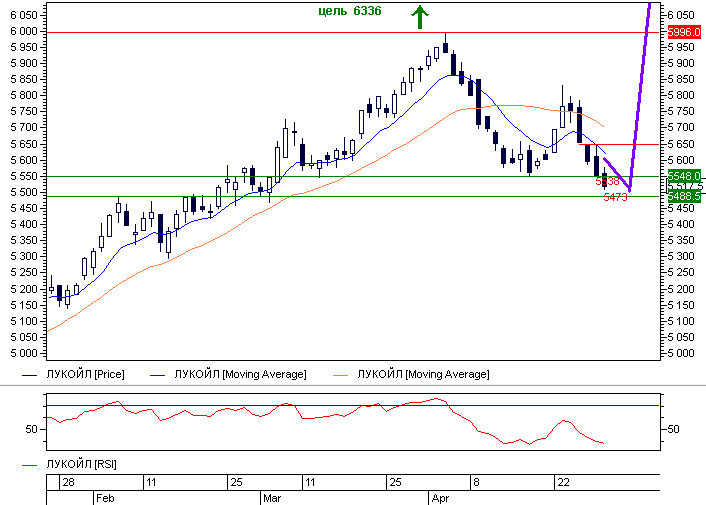

Лукойл

Акции Лукойла скорректировали полностью свой апрельский отскок. Сценарий продолжения коррекции предполагает цели вниз 5538, 5473-5485. Но и в случае реализации всего негативного сценария актуален большой позитивный сценарий: долгосрочная цель (А) вверх 6336. В среднесрочном плане по акции наблюдается спад позитива – свидетельство ослабления повышательного тренда.

25 апреля Совет директоров рекомендовал дивиденды по акции 155 руб. на ао, закрытие реестра для дивидендов 9 июля).

Рекомендация: Продавать

Московская биржа

В 2019 г. акции Московской биржи постепенно сужают свои колебания. Так, бумаги развернулись вверх от 90 скорей всего на дивидендных ожиданиях. Сильный позитивный сценарий основной цели вверх 102,17. Возможные цели снижения 90,66 (сегодня исполнена) и 89,59. В среднесрочном плане наблюдается снова рост позитива – свидетельство возможной реактивации повышательного тренда. Дивиденды – 7,7 руб. на ао, последний день торговли с дивидендами 10 мая

Рекомендация: Продавать (резкий разворот связан с начислением резерва по возможным потерям)

МТС

Новость, что МТС не обсуждает новой программы обратного выкупа акций сказалась негативно на бумаге. Мы писали о возможной цели коррекции (опасения делистинга с NYSE, покупка кинотеатра ivi.ru, рост расходов по изменениям в законах о связи – повод для продаж), риски снижения на сегодня оцениваем 249,5-252,35.

Акции МТС отскочили в марте вверх от психологического уровня 250. Позитивный сценарий может строиться на объявлении новой дивидендной политики (не менее 28 руб. в год в 2019-2021 г.) и обратном выкупе акций. Ближайшие дивиденды 19,98 рубля на ао, закрытие реестра для получения 9 июля. Основная цель роста по Позитивному сценарию - 294,95. В среднесрочном плане по акции наблюдается снова наблюдается рост позитива – свидетельство возможной реактивации повышательного тренда.

Рекомендация: Покупать

Сбербанк об.

Акции Сбербанка попытались развернуться вверх от 222. Наблюдаем за первой целью отскока 231,78. Возможный вариант большого продолжения продаж (негативный сценарий) был обозначен (17 апреля) как цель вниз 221,94, 25 апреля возникла опция расширения цели вниз до 208,85. Объявление дивидендов за 2018г. произошло 16 апреля – 16 руб. на ао, закрытие реестра 13 июня. (по новостям ранее рекомендованная величина могла быть 16,8 руб. на ао, консенсус-оценка была до этого 21 руб. на акцию). В среднесрочном плане по акции наблюдается рост позитива – свидетельство потенциала повышательного тренда.

Рекомендация: Продавать

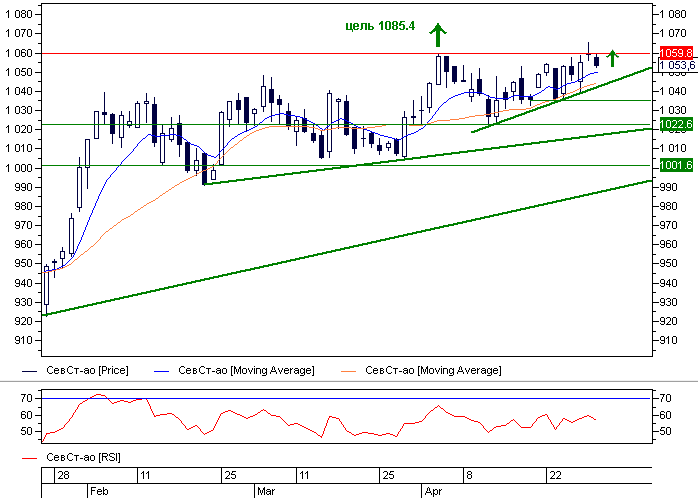

Cеверсталь

Акции Северстали имеют опору в районе 1000. Отсюда заявлены цели вверх 1083,8-1085,4, возможна остановка 1079,1. В среднесрочном плане наблюдается рост позитива – свидетельство повышательного тренда. Дивиденды– последний день торговли с дивидендами 3 мая, 32,08 руб. на акцию, следующие дивиденды 35,43 – закрытие реестра 18 июня.

Рекомендация: Покупать

СургутНГ пр.

Акции СургутНГ прив. развернулись вверх от 39. Локальная цель отскока 40,24. Возник негативный сценарий, отражающий риски постдивидендного падения – цель вниз 36,31. Локальная цель падения 38,86. В среднесрочном плане по акции наблюдается спад позитива – свидетельство ослабления повышательного тренда перед выплатами значительных дивидендов за 2018 г. – оценка 7,28 руб.на ап.

Рекомендация: Накапливать

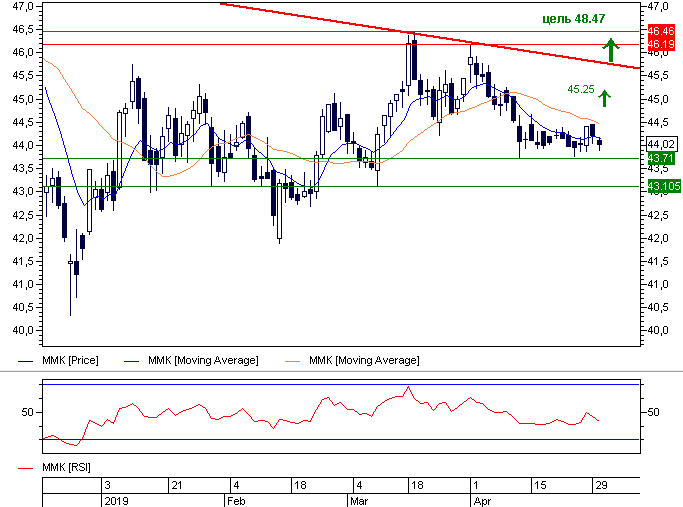

ММК

Акции ММК консолидировались выше уровня 43,71. Основная цель при позитивном сценарии прорыва вверх 48,47, возможна остановка 45,25 и (в пределах зоны апрельской консолидации) 44,61. Риски коррекции оцениваем до 43,57-43,63. В среднесрочном плане по акции наблюдается спад позитива – свидетельство ослабления повышательного тренда.Дивиденды 1,398 руб. на ао – последний день торгов с дивидендов 7 июня

30 апреля ММК отчитался по МСО за первый квартал, по EBITDA на 2,3% выше средних ожиданий. Менеджмент предложил дивиденды совету директоров за первый квартал в размере 1,488 руб.на ао (консенсус оценка была 0,8 руб на ао), вопрос СД будет рассмотрен сегодня.

Рекомендация: Накапливать

Сбербанк прив.

Акции Сбербанк пр. развернулись вверх из-под 200. Наблюдаем за первой цель отскока 203,19. Ранее акция исполнила негативный сценарий ухода ниже 200 - цели 197,95-198,64, о котором мы писали 24 октября. Возможная цель по негативному сценарию продлена до 191,82. В среднесрочном плане по акции снова наблюдается рост позитива – свидетельство возможной реактивации повышательного тренда. Объявление дивидендов за 2018г. произошло 16 апреля – 16 руб. на ао, закрытие реестра 13 июня (консенсус оценка была 21 руб. на акцию)

Рекомендация: Продавать

Департамент брокерского обслуживания, Банк ВТБ (ПАО)

Другие публикации раздела «Технический анализ рынка акций»

30.04.2019 11:14 Анализ рыночной динамики "голубых фишек" 29.04.2019 10:55 Анализ рыночной динамики "голубых фишек" 26.04.2019 11:07 Анализ рыночной динамики "голубых фишек" 25.04.2019 11:19 Анализ рыночной динамики "голубых фишек" 24.04.2019 11:09 Анализ рыночной динамики "голубых фишек" 23.04.2019 11:03 Анализ рыночной динамики "голубых фишек" 22.04.2019 11:05 Анализ рыночной динамики "голубых фишек" 19.04.2019 11:24 Анализ рыночной динамики "голубых фишек" 18.04.2019 11:18 Анализ рыночной динамики "голубых фишек" 17.04.2019 11:02 Анализ рыночной динамики "голубых фишек"Статей: 1 - 10 из 22

1 2 3

В конец

В конец | 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 | |||

| Январь | Апрель | Июль | Октябрь |

| Февраль | Май | Август | Ноябрь |

| Март | Июнь | Сентябрь | Декабрь |