Пульс дня. Российский рынок продолжил рост в начале недели. Российcкие ADR в Нью-Йорке (+0,6%) выглядели в пятницу лучше S&P 500 (+0,06%). На этой неделе по индексу Мосбиржи определяются ориентиры движения 2752 (+0,4% к закр.) и 2769 (+1,1%). Лидер роста снова акции ГМК Норильский никель (нейтрально) – цены на никель продолжают рост на вводе запрета на импорт руды в Индонезии с декабря 2019г. Однако акция выглядит относительно перекупленной, что обусловливает осторожность при наращивании длинных позиций. Информация менеджмента Лукойла (покупать) о том, что компания заканчивает разработку новой программы обратного выкупа акций до конца 2022 года, стимулирует покупку этих акций. Европейские фондовые площадки также торгуются в положительной области, но американские фьючерсы негативны в выходной для Америки день труда. После 4 дней роста индекса Мосбиржи во вторник возможно негативное открытие.

Алроса

Рекомендации дивидендов по акции Алросы стимулировали ее рост. Возможная цель роста 74,4 и 75,69. Риски нового снижения оцениваем как цели глобальные - 67,35, если акция не сумеет преодолеть 75. В среднесрочном плане пока наблюдается рост негатива – свидетельство рисков понижательного тренда.

9 августа состоялся отчет за июль по производственным результатам. Продажи год к году упали почти вдвое, к июню на 23%. 19 августа отчет за второй квартал по МСФО. EBITDA 2-ого квартала лучше ожиданий консенсуса аналитиков Блумберга, подняли прогноз по выпуску алмазов с 37,5-38 млн до 38-38,5 млн карат, но снизили прогноз по продажам их с 38 млн до 32-33 млн карат. Возникли ожидания, что выплаты дивидендов могут быть рекомендованы в размере 100% свободного денежного потока за первое полугодие - СFO. 27 августа было рекомендовано 3,84 руб.дивидендов на ао. Последний день с дивидендами 10 октября.

Рекомендация: Покупать

Газпром

Акции Газпрома не смогли удержаться в августе выше 230 перед перебалансировкой индекса MSCI EM, в котором доля России была чуть уменьшена. Но отчет за 2 квартал и подготовка новой дивидендной политики стимулировали покупки акции. Пространство потенциальной игры на рост на ближайший месяц обрисовано целью 246,85, промежуточная цель 239,83. Локальная цель отката 230,2. Повышение дивидендных рекомендаций по акции Газпрома с 10,43 до 16,61 рублей (последний день с дивидендами 16 июля) вызвало сильное ралли. Максимальный позитивный сценарий теперь включает возможность существенного повышения исторического максимума (369,5 в мае 2008г.), дальнейшие цели вверх 267,96, 270,73. В среднесрочном плане по акции наблюдается рост негатива – свидетельство рисков понижательного тренда.

29 августа – отчет компании за 20ой квартал по МСФО, чистая прибыль ниже прогнозов, выручка и EBITDA выше.

Рекомендация: Покупать

ГМК Норильский никель

Акции ГМК Норникель обновили исторические максимумы (рубл.) и закрылись 30 августа в области относительной перекупленности. Большая цель выхода вверх 16218 исполнена 30 августа. Поставлен вопрос о суперпозитивном сценарии цели вверх 18346. Позитивным настроениям помогает рост цен на никель. В среднесрочном плане по акции наблюдается рост позитива – свидетельство повышательного тренда.

20 августа вышла отчетность за первое полугодие по МСФО. EBITDA $3,719 млрд (+21% г/г), что выше средней оценки $3,5 млрд, выручка $6,3 млрд (+8%г/г), что также выше средней оценки $6,26 млрд. Заявления о неизменности дивидендной политики также помогли акции. Дивиденды за первое полугодие 883,93 руб. на ао, 3 октября последний день с дивидендами.

Рекомендация: Нейтрально (акция относительно перекуплена, дальний стоп покупателей сег. 15638)

Лукойл

Удачный отчет по акции Лукойла за 2-ой квартал развернул акции вверх. В противовес негативному сценарию по бумаге работает позитивный сценарий - на идее погашения казначейских акций и возобновления обратного выкупа. Долгосрочная цель вверх 6336. Промежуточная цель роста 5413 и 5567. В среднесрочном плане по акции наблюдается спад негатива – свидетельство ослабления понижательного тренда.

29 августа менеджментом обсуждался следующий транш обратного выкупа, 28 августа отчет за 2-ой квартал показал, что чистая прибыль и выручка (рубл.) выросли сильнее верхней границы ожиданий, свободный денежный поток вырос к первому кварталу на 11% за счет снижения капрасходов. Но после 27 августа вступают в силу снижения весов в MSCI EM, что может означать отток из Лукойла 33 млн долл, а снижение веса компании в индексе MSCI ещё 150 млн долл.. Кроме того, сентябрьский пересмотр веса в индексах FTSE может привести к оттоку 115 млн долл. с 20 сентября

Рекомендация: Покупать

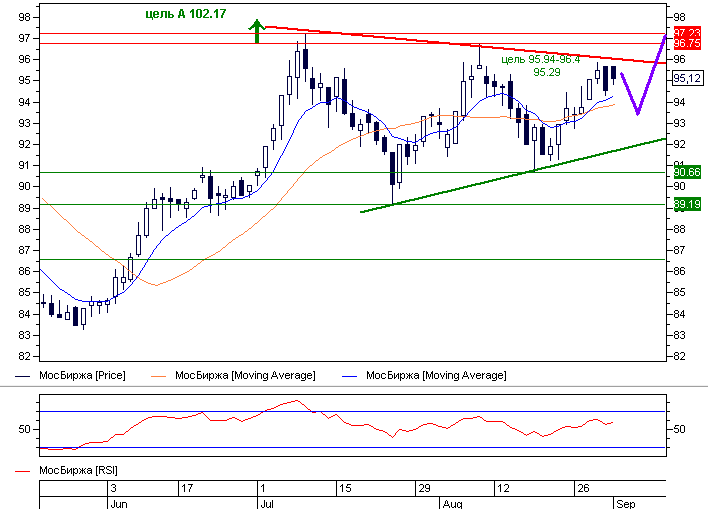

Московская биржа

Перед отчетом за второй квартал акции Московской биржи восстановили линию восхождения от 90. Сохраняется сильный позитивный сценарий основной цели вверх 102,17. Промежуточная цель вверх 95,29 (исполнена 2 сентября), 95,94-96,4. Возможен цель отката из-за предположения, что акция может покинуть MSCI Russia (пересмотр 7 ноября).

В среднесрочном плане наблюдается теперь спад позитива – свидетельство возможного ослабления повышательного тренда.

23 августа вышел отчет за первое полугодие по МСФО. Чистая прибыль во втором квартале 5,9 млрд руб. (оценка 5,46 млрд руб.)

Рекомендация: Сокращать на слабости около 96

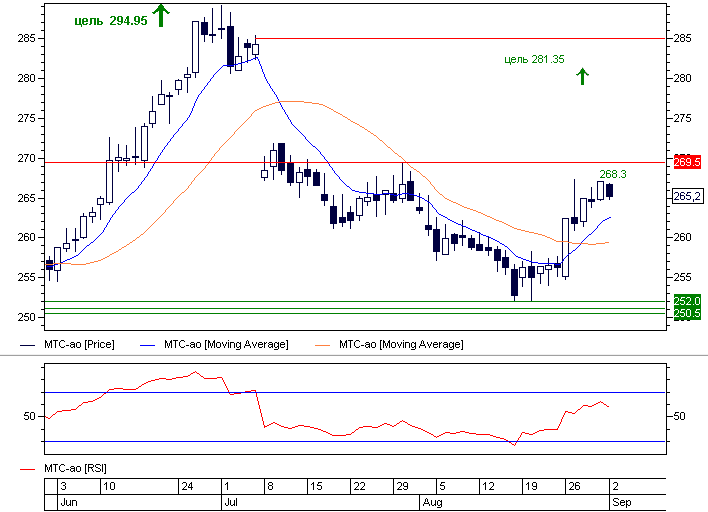

МТС

Акции МТС отскочили от 252. Возможно, предположения о том, что делистинга в Нью-Йорке не будет в т.ч. из-за опасения Брекзита, стимулировало покупки. Позитивный сценарий может строиться на объявлении новой дивидендной политики (не менее 28 руб. в год в 2019-2021 г.) и обратном выкупе акций. Основная цель роста по Позитивному сценарию - 294,95, промежуточная цель 281,35. Локальная цель 2 сентября 268,3 (цель 266,95 исполнена 30 августа). Риски нового снижения оцениваем как цель 253,3. В среднесрочном плане по акции наблюдается спад негатива – свидетельство ослабления понижательного тренда.

20 августа вышла отчетность за первое полугодие по МСФО. OIBDA соответствовала ожиданиям, выручка была лучше ожиданий. Вопрос о листинге в Нью-Йорке было сказано, будет поставлен в течение 1-2 месяцев. Прогноз на 2019 год повышен.

Рекомендация: Покупать

Сбербанк об.

Акции Сбербанка пробуют развернуться вверх от нового летнего минимума (212,88). Возможная цель дальнейшего отскока – 225,59 и 229,05. В среднесрочном плане по акции наблюдается рост негатива – свидетельство рисков понижательного тренда, которые однако нивелируются позитивным разворотом индикатора ADX(14).

Рекомендация: Покупать

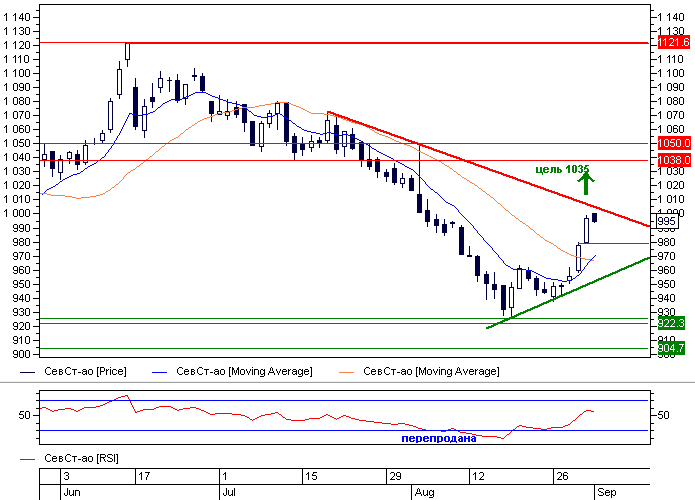

Cеверсталь

Акции Северстали отскочили вверх от 926. Дальнейшая цель вверх 1035,1 (цель 997,4 исполнена 30 августа). Ранее возник сильный негативный сценарий на основе снижения мировых цен на сталь, железную руду и коксующийся уголь– максимальная цель вниз 866,6. Однако 70% продукции Северсталь поставляет на внутренний рынок, что повышает устойчивость компании в условиях неплохой здесь конъюнктуры. В среднесрочном плане наблюдается теперь спад негатива – свидетельство ослабления понижательного тренда. Квартальные дивиденды 26,72 р. на ао – последний день с дивидендами 13 сентября.

Рекомендация: Покупать

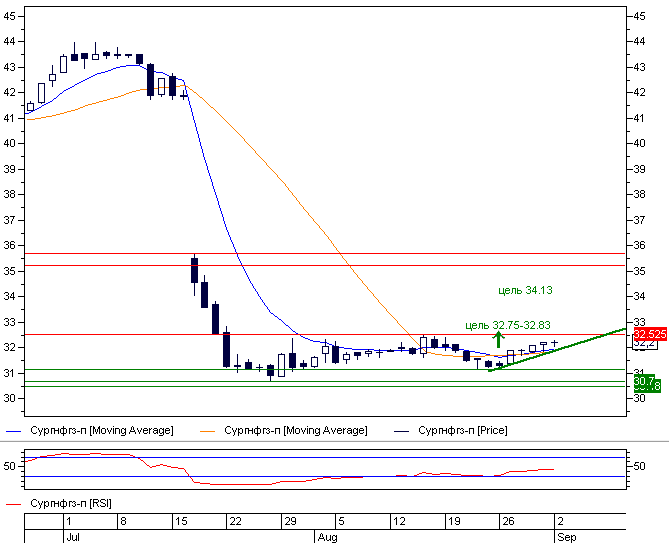

СургутНГ пр.

Акции СургутНГ прив.снова отскочили от уровней в районе 31. Возможная цель отскока 32,58, 32,75-32,83 и далее 34,13. Риски снижения оцениваем как цели вниз 30,02, 28,46. В среднесрочном плане наблюдается спад негатива – свидетельство ослабления понижательного тренда, который развился после наступления дивидендного дня (16 июля).

Рекомендация: Накапливать

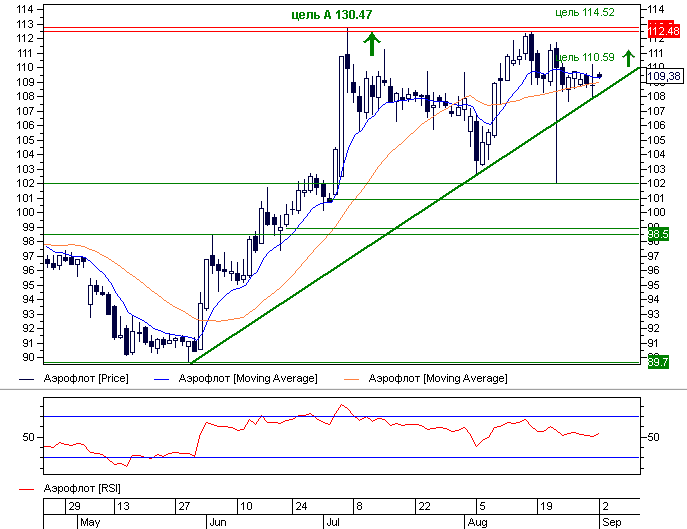

Аэрофлот

По акциям Аэрофлота сохраняется сильный Позитивный сценарий - цель вверх 130,47 (обзор 3 июня), поскольку бумага построила опору в районе 90. Промежуточные цели вверх - 128,73, 114,52, 110,59. Риски очень умеренной коррекции оцениваем как цели 108,37 и 105,69. В среднесрочном плане по акции наблюдается спад позитива - свидетельство ослабления повышательного тренда.

Отчет Аэрофлота за первое полугодие 2019 года 29 августа показал EBITDA на 1,6% лучше ожиданий, убыток 8,8 млрд руб. был меньше ожиданий (10 млрд руб – консенсус прогноз Интерфакса).

Рекомендация: Накапливать

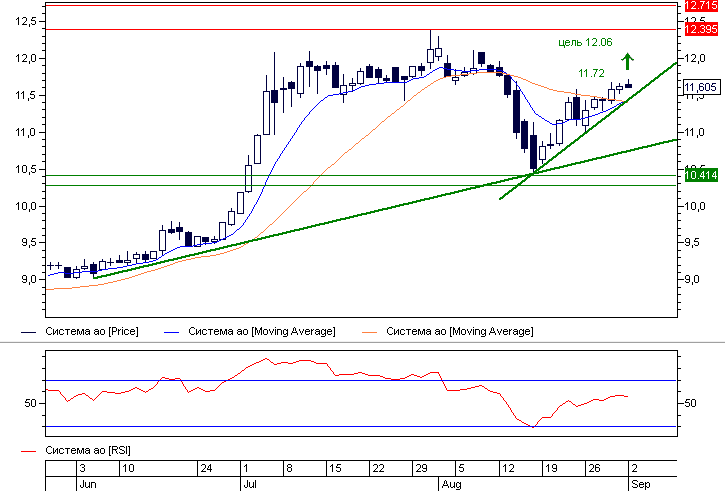

АФК Система

Акции АФК Система восстанавливают потери после августовской коррекции. Заявлена возможная цель роста 12,06, промежуточная цель 11,72 исполнена 2 августа. 9 августа мы обрисовали негативный сценарий с основной целью вниз 10,326. Минимум был зафиксирован 16 августа на 10,414. В среднесрочном плане по акции наблюдается спад позитива - свидетельство ослабления повышательного тренда.

29 августа отчет компании за 2-ой квартал по МСФО показал, что OIBDA на 2,7% выше среднего прогноза, выручка 194,1 млрд руб.(прогноз 192,75 млрд руб.).

Рекомендация: Покупать

Другие публикации раздела «Технический анализ рынка акций»

02.09.2019 10:50 Анализ рыночной динамики "голубых фишек"| 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 | |||

| Январь | Апрель | Июль | Октябрь |

| Февраль | Май | Август | Ноябрь |

| Март | Июнь | Сентябрь | Декабрь |