Развивающиеся страны – довольно широкое понятие, которое можно распространить на значительный список современных государств. В общих чертах это страны, отстающие в плане социально-экономического развития от лидеров (США, Канада, Япония, западная и центральная Европа, Австралия и др).

Формально к такой категории государств можно отнести страны, не входящие в группу ОЭСР, хотя бывают и исключения. Часто развивающиеся страны характеризуются низкой производительностью труда, относительно низким уровнем ВВП на душу населения, высокой зависимостью от развитых стран в плане капитала и технологий.

Но вместе с ВВП на душу населения страны могут значительно отличаться еще по ряду характеристик, в том числе размером самой экономики, степенью ее индустриального развития и диверсификации. Портфельных инвесторов также интересует степень развития финансовых рынков.

В совокупности различных факторов с точки зрения финансовых инвестиций Россию принято сравнивать с такими странами как Бразилия, Мексика, Аргентина, Чили, ЮАР, Турция, Индонезия, Таиланд, Филиппины, Малайзия, Индия.

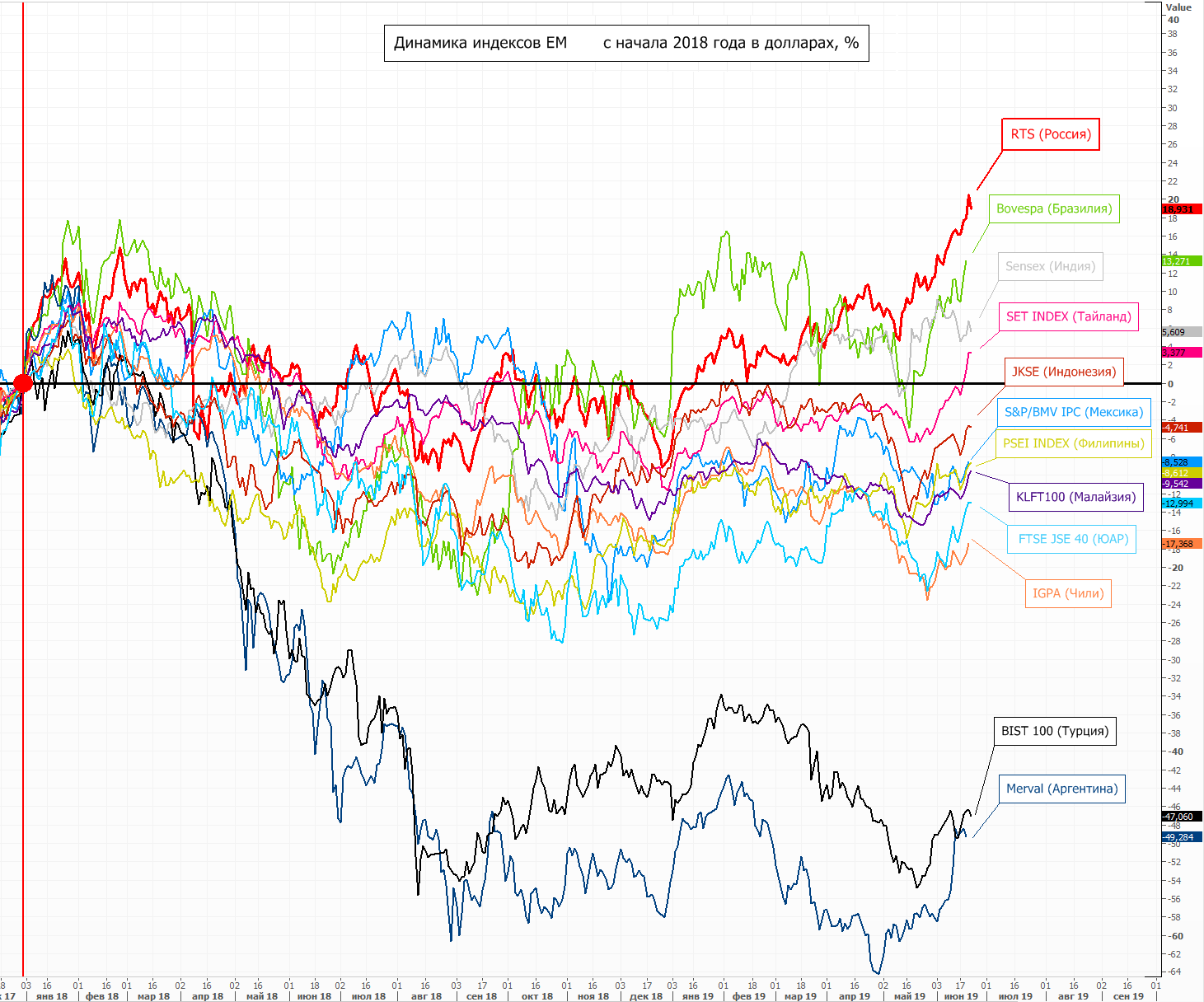

Фондовый рынок

Посмотрим на динамику рынков капитала и валют этих стран с начала 2018 г. За 1,5 года российский РТС оказался в лидерах роста. Причем с начала 2019 г. российский рынок только упрочил свои лидирующие позиции.

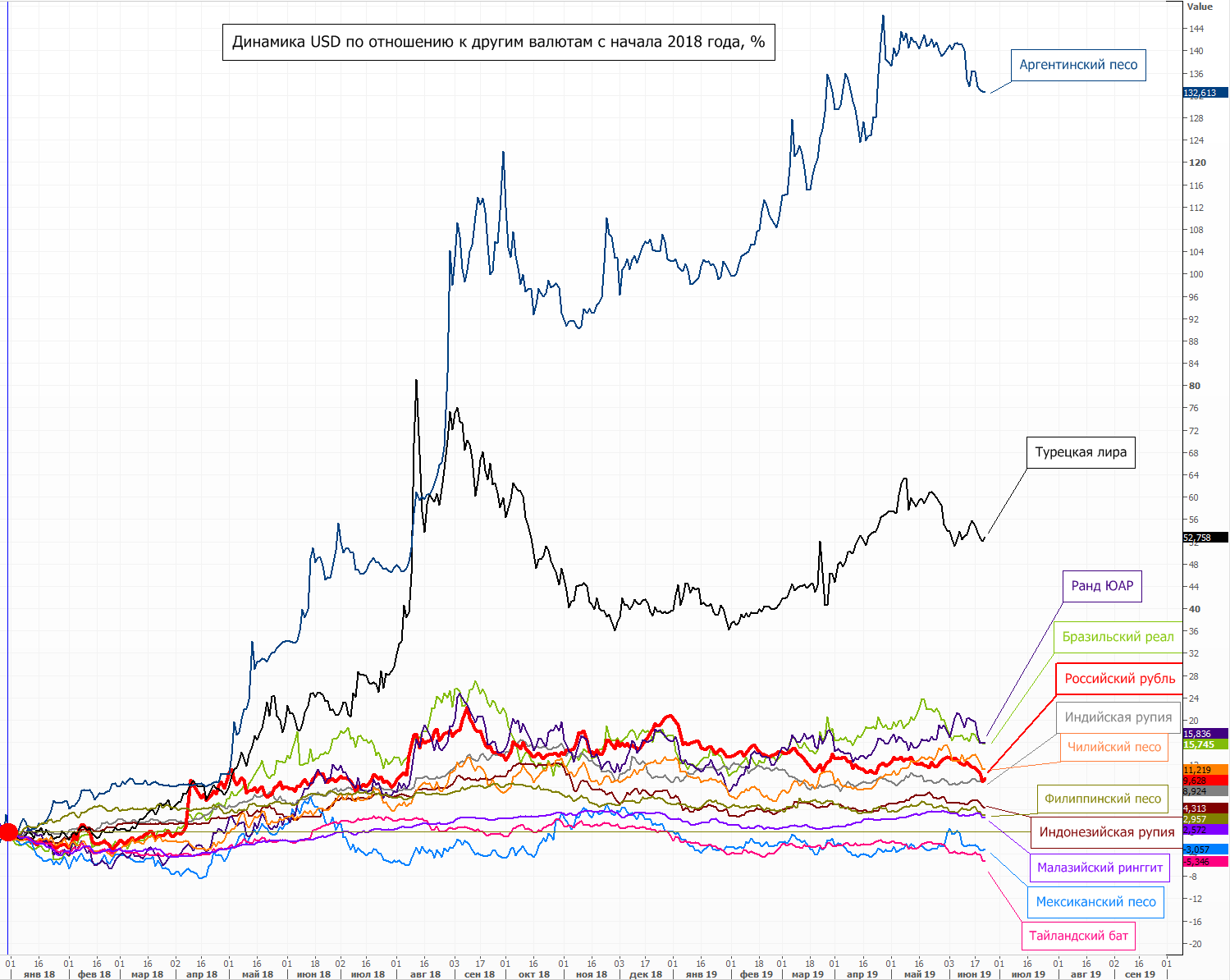

Валютный рынок

В аутсайдерах турецкий и аргентинский фондовые площадки из-за валютного кризиса в этих странах. Высокий валютный долг и слабый платежный баланс привели к резкому снижению национальных валют по отношению к доллару, в то время как валюты других развивающихся стран были относительно стабильными.

Долговой рынок

На фоне ослабления валют Турции и Аргентины мы видим высокие значения доходностей гособлигаций этих стран. Доходность российских 10-тилетних ОФЗ находится на средних значениях, среди большинства других стран EM.

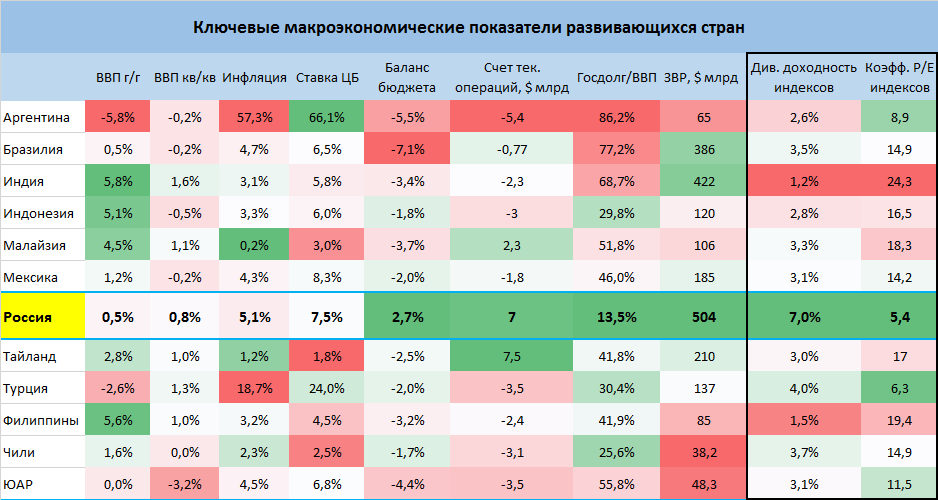

Мы также видим значительную переоценку облигаций Таиланда и сильный курс бата на протяжении этих полутора лет. Как и в случае с Россией причиной является устойчивая макроэкономическая картина. Ниже приведена таблица (тепловая карта) с ключевыми макроэкономическими параметрами, которые могут в определенной степени сказать об интересе инвесторов к фондовым рынкам или инструментам с фиксированной доходностью.

Даже беглый взгляд по таблице выделяет Россию из «одноклассников». Самые высокие золотовалютные резервы, самый низкий уровень госдолга к ВВП. Единственный профицит бюджета. А с положительным сальдо счета текущих операций (торговый баланс + доход от иностранных инвестиций и трансферты) в представленной таблице лишь три страны кроме России, среди которых Малайзия и Таиланд. В этих странах складывается нехарактерная для развивающихся стран ситуация, когда дивдоходность фондового индекса выше ключевой ставки Центробанка.

В общем и целом, неплохо выглядит макроэкономический расклад и для Индии и Индонезии. Фондовые индексы этих стран также показывают неплохую динамику, равно как и национальные валюты.

Теперь, вооружившись значениями макроэкономических индикаторов, посмотрим на выделенную правую часть таблицы. Это показатели дивидендной доходности бумаг, входящих в основные фондовые индексы, приведенные на первой диаграмме, и соответствующие им коэффициенты P/E (соотношение цены и прибыли). Мы видим, что дивидендная доходность российского рынка самая высокая. При этом он является самым дешевым по показателю P/E.

Стоит отметить, что эта таблица на говорит напрямую о потенциале роста российского рынка. Низкая оценка российского рынка существует не первый год. В текущей ситуации не следует ждать показателей, близких к Индонезии или Индии, так как российская экономика не демонстрирует таких высоких темпов роста. Санкции и геополитика перманентно заставляют инвесторов проявлять осторожность относительно российских активов и лишь в последние месяцы мы видим, что отношение инвесторов начало меняться.

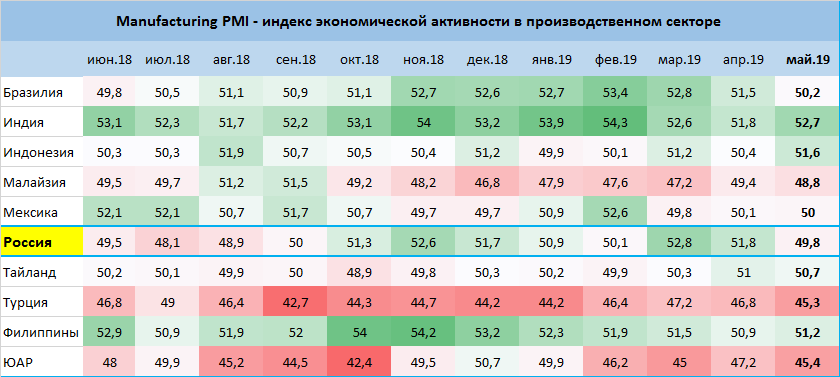

Если сравнивать по активности в производственном секторе, то экономика РФ располагается где-то посередине.

Читайте также: Индексы деловой активности PMI. Чем они полезны для инвесторов

Динамика экономической активности за последние несколько месяцев все еще неплохо выглядит у Бразилии, Индии и Индонезии, что отчасти объясняет сильные позиции фондовых индексов этих стран.

Однако, когда складываются определенные условия для инвестирования в акции или в инструменты с фиксированной доходностью, большой дисконт российского рынка быстро привлекает инвесторов, ориентирующихся на развивающиеся страны.

Традиционно сильными сторонами российской экономики является низкий уровень долга, сбалансированный бюджет и высокий профицит торгового баланса и текущего счета. В условиях, когда есть опасения относительно стабильности других рынков, российские акции или облигации могут продолжительно расти, несмотря на «перекупленность», отрыв от динамики нефти и других поводырей.

БКС Брокер