За последние 7 лет индексы активов пенсионных накоплений выросли в 2 раза.

Каждый из нас после завершения своей трудовой деятельности столкнется с необходимостью поддержания достойного уровня жизни как минимум приближенного к привычному.

Обязательное государственное пенсионное страхование призвано обеспечить минимальные базовые потребности человека, завершившего свою трудовую карьеру. Восполнение недостающих ресурсов для полноценной и яркой жизни на пенсии ложится на плечи работающего человека.

Рассматриваемые в статье инструменты позволят самостоятельно сформировать собственный «частный пенсионной фонд».

Сколько нас

В России на начало 2019 г. по данным Пенсионного фонда России (ПФРФ) зарегистрировано 76,8 млн человек, у которых формируются пенсионные накопления. Из них в государственной управляющей компании «Внешэкономбанк» (ГУК) находятся средства 39,6 млн, или 51% граждан, в негосударственных пенсионных фондах (НПФ) накопления хранят 36,9 млн человек. На долю частных управляющих компаний (ЧУК) приходится менее 0,5%, в качестве поверенных своими накоплениями их выбрали лишь 300 тыс. будущих пенсионеров.

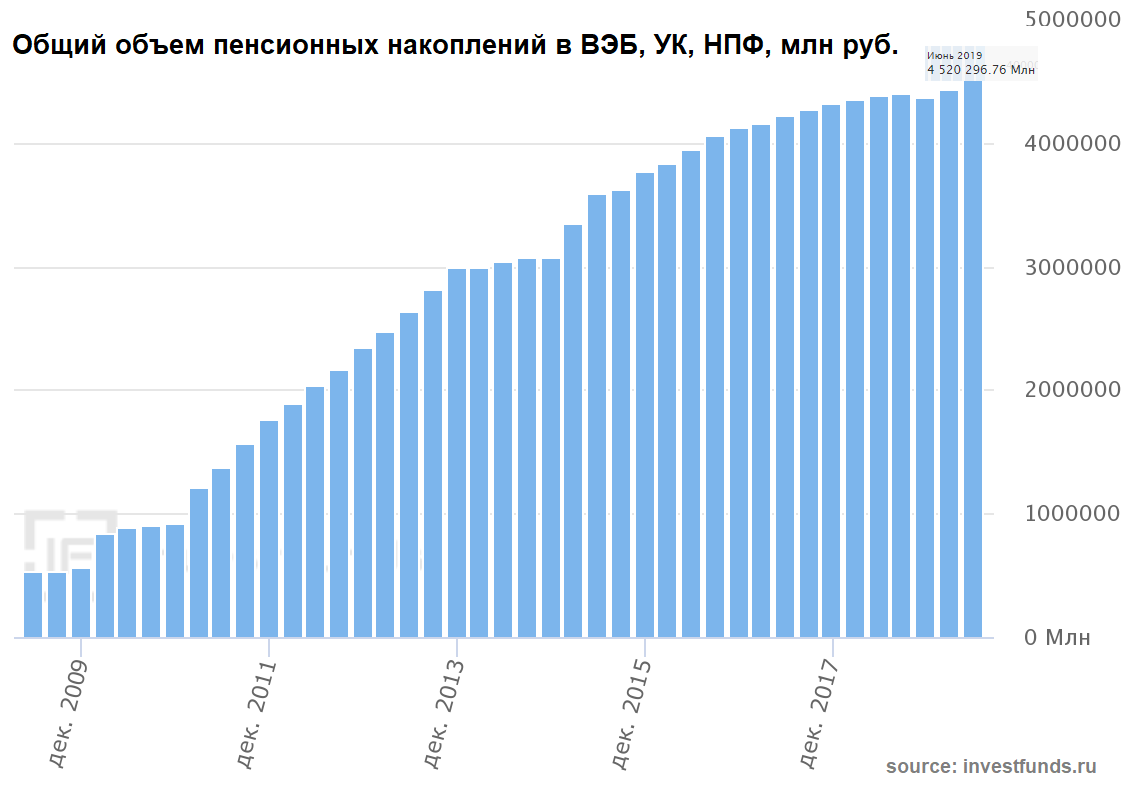

По итогам июня 2019 г. общий объем средств пенсионных накоплений под управлением ГУК, ЧУК и НПФ превышал 4,52 трлн руб. На долю НПФ приходилось около 53% валового портфеля средств.

В среднем свыше 1,2 млн граждан страны уже получают причитающиеся им обязательные выплаты из средств пенсионных накоплений. Учитывая средний размер страховой пенсии в России по старости (14 184 руб. на 31.12.2018) и средний размер срочной выплаты пенсионных накоплений в размере 1486 руб., получаем, что действующая доплата гражданам, имеющим на то право, в 2019 г. превышала 10%.

К тому же в России на добровольном пенсионном обеспечении в НПФ на конец июня 2019 г. находилось почти 6,2 млн человек. Из них количество получающих негосударственную пенсию составило свыше 25%, или около 1,6 млн человек.

Порядок расчета для определения размера срочной пенсионной выплаты регламентируется ФЗ №360 «О порядке финансирования выплат за счет средств пенсионных накоплений», ФЗ №424 «О накопительной пенсии», ФЗ №75 «О негосударственных пенсионных фондах» и иные. В 2014 г. Правительство России ввело мораторий на направление страховых взносов на финансирование накопительной части премии.

Если с обязательным пенсионным страхованием в части его накопительной составляющей возникла временная неопределенность, то негосударственное пенсионное финансирование призвано обеспечить достойный образ жизни граждан в будущем.

Учитывая высокую социальную значимость системы материального обеспечения граждан после завершения трудовой деятельности, оценка эффективности инвестиций пенсионных накоплений видится актуальной.

В помощь тем, кто думает о будущей пенсии

С 2012 г. на базе Московской биржи стали публиковаться индексы активов пенсионных накоплений. Целью разработки индикаторов послужила необходимость в наличии инструментария для сравнительной оценки результатов работы управляющих компаний с пенсионными накоплениями граждан.

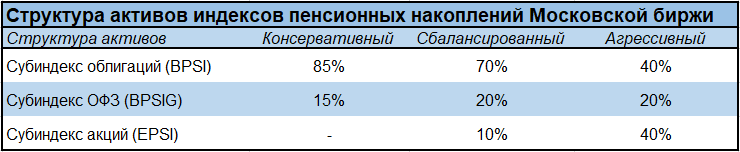

Биржа, в качестве эталонных пенсионных портфелей, рассчитывает 3 вида индексов, ориентированных на людей с различными инвестиционными предпочтениями — консервативных, умеренных и склонных к повышенному риску инвесторов. Отсюда и названия индексов активов пенсионных накоплений: «консервативный индекс», «сбалансированный индекс», «агрессивный индекс».

Консервативный индекс состоит из долговых инструментов: на 85% из российских государственных облигаций и на 15% из долговых обязательств ведущих корпораций (Газпром нефть, МТС, РЖД, Роснефть, Северсталь и других). Данный портфель характеризуется минимальным уровнем риска относительно всех финансовых инструментов, представленных на российском рынке. Однако и ожидать от данного набора активов выдающейся доходности не стоит — чем меньше риск, тем ниже и доходность.

Сбалансированный индекс способен учитывать возможности рынка акций. Добавление 10% в структуру активов бумаг крупнейших российских компаний в долгосрочной перспективе способно повысить инвестиционный результат пенсионера. Рост курсовой стоимости акций таких компаний, как Газпром, ГМК НорНикель, Лукойл, Сбербанк и других, вкупе с дивидендами в случае их успешной деятельности, может обеспечит пенсионную надбавку для портфеля.

Наконец, агрессивный индекс может быть интересен тем, кто обладает толерантностью к риску инвестиций и достаточным сроком до выхода на пенсию, чтобы в случае неблагоприятных событий на мировых финансовых рынках переждать временное снижение стоимости своих активов. При этом и здесь можно наблюдать наличие 60%-й доли облигаций, что даже при спаде на рынке акций призвано нивелировать убытки пенсионера за счет прибыли по купонам с облигаций.

Оценка инвестиционной привлекательности пенсионных индексов

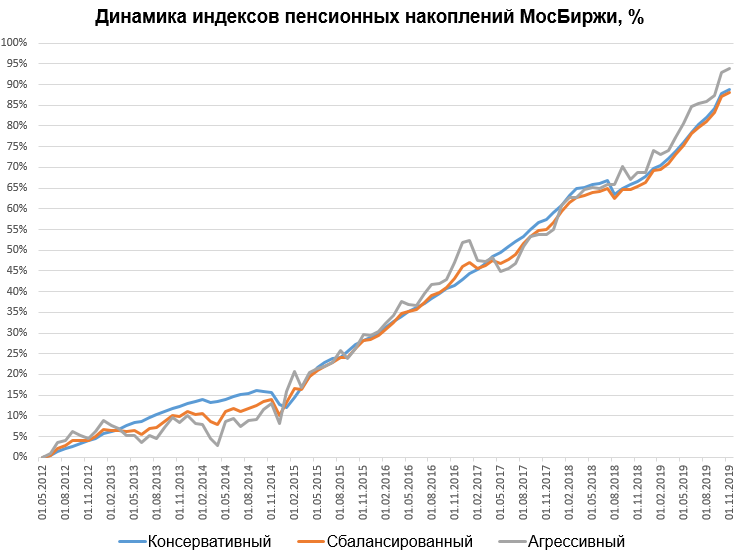

На приведенном ниже графике отражена динамика индексов активов пенсионных накоплений с момента их появления. На долгосрочном горизонте историческая доходность портфелей, включающих в себя высокую долю акций, превышает доходности более консервативных инвестиций.

В отдельные периоды времени в силу высокой изменчивости акций под влиянием множества факторов внутренней и внешней среды, доходность агрессивного портфеля уступала консервативным индексам активов. Однако значительного провала стоимости пенсионных накоплений не наблюдалось благодаря наличию в их составе облигационной «подушки безопасности».

С момента начала публикации Московской биржей индексов активов пенсионных накоплений прошло более 7 лет. За это время их доходность почти удвоилась. Консервативный и сбалансированный индексы прибавили около 89%, агрессивный бенчмарк показал подъем на 94%. Среднегодовой темп роста (CAGR) самого доходного пенсионного инструмента, агрессивного индекса (RUPAI), составил 10%.

Для корректной оценки эффективности инвестиций проведем исследование динамики пенсионного бенчмарка и уровня цен в стране за сопоставимый период времени. На графике хорошо видно, что доходность пенсионного индекса превышает российскую инфляцию. Результат от инвестиций показал реальную доходность. При накопленной инфляции за последние годы в 60%, доходность пенсионного индекса превысила 90%.

Причинами такой динамики послужило как снижение темпов инфляции в России за последние годы, так и существенная переоценка российских активов. Высокая привлекательность государственных и корпоративных облигаций обеспечила приток как отечественных, так и зарубежных инвесторов на наш рынок, а доля акций в портфеле пенсионных активов принесла избыточную доходность в виде роста цен акций и высоких по мировым меркам дивидендов крупнейших отечественных компаний.

Резюме

Каждый будущий пенсионер самостоятельно с помощью данных индексов может осуществлять накопления на заслуженный отдых. База расчетов индексов пенсионных накоплений включает в себя всю необходимую информацию о составе инструментов и их допустимой доле, что обеспечивает оптимальное соотношение риска и доходности. По состоянию на 22 ноября 2019 г. общее количество финансовых активов, на основе которых Московская биржа формирует пенсионные индексы, составило 50 инструментов.

Состав и структура индексов в максимальной степени отражает нормативные ограничения на размещение ГУК, ЧУК и НПФ средств будущих пенсионеров в те или иные финансовые активы. Таким образом, снижается риск возможных потерь, и достигается баланс между ожидаемой доходностью в будущем и вероятностью потерь инвестируемого пенсионного капитала.

Иными словами, законодательство устанавливает лимиты вложений, накопленных на пенсионных счетах граждан денежных средств в отдельно взятую ценную бумагу. Принцип диверсификации, который гласит «не класть все яйца в одну корзину» как нельзя кстати применим для такого рода инвестиций.

С уменьшением времени до выхода человека на заслуженную пенсию целесообразно придерживаться умеренной стратегии размещения своих накоплений в более безопасные финансовые инструменты. Чем старше гражданин, тем доля рисковых активов, к коим, например, относятся акции, может уступать более стабильным инструментам фондового рынка — облигациям.

БКС Брокер