Обзор рынка

Зарубежные рынки

В ожидании раскрытия плана фискальной реформы Палатой представителей инвесторы предпочли воздержаться от покупок: S&P 500 и DJIA закрылись практически в нуле, лидерами снижения стали акции финансовых компаний. Азиатские акции торговались смешанно на фоне заявлений Д. Трампа, где президент США назвал Северную Корею «адом» и призвал изолировать режим Ким Чен Ына. Японский Nikkei откатился после достижения более чем 25-летнего максимума; китайские индексы также снизились; южнокорейский KOSPI прибавил +0,3%.

Нефть

Нефть продолжила торговаться у двухлетних максимумов на фоне ситуации в Саудовской Аравии, однако котировки несколько снижаются на фоне беспокойства инвесторов относительно перекупленности товара, а также предупреждения ОПЕК о более быстром, чем ожидалось, росте шельфовом добычи.

Российский рынок

Российский рынок в начале короткой недели показал уверенный рост вслед за нефтью, несмотря на негативную динамику на американских и европейских площадках: ММВБ подорожал на +3,6%, РТС вырос на +3,4%.

Безусловными лидерами роста торгов вторника стали акции Татнефти на новостях о промежуточных дивидендах (ао +12,5%, ап +1,0%). Также покупали акции Сбербанка (ап +6,8%, ао +6,3%) и Московской биржи (+3,9%). Акции нефтегазовых компаний отыгрывали ралли в нефти: ГАЗПРОМ (+5,1%), ЛУКОЙЛ (+4,9%), Газпром нефть (+4,8%), Роснефть (+3,8%).

Продавали во вторник бумаги ДИКСИ (-№,5%), Аэрофлота (-2,4%), Уралкалия (-1,0% на фоне новостей о возможном делистинге), Яндекса (-0,7%) и М.Видео (-0,6%).

Новости

Совет директоров Татнефти рекомендовал выплатить дивиденды за 9М17 в размере 27,78 руб. на акцию (обыкновенную и привилегированную), что составляет в совокупности 75% от чистой прибыли компании по РСБУ за период. Доходность может составить 6,1% по ао и 8,2% по ап. Реестр закроется 23 декабря.

Ритейлер Лента заключил соглашение о покупке 22 супермаркетов группы Холидей в Сибири, магазины перейдут в собственность до конца 2017 года, cделка не потребует согласования с регулятором. Лента также подтвердила прогноз капзатрат в диапазоне 30-35 млрд руб. Приобретаемые магазины временно закроются на реконструкцию и ребрендинг для приведения к стандартам сети, работы планируется завершить до конца марта 2018 года.

Структура Открытия Холдинг купила в рамках двух сделок 3 194 399 ADS QIWI по цене 1000,45 руб. и 1004 руб. за бумагу. Общая сумма составила около 3,2 млрд руб.

КАМАЗ за 10М17 увеличил производство автомобилей на 14% г/г до 30907 машкомплектов (октябрь: +8,9% г/г до 4418 машкомплектов).

Базовая чистая прибыль Юнипро за 9М17 по МСФО выросла в 17 раз до 29,1 млрд руб. Выручка сохранилась на 1,7% до 56 млрд руб., EBITDA увеличилась в 6 раз до 39,9 млрд руб. Компания улучшила прогнозы по выплате дивидендов в текущем году до 14 млрд руб. с 12 млрд руб. (из них 7 млрд руб. уже выплачены и 7 млрд руб. ожидаются к выплате в декабре-январе). Дивиденды в 2018 году компания также прогнозирует на уровне 14 млрд руб.

В среду Сбербанк отчитается о результатах за 10М17 по РСБУ, а советы директоров ММК и Юнипро дадут рекомендации по промежуточным дивидендам. Кроме того, сегодня обыкновенные акции En+ будут допущены к торгам на Московской бирже.

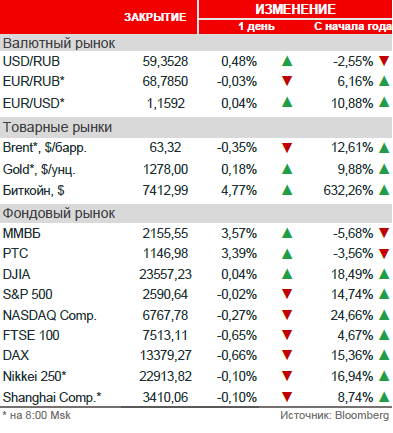

Рыночные индикаторы

Календарь корпоративных событий

| 09.11 | Московская биржа | Результаты МСФО за 3К17 |

| Мегафон | Результаты МСФО за 3К17 | |

| ТГК-1 | Результаты МСФО за 3К17 | |

| Алроса | Результаты продаж октября |

Календарь ключевых макроэкономических событий

| Ср | 8 ноября | ✔ Китай: торговый баланс |

| Чт | 9 ноября | ✔ Китай: инфляция |

| Пт | 10 ноября | ✔ Россия: ВВП |