Обзор рынка

Зарубежные рынки

Основные американские индексы прервали семидневное ралли. S&P 500 потерял 0,1% под давлением акций энергопроизводителей, снизившихся вслед за нефтью. Акции Amazon в моменте вчера преодолели историческую отметку в 1000 долл., на фоне чего Nasdaq 100 вырос восьмой день подряд и обновил максимум. Большинство европейских площадок также продемонстрировали негативную динамику. Фунт упал ниже отметки в 1,28 долл. после того, как результаты очередного предвыборного опроса показали, что Т. Мэй может не получить большинства голосов на следующей неделе. Снижение на глобальных рынках свидетельствует о том, что потенциальные угрозы глобальному росту сохраняются и беспокойство инвесторов продолжается. Среди факторов - приближающиеся выборы в Великобритании, Германии и Италии, переговоры по Брекзиту, а также спор Д. Трампа с Германией и планы его налоговой и бюджетной реформ. Вышедшие данные индекса деловой активности Китая оказались сильнее прогноза, китайские индексы растут. Южнокорейский Kospi корректируется вверх, прибавляя около 0,2%.

Нефть

Нефть продолжает своё движение вниз после заседания ОПЕК, инвесторы ждут эффекта от решения картеля. Brent теряет 1,2%, торгуется возле отметки 51,4 долл. за баррель. Сегодня ждём статистику по запасам в США.

Российский рынок

Российский рынок во вторник снижался под давлением подешевевших «голубых фишек». Индекс ММВБ снизился на 0,4%, РТС потерял 1,0%. Рубль дешевел вслед за нефтью.

Подорожали во вторник акции АФК Системы и МТС на фоне данного СМИ развёрнутого комментария президента корпорации М. Шамолина. Также прибавили Россети (ао +2,28%), ФСК ЕЭС (+1,59%) и некоторые другие неликвидные электроэнергетические компании. Акции ЛУКОЙЛа выросли на 1,09% после публикации позитивной квартальной отчётности.

Бумаги ДВМП скорректировались после двухдневного ралли, потеряв 10%. Также подешевели за день Яндекс (-1,37%), Сбербанк (ао -1,38%) и АЛРОСА (-1,12% на новостях о возможном сокращении дивидендов).

Компании

Совет директоров ФСК ЕЭС рекомендовал дивиденды за 2016 год в размере 0,0142663525 руб. на акцию, а по результатам 1К17 - 0,0011164730 руб. на акцию. Реестр закроется 19 июля. Общая дивидендная доходность может составить 9%.

Россети планируют выплатить дивиденды за 2016 год в размере 0,368355281 руб. на привилегированную акцию и 0,006214460 руб. на обыкновенную акцию. Реестр закроется 19 июля.

ЛУКОЙЛ увеличил чистую прибыль по МСФО, относящуюся к акционерам, в 1К17 на 46,5% г/г до 62,3 млрд руб. При этом относящаяся к акционерам чистая прибыль, скорректированная на эффект курсовых разниц, увеличилась на 22,8% г/г. Выручка выросла на 21,6% г/г, EBITDA увеличилась на 8,1%. Финансовые показатели компании оказались выше прогнозов: чистая прибыль превзошла ожидания на 23%, выручка – на 2%, а EBITDA – на 7%.

Акции АЛРОСЫ упали на 1,12% на заявлении курирующего компанию вице-премьера Трутнева: «АЛРОСА могла бы использовать часть прибыли на поддержку огранки РФ, чуть сократив дивиденды». Отметим, что заявление не несло обязывающий характер и было озвучено как одна из мер по поддержке отрасли.

Чистая прибыль Интер РАО по МСФО в 1К17 увеличилась на 10,1% г/г до 18,8 млрд руб. Выручка выросла на 2,8% г/г, EBITDA сократилась на 10,8%. CapEx остался на уровне прошлого года и составил 5,9 млрд руб.

Чистая прибыль группы TCS увеличилась на 79% до 3,4 млрд руб. Чистый процентный доход вырос на 35% г/г до 9,9 млрд руб, чистая процентная маржа составила 26,6% (+1,2 п.п. г/г). Финансовые показатели оказались в соответствии с ожиданиями. Группа планирует дивиденды за 1К17 в размере 0,17 долл. на акцию, реестр закроется 16 июня.

Чистая прибыль Акрона сократилась на 88% до 1,6 млрд руб., в том числе, вследствие пятимиллиардного бумажного убытка. Выручка в рублях снизилась на 4% г/г (+22% в долларах), рублёвая EBITDA уменьшилась на 28% г/г, рентабельность составила 31% (-10 п.п. г/г). Чистый долг сократился на 1% в рублях (вырос на 6% в долларах), отношение чистого долга к EBITDA увеличилось до 1,9х с 1,7х.

Консолидированная чистая прибыль ВТБ за 4М17 выросла в 27 раз г/г до 35,3 млрд руб. Чистый процентный доход увеличился на 13,4% г/г на фоне восстановления чистой процентной маржи (4,1% за 4М17, +60 б.п. г/г). Чистый комиссионный доход вырос на 11,0% г/г. Чистые операционные доходы до резервов увеличились на 31,6% г/г.

Промсвязьбанк в 1К17 увеличил чистую прибыль по МСФО на 66,7% г/г до 0,5 млрд руб. Чистый процентный доход вырос на 9% г/г, чистая процентная маржа составила 2,7% (+30 б.п. г/г), чистый комиссионный доход увеличился на 23% на фоне роста объёмов транзакционного бизнеса. По итогам 2017 года компания планирует получить прибыль в размере 5-10 млрд руб. (против 2,1 млрд руб. за 2016 год).

В среду ГАЗПРОМ, РусАгро и Трансконтейнер отчитаются о финансовых результатах за 1К17, а Мечел опубликует операционные результаты за 1К17. По Еврозоне выйдет статистика безработицы и инфляции.

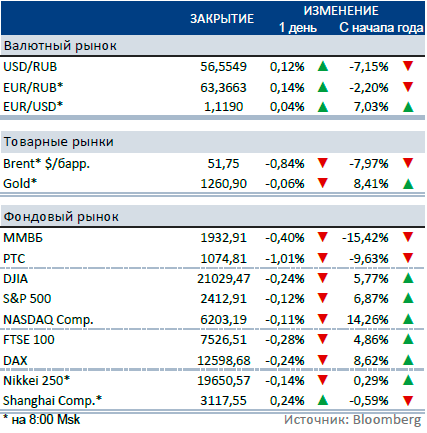

Рыночные индикаторы

Календарь корпоративных событий

| 31.05 | Норильский никель: | конференция BAML Global EM |

| Трансконтейнер: | финансовые результаты 1К17 | |

| РусАгро: | результаты МСФО 1К17 | |

| ГАЗПРОМ: | результаты МСФО 1К17 | |

| ГАЗПРОМ: | телеконференция по результатам 1К17 | |

| Мечел: | операционные результаты 1К17 | |

| 01.06 | Норильский никель: | конференция BAML Global EM |

| 02.06 | Норильский никель: | конференция BAML Global EM |

| ММК: | последний день торгуется с дивидендами 2016 | |

| Московская биржа: | оборот торгов (май) | |

| Mail.Ru: | ГОСА | |

| НЛМК: | ГОСА | |

| Транснефть: | финансовые результаты 1К17 |

Календарь ключевых макроэкономических событий

| Ср | 31.05 | ✔ | Еврозона: безработица, инфляция |

| ✔ | Китай: индекс деловой активности | ||

| Чт | 01.06 | ✔ | Петербургский международный экономический форум |

| ✔ | США: индекс деловой активности | ||

| ✔ | Еврозона: индекс деловой активности | ||

| ✔ | Россия: индекс деловой активности, инфляция | ||

| Пт | 02.06 | ✔ | Петербургский международный экономический форум |

| ✔ | Встреча министров обороны РФ, США, Азии и Европы (Сингапур) | ||

| ✔ | США: безработица, торговый баланс |