Обзор рынка Зарубежные рынки

Американские индексы закрылись в зелёной зоне четвёртую сессию подряд при поддержке сильной макростатистики (рост ВВП США в 2К17 составил 3%, превысив прогнозы). Среди лидеров роста были акции автотранспортных компаний на ожиданиях масштабных работ по устранению разрушений от урагана Харви. Европейские площадки подхватили общие позитивные настроения но фоне ослабления геополитических страхов, основные индексы завершили торги в плюсе. Японские акции выросли вслед за позитивной динамикой на американских площадках. Китайские индексы торговались в минусе. Центробанк Южной Кореи сохранил ставки на рекордно низких уровнях, что оказало давление на индекс KOSPI, вместе с последним твитом президента Д. Трампа, где он заявил, что «разговоры [с КНДР] - это не ответ!». Йена продолжает снижаться, второй защитный актив - золото - также начал сдавать позиции после роста на недавнем обострении геополитической напряжённости.

Нефть

Согласно отчёту Минэнерго США, запасы сырой нефти за прошедшую неделю упали на 5,4 млн барр., что в 2,8 раза сильнее прогнозов. Запасы бензина остались на уровне прошлой недели, в то время как запасы дистиллятов увеличились на 0,7 млн барр. Эти данные пока не отражают последствия урагана Харви (напомним, многие инвесторы опасаются, что из-за шторма и закрытия НПЗ запасы нефти вырастут). Тем временем, шторм продолжает атаковать побережье Мексиканского залива, под ударом вчера оказалась юго-западная Луизиана. Данные показывают, что ураган уже парализовал четверть нефтеперерабатывающих мощностей США. Цены на бензин вновь бьют рекорды, дорожая, котировки нефти продолжают снижаться.

Российский рынок

Российские рынок акций торговались в плюсе на фоне ослабления геополитических рисков и возвращения risk-on на глобальные рынки. ММВБ вырос на 1,0%, индекс РТС по итогам дня прибавил 1,6% на фоне укрепившегося рубля.

Лидерами дня стали ВТБ (+8,0%, на отчётности), НЛМК (+4,9%), Магнит (+3,9%), префы Сбербанка (+2,7%), а также акции ТрансКонтейнера (+2,7%).

Аутсайдерами оказались Полиметалл (-3,3%), Аэрофлот (-3,3%), ЛСР (-2,9%), QIWI (-1,8%) и ФосАгро (-1,6%), а также АФК Система (-1,4%).

Компании

Чистая прибыль Газпрома по МСФО за 1П17 уменьшилась на 35% г/г и составила 408,05 млрд руб. Выручка компании выросла на 4,8% г/г до 3,21 трлн руб., прибыль до налогообложения снизилась на 31% г/г до 536,74 млрд руб.

Скорректированная чистая прибыль Мегафон в 2К17 сократилась на 22,2% г/г до 5,63 млрд руб. Консолидированная выручка увеличилась на 13,9% г/г и составила 89,69 млрд руб. OIBDA выросла на 15,8% г/г до 34,24 млрд руб., рентабельность по OIBDA выросла на 70 п.п. г/г составила 38,2%.

АФК Система за 2К17 получила скорректированный чистый убыток по МСФО в размере 799 млн руб. против прибыли годом ранее. Выручка снизилась на 0,6% г/г до 167,4 млрд руб., не дотянув до прогноза. Скорректированная OIBIDA превысила прогноз и выросла на 8,1% г/г до 48,6 млрд руб. В ходе конференц-звонка компания сообщила, что дочерняя Segezha Group может быть готова к IPO в конце 2018 года. Заявленные ранее планы по IPO агрохолдинга Степь также остаются в силе, планируемый срок вывода компании на рынок – 2П18.

Прибыль Ленты по МСФО в 1П17 выросла на 3,8% г/г до 4,5 млрд руб. Выручка увеличилась на 16,7% г/г и составила 163,5 млрд руб. Скорректированная EBITDA выросла на 14,2% г/гм до 15,6 млрд руб., рентабельность по EBITDA снизилась на 20 п.п. г/г до 9,6%.

ВТБ за 7М17 нарастил чистую прибыль по МСФО в 4 раза г/г до 67,7 млрд руб. Чистые процентные доходы увеличились на 10,1% г/г и составили 266,9 млрд руб., на фоне восстановления чистой процентной маржи, составившей 4,1% за 7 месяцев (+40 п.п. г/г). Чистые комиссионные доходы выросли на 16,2% г/г до 50,9 млрд руб.

Чистый убыток ЮТэйр по МСФО за 1П17 года вырос в 5,4 раза г/г до 3,7 млрд руб. Выручка снизилась на 5% г/г и составила 32,1 млрд руб. Авиакомпания за 7М17 увеличила перевозку пассажиров на 13,2% г/г до 4,04 млн человек (+11,2% на внутренних и +24,7% на международных направлениях). Пассажирооборот увеличился на 13,3% г/г, коэффициент занятости кресел – на 3,8 п.п. до 73,6%.

VEON сообщил о продаже компании Deodar, владеющей вышками сотовой связи в Пакистане, за 940 млн долл. Закрытие сделки ожидается до конца 2017 года.

ПИК в конце июня продал пакет собственных GDR, соответствующий 7,6% доли в компании, банку ВТБ за 15 млрд руб.

Газпром прогнозирует в 2017 г добычу более 460 млрд куб. м, при плане 430,4 млрд куб. м. На текущий момент добыча превышает план более чем на 21 млрд куб. м. Также, компания утвердила новый реестр непрофильных активов, в который внесены активы на 18,5 млрд рублей.

АЛРОСА отчиталась о результатах МСФО за 1П17 и 2К17. Чистая прибыль компании за полугодие сократилась на 46% г/г и составила 48,9 млрд. (2К17: +6% кв/кв и составила 25,2 млрд руб.) Выручка компании снизилась на 17% г/г до 155,6 млрд руб. (2К17: -17% кв/кв до 70,7 млрд руб.), показатель EBITDA уменьшился на 35% г/г до 72,8 млрд руб. (2К17: +7% кв/кв до 37,7 млрд руб.). Квартальные показатели превысили консенсус-прогнозы.

В четверг Магнит проведёт ВОСА. Из макростатистики ожидаются данные по безработице в США и Еврозоне, а также данные промышленного производства в Японии и Южной Корее. По Китаю выйдет индекс деловой активности, по Канаде статистика ВВП.

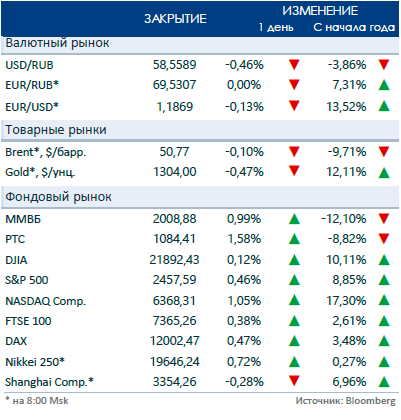

Рыночные индикаторы

Календарь корпоративных событий

| 31.08 | Магнит: | ВОСА |

| 01.09 | Банк Зенит: | финансовые результаты 2к17 |

Календарь ключевых макроэкономических событий

| Чт | 31 августа | ✔ США: безработица |

| Пт | 1 сентября | ✔ Ребалансировка индекса MSCI ✔ США: рынок труда ✔ Еврозона: индекс деловой активности ✔ Россия: индекс деловой активности ✔ Япония: индекс деловой активности ✔ Южная Корея: ВВП, инфляция, индекс деловой активности ✔ Бразилия: ВВП, индекс деловой активности |