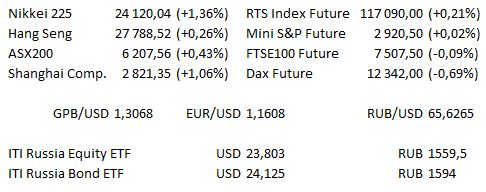

Рыночные индикаторы

Представленные выше ценовые уровни взяты на момент отправки статьи в публикацию.

Предстоящий день

| 10:00 | Великобритания | Индекс цен на жильё Nationwide (оценка 0,2% м/м / 1,9% г/г против предыдущего −0,5% / 2,0%) |

| 10:00 | Швейцария | Индекс ведущих экономических показателей Швейцарии от KOF (оценка 101,1 против предыдущего 100,3) |

| 10:55 | Германия | Уровень безработицы в Германии (оценка −9 тыс. / 5,2% против предыдущего −8 тыс. / 5,2%) |

| 11:30 | Великобритания | Бизнес-инвестиции (оценка 0,5% к/к / 0,8% г/г против предыдущего 0,5% / 0,8%) |

| 11:30 | Великобритания | Баланс счёта текущих операций (оценкаt −19,4 млрд фунтов стерлингов против предыдущего −17,7 млрд фунтов стерлингов) |

| 11:30 | Великобритания | ВВП (оценка 0,4% к/к / 1,3% г/г против предыдущего 0,4% / 1,3%) |

| 11:35 | США | Выступление заместителя главы Норвежского банка Джона Николаисена в Лиллехаммере |

| 12:00 | ЕС | Индекс потребительских цен (ИПЦ) Еврозона (оценка 2,1% г/г против предыдущего 2,0%) |

| 15:30 | США | Базовый ценовой индекс расходов на личное потребление (оценка 0,1% м/м / 2,0% г/г против предыдущего 0,2% / 2,0%) |

| 15:30 | США | Выступление президента ФРС Ричмонда Томаса Баркина в Шарлотте |

| 15:30 | США | Дефлятор PCE (оценка 0,2% м/м против предыдущего 0,1%) |

| 15:30 | США | Доходы физических лиц (оценка 0,4% м/м против предыдущего 0,3%) |

| 15:30 | США | Расходы физических лиц (оценка 0,3% м/м против предыдущего 0,4%) |

| 15:35 | ЕС | Выступление члена правления ЕЦБ Питера Праэта во Франкфурте |

| 16:20 | Великобритания | Выступление заместителя главы Банка Англии Дэвида Рамсдена в Лондоне |

| 16:45 | США | Индекс деловой активности (PMI) в Чикаго (оценка 62,3 против предыдущего 63,6) |

| 17:00 | США | Индекс настроения потребителей от Мичиганского университета (оценка 100,5 против предыдущего 100,8) |

| 20:00 | США | Число буровых установок от Baker Hughes (оценка 1051 против предыдущего 1053) |

| 23:45 | США | Выступление президента ФРС Нью-Йорка Джона Уильямса в Нью-Йорке |

Крупные компании Европы отчёты не представят, в то время как в США ожидается отчёт Vail Resorts.

Основные новости.

SEC подала иск против Илона Маска по обвинению в мошенничестве с ценными бумагами.

Питер Гамбро вернулся в Петропавловск.

Китайские компании присматриваются к турецким активам.

Прошедший день...

Акции

Вчера индексы выросли на Уолл-стрит, чему способствовал рост акций Apple, Alphabet и Facebook, а также уверенность Федеральной резервной системы США в сильной экономике после того, как она повысила ставки в третий раз в этом году. Восемь из одиннадцати секторов S&P выросли, сектор услуг связи (недавно переименованный и восстановленный) прибавил 0,8%. Alphabet и Facebook показали рост на 1,2% и 1,13% соответственно, что подтолкнуло S&P 500. Apple отскочил на 2,05% после того, как JP Morgan инициировал покрытие с рекомендацией «выше рынка». ФРС, повысив ставки в среду, оставил без изменений прогноз кредитно-денежной политики, что немного повысило уверенность инвесторов после падения цен в среду. Положительную реакцию вызвали данные, показавшие, что экономический рост в США ускорился во втором квартале, демонстрируя самый быстрый темп за последние четыре года. Dow закрылся на 54,65 пункта выше, на отметке 26439,93, S&P 500 завершил сессию на 8,03 пункта выше, на отметке 2914,0, Nasdaq100 завершил день ростом на 66,486 пункта, на отметке 7629,57.

Уверенная заключительная сессия квартала для основных индексов Азиатско-Тихоокеанского региона. — Nikkei 225 пробил уровень максимумов, наблюдавшийся в 1991 г., чему способствовал свежий максимум USD / JPY с начала года и положительные результаты на Уолл-стрит. — Китайские акции также раллировали в преддверии недельного перерыва торгов на материке, CSI 300 добавил более 1,0% на утренних торгах, в связи с потенциалом для целевых сокращений нормы обязательных резервов после каникул, чтобы поддержать акции. — Hang Seng прибавил 0,6%, так как сектор энергетики и потребительский сектор лидировали. — ASX 200 добавил 0,5%, поскольку все основные сектора сместились выше, среди лидеров были сектора материалов и энергетики. Финансовый сектор ожидает публикации промежуточного отчёта королевской комиссии позже сегодня. — Фьючерсы на американские индексы зарегистрировали скромный рост.

Гособлигации США.

US Treasurys оказались под некоторым скромным давлением на недавних Азиатско-Тихоокеанских торгах, однако откатились от минимумов, придерживаясь узкого боковика в 3 пункта после нового максимума USD / JPY с начала года и сильной утренней сессии, оказавших дополнительное давление на Nikkei 225. — Возникли предположения, что пенсионная ребалансировка должна поддерживать торговое пространство в конце квартала. — Фьючерсы на Eurodollar показали низкие объёмы в течение сессии, последние торги в диапазоне от нулевой динамики до увеличения в пределах 1,0 пункта.

Нефть.

Сырая нефть придерживалась узкого боковика в вечернюю сессию, WTI & Brent торговались на / вблизи уровней закрытых сделок. — Согласно сообщениям четверга, Саудовская Аравия планирует увеличить поставки нефти примерно на 200 — 300 тыс. барр. в день в течение следующих двух месяцев, чтобы компенсировать более низкий уровень добычи в Иране.

Золото.

Золото удерживается на более низких уровнях на торгах в Азиатско-Тихоокеанском регионе после прорыва в четверг последнего узкого боковика, поскольку жёлтый металл падает 6-й месяц подряд после последнего повышения FOMC процентной ставки (что представляет собой самый длинный отрезок последовательных ежемесячных потерь с 1997 г.), более сильный USD добавил дополнительное давление.

Валюта.

Спокойное окончание квартала для торгов в Азиатско-Тихоокеанском регионе после того, как DXY в четверг впервые с декабря 2017 г. удалось закрыться выше 100-дневной средней. — Пары JPY продолжили торговаться выше, так как Nikkei 225 добился сильного роста. USD / JPY удалось достичь нового максимума с начала года (Y113.63), следующий уровень сопротивления представляет максимум 12 декабря 2017 г. (Y113.75). — В последний торговый день значительные результаты демонстрируют AUD и NZD (AUD / USD на отметке и NZD / USD на отметке 0,6600 долл.). У валютной пары NZD / USD истекает срок действия опциона около отметки NZ$1,3 млрд и NZ$0.6600 в пятницу в 10 утра по Нью-Йорку. — Глава Банка Канады Стивен Полоз не смог добавить ничего нового, он подтвердил позицию Банка в зависимости от данных и необходимость продолжения постепенного повышения ставок. Полоз объяснил недавний всплеск инфляции временными факторами, хотя он подчеркивал инфляционные риски, связанные с беспокойствами по вопросу NAFTA. CAD была маржинальным лидером среди ведущих валют. — EUR оказался под скромным давлением в четверг вечером после того, как проект бюджета Италии показал дефицит бюджета в 2,4% от ВВП , поставив под сомнение авторитет министра экономики Джованни Триа, поскольку давление структурного дефицита продолжает наносить ущерб Италии.

* Содержащиеся в данном тексте отсылки к ценам и их изменениям, в том числе содержащие фразы «на текущий момент», «в данный момент» и др., подразумевают состояние и изменение цен на момент публикации оригинальной статьи, написанной сотрудниками торгового отдела ITI Capital London (на английском языке) около 10:00 Мск.

Контакты:

Для получения дальнейшей информации и обновлений: торговый отдел ITI Capital London.

Для информации по ITI ETF: Элио Манка.

Для институционального трейдинга: Стив Фаррелл.

Для получения справок по сделкам: Грэм Коттис или торговый отдел ITI Capital London.