Обзор рынка

Зарубежные рынки

К новостям о планах Apple производить собственные экраны добавились сообщения о взломе данных Facebook. На этом фоне технологические акции упали на большинстве глобальных площадок, утянув за собой многие зарубежные индексы.

Нефть

Рост нефти приостановился на фоне данных о добыче в США: сланцевики увеличили количество действующих буровых установок в седьмой раз за последние восемь недель.

Российский рынок

В пятницу Минфин разместил два выпуска суверенных еврооблигаций: с погашением в 2029 году и в 2047 году. Британские институциональные инвесторы выкупили 49% доразмещения выпуска "Россия-2047" и 22% выпуска "Россия-2029". Таким образом, несмотря на эскалацию геополитической напряжённости, пятничное размещение показало, что российский долг пользуется хорошим спросом со стороны зарубежных инвесторов. Несмотря на выросшую нефть, расти российскому рынку не даёт геополитика. В понедельник дополнительное давление оказала также негативная динамика на внешних площадках. Индекс МосБиржи снизился на -0,56%, РТС потерял -1,04%.

Лидерами роста стали ДВМП (+6,4%), НМТП (+2,5%), Энел Россия (-2,5%), АФК Система (-1,8%) и Мегафон (-1,7%).

Продавали бумаги Ленты (-3,2%), НЛМК (-3,1%), Мечела (ао -2,9%), X5 (-2,5%) и Северстали (-2,5%).

Новости

Роснефть сообщила о росте финансовых показателей по МСФО за 2017 г.: выручка достигла 6 трлн руб. (+20,6% г/г), EBITDA – 1,4 трлн руб. (+9,8% г/г), чистая прибыль – 222 млрд руб. (+27,6% г/г). Свободный денежный поток сократился на 44% до 245 млрд руб. на фоне роста капитальных затрат до 922 млрд руб. (30% г/г). Компания сообщила, что нацелена на сохранение уровня капзатрат в 2018 году на уровне 2017 года.

Выручка Башнефти по МСФО за 2017 год выросла на 13,7% до 668,087 млрд руб. Чистая прибыль увеличилась в 2,7 раза до 141,857 млрд руб. EBITDA за год составила 151,766 млрд руб. (+15,3%).

Выручка группы Мать и дитя (MDMG LI) увеличилась на 13% до 13,755 млрд руб. Основными факторами роста стало дальнейшее увеличение загрузки клинического госпиталя «Лапино», улучшение результатов существующих клиник, а также открытие клинического госпиталя в Новосибирске. EBITDA выросла на 13% г/г и составила 4,165 млрд руб. (ниже консенсус-прогноза). Рентабельность по EBITDA за отчётный период составила 30,3%, увеличившись на 0,2 п.п. г/г. Чистая прибыль выросла на 19% г/г до 2,704 млрд руб. Совет директоров группы рекомендовал выплатить дивиденды в размере 6 руб. на акцию.

Выручка МТС за 2017 г. выросла до 442,9 млрд руб. (+1,7% г/г), скорректированная OIBDA - до 179,8 млрд руб. (+6,2% г/г), что соответствует ранее объявленным компанией целевым показателям. Чистая прибыль достигла 56 млрд руб. (+8,1% г/г), но оказалась ниже консенсус-прогноза Блумберг на 5,9%. Компания прогнозирует CapEx в 2018-19 гг. на уровне 160 млрд руб. В 2018 году компания ожидает небольшой рост выручки и дивиденды на уровне 52 млрд руб. В ходе телеконференции МТС сообщила, что планирует начать в 2018 г. погашение акций, выкупленных у акционеров в ходе программы приобретения (3,46% уставного капитала). Компания сообщила, что в 2018 году акционеры могут получить 7,3 млрд руб. по buyback.

Совет директоров Русагро рекомендовал дивиденды за 2П17 в размере 1,45 долл. на акцию (0,29 долл. на ГДР). Реестр закроется 13 апреля, выплата ожидается до 20 апреля. Таким образом, общий дивиденд за 2017 год составит 71% от чистой прибыли по МСФО.

СМИ со ссылкой на представителя Транснефти сообщают, что Транснефть намерена завершить переговоры с группой Сумма о покупке доли в НМТП.

Криптовалюты

На рынке криптоактивов продолжение роста после сильной коррекции на выходных. Активность немного выросла (18 млрд). Биткоин стоит 8500, капитализация рынка 330 млрд, доминирование биткоина сохраняется на повышенном уровне (44%). На бирже Bittrex запустили пару Etherium / True USD. TUSD – альтернатива Tether USDT, владельцы которой несколько лет не дают аудированного заключения о реальном наличии долларов в банках под эмитированные USDT.

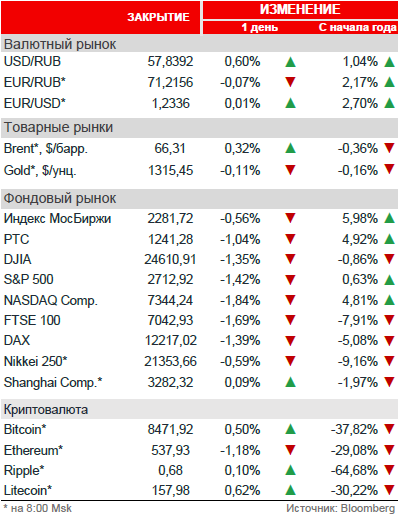

Рыночные индикаторы

Календарь корпоративных событий

| 20.03 | Полюс | день инвестора |

| 21.03 | ЛУКОЙЛ | результаты МСФО 2017 |

| Русгидро | результаты МСФО 2017 | |

| Ростелеком | результаты МСФО 2017 | |

| 22.03 | М.Видео | день инвестора |

| 23.03 | Магнит | результаты МСФО 2017 |

| ЛУКОЙЛ | день инвестора |

Календарь ключевых макроэкономических событий

| Пн | 19 марта | ✔ ЕС: торговый баланс |

| Ср | 21 марта | ✔ Япония: выходной |

| Чт | 22 марта | ✔ ЕС: текущий баланс, индекс деловой активности |

| Пт | 23 марта | ✔ США: продажи новых домов, заказы товаров длительного пользования, количество буровых установок |