Обзор рынка

Зарубежные рынки

Гособлигации США выросли, а индексы снизились на фоне заявления Д. Трампа о введении значительных пошлин на иностранные металлы. Институт управления поставками назвал решение «большой ошибкой», а Еврокомиссия пообещала твёрдо отреагировать на любые новые пошлины. Азиатские бенчмарки продолжили негативную динамику площадок США, на японские акции дополнительно давила сильная йена. Японская валюта подскочила на фоне комментариев главы Банка Японии Х. Куроды о времени возможного прекращения политики стимулирования.

Нефть

На нефтяном рынке сохраняется негатив на фоне роста запасов сырья в США до рекордных с начала года уровней. Дополнительное давление в четверг оказывал укрепившийся доллар.

Российский рынок

Российский рынок в первый день весны продолжил оставаться под давлением, послание Президента Федеральному собранию не предоставило сильных драйверов. Индекс МосБиржи во второй половине дня замедлил снижение и даже сумел закрыться в символическом плюсе (+0,05%), РТС потерял -0,88%.

Лидерами торгов стали Аэрофлот (+7,4% на фоне результатов), Магнит (+4,3% на фоне включения локальных акций в FTSE All-World вместо ДР), Газпром нефть (+3,8%), НОВАТЭК (+3,2%) и Московская биржа (+2,2%).

Продавали бумаги М.Видео (-2,6%), ГАЗПРОМа (-2,1%), Роснефти (-2,1%), ММК (-2,1%) и Яндекса (-1,4%).

Новости

Mail.ru сообщила о существенном росте финансовых показателей по итогам 2017 года: выручка по данным управленческого учёта достигла 57,5 млрд руб. (+34,4% г/г), EDITDA – 20,6 млрд руб. (+14,7% г/г), чистая прибыль – 14,2 млрд руб. (+22,6% г/г). При этом выручка по МСФО составила 51,7 млрд руб. (+29,3% г/г), а чистая прибыль сократилась в 5 раз до 2,3 млрд руб. Основные поправки при расчёте управленческой чистой прибыли связаны с различием в признании выручки и расходов по списанию части стоимости нематериальных активов, а в 2016 г. на прибыль по МСФО значительно повлиял доход от продажи HeadHunter (8,7 млрд руб.). В 2018 г. компания ожидает увеличения выручки на 23 – 28% (без учёта ESforce), а EDITDA останется на уровне 2017 г. (21 – 22 млрд руб.) в связи с дополнительными инвестициями в развитие маркетплейса Pandao (не менее 3 млрд руб.).

Аэрофлот опубликовал аудированные результаты за 2017 год по МСФО. Выручка увеличилась на 7,5% г/г до 532,934 млрд руб. Показатель EBITDAR сократился на 11,5% и составил 121,808 млрд руб., рентабельность EBITDAR снизилась на 4,8 п.п. до 22,9%. EBITDA снизилась на 28,2% и составила 56,015 млрд руб., рентабельность EBITDA уменьшилась на 5,2 п.п. до 10,5%. Чистая прибыль упала на 40,6% и составила 23,060 млрд руб. Несмотря на в целом негативную динамику финансовых показателей, цифры оказались выше прогнозов. В 2018 году Аэрофлот планирует увеличить флот на 31 самолёт вместо 44, а также ожидает рост выручки на более чем 10%.

EVRAZ в 2017 году получил чистую прибыль в размере 759 млн долл. против убытка в 188 млн долл. годом ранее. EBITDA выросла на 70,2% до 2,62 млрд долл., рентабельность по EBITDA увеличилась на 4,2 п.п. до 24,2%. Сводный денежный поток составил 1,32 млрд долл. (рост в два раза). Чистый долг сократился до 4,0 млрд долл. с 4,8 млрд долл. Финансовый директор ЕВРАЗа Н. Иванов заявил, что компания считает чистый долг в 3-4 млрд долл. комфортным. В 2018 году компания планирует капитальные затраты на уровне 600-700 млн долл. ЕВРАЗ планирует выплачивать дивиденды дважды в год в общем размере не менее 300 млн долл. в год. За 2017 год компания планирует выплатить дивиденды в размере 0,3 долл. на бумагу. Доходность может составить 4,9%. Реестр закроется 9 марта. ЕВРАЗ подписал соглашение о продаже Днепровского металлургического завода, сумма сделки составит 106 млн долл. Компания не планирует выплачивать спецдивиденды со сделки. Комментируя новость, ЕВРАЗ подчеркнул, что рынок РФ остаётся для компании приоритетным, и заявил, что не планирует продажу североамериканских активов.

Индексный провайдер FTSE по итогам ребалансировки включил в индекс FTSE All-World ГДР Полюса (PLZL LI) и исключил акции Акрона (AKRN RX), а также заменил ГДР Магнита и Мегафона на локальные акции.

Выручка ТМК за 4К17 выросла на 5% к/к и составила 1,203 млрд долл. (немного выше прогноза); выручка за 2017 год увеличилась на 32% г/г и составила 4,394 млн долл. Скорректированная EBITDA в 4К17 составила 160 млн долл. (также несколько лучше прогноза), снизившись на 5% к/к; скорректированная EBITDA за 2017 год увеличилась на 14% г/г и составила 605 млн долл. Рентабельность по скорректированной EBITDA составила 13% в 4К17 (-2 п.п. к/к) и 14% по итогам 2017 года (-2 п.п. г/г). Чистый долг на конец года составил 2,688 млрд долл., отношение чистого долга к EBITDA снизилось до 4,44x. В 2018 году компания ожидает маржу EBITDA на уровне 2017 года, при этом сам показатель EBITDA вырастет за счёт дальнейшего роста результатов Американского дивизиона.

Американская Exxon Mobil Corp. сообщила о выходе из совместного предприятия с Роснефтью из-за санкций. Официальный процесс выхода из СП начнётся в этом году. Комментируя ситуацию, Роснефть назвала решение Exxon ожидаемым и заявила, что будет самостоятельно работать над проектами, из которых выходит Exxon, и продолжит работу с Exxon по перспективным и не подпадающим под ограничения проектам, а также поддержит возвращение Exxon в проекты при появлении законодательной возможности.

Криптовалюты

Коррекция в криптовалютах, похоже, заканчивается. Начали расти объемы, биткоин растет на 5% до 11100, и его доминирование уже 41%.

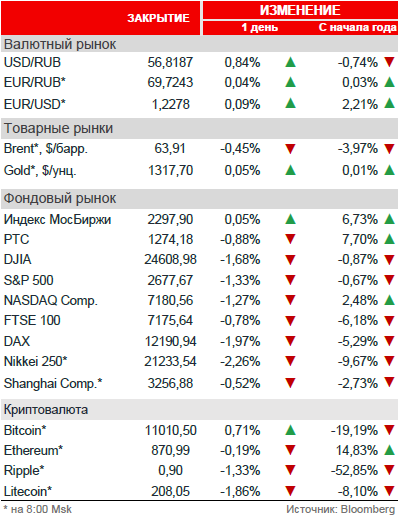

Рыночные индикаторы

Календарь корпоративных событий

| 02.03 | Московская биржа | результаты МСФО 2017 |

| ДИКСИ | результаты МСФО 2017 |

Календарь ключевых макроэкономических событий

| Пт | 2 марта | ✔ США: рынок труда, количество буровых установок |