Обратный выкуп акций является очень распространенным явлением в корпоративной практике. Данный процесс по сути ничем не отличается от выплаты дивидендов с точки зрения баланса компании, т. к. это еще один способ вернуть денежные средства акционерам. Однако если глубже проанализировать происходящие в последние 10 лет процессы, связанные с байбэками, все становится далеко не так однозначно.

Вот простая математическая задача для вас: если у компаний в индексе S&P 500 есть 289 млрд акций в обращении, и за 10 лет они выкупают из них 82 млрд, сколько акций останется в конце этого периода? Правильный ответ – 294 млрд, что на 5 млрд больше, чем до начала байбэков. Конечно же, это не тот ответ, который сразу пришел вам на ум. Но это реальные цифры за последнее десятилетие, и они указывают на тот факт, что инвесторы, которые долгое время считались главными бенефициарами выкупа, могут и не быть ими.

Теория и практика

Несмотря на то, что компании из индекса S&P 500 выкупили более 80 млрд акций, общее количество бумаг этих компаний, находящихся в обращении, почти не изменилось.

В последнее время было множество споров о стоимости байбэков, вызванных тем фактом, что компании, по-видимому, потратили на buyback значительную часть денег, которые они сэкономили от снижения налогов, произошедшего благодаря реформе Трампа. Объем выкупов, которые увеличивался в течение большей части прошлого десятилетия, в прошлом году подскочил примерно на 50% до почти $800 млрд у компаний из S&P 500, что стало новым годовым максимумом, по данным S&P Global Inc.

Многим это показалось не только плохим результатом снижения налогов, но и плохим вложением корпоративных прибылей в целом, и эта тенденция даже может привести к изменению регулирования в данной области. В прошлом месяце американские сенаторы-демократы предложили законопроект, ограничивающий возможности компаний в плане выкупа своих акции. Сенатор-республиканец Марко Рубио выступил со своим собственным предложением ограничить байбэки путем увеличения налогов на прирост капитала, нивелируя преимущество выкупа по сравнению с дивидендами, которые облагаются налогом как доход.

Независимо от оценок самих байбэков, вероятно, все согласны с тем, что обратный выкуп – это способ, с помощью которого компании возвращают деньги акционерам. Механизм данного процесса заключается в том, что обратный выкуп уменьшает количество акций в обращении и, следовательно, повышает размер будущей прибыли на акцию. Решающие продать акции выигрывают, получая немного более высокую цену, чем если бы байбэк не проводился. Инвесторы, удерживающие акции, которые участвуют в выкупе, ждут более высоких дивидендов и продолжения восходящей динамики котировок. Но этот базовый сценария может быть в корне неверным.

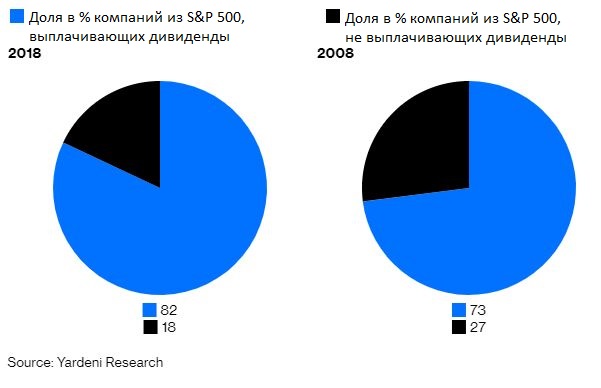

Несмотря на множество дискуссий о байбэках, доля входящих в S&P 500 компаний, выплачивающих дивиденды, за последние 10 лет выросла.

В начале марта известный биржевой стратег Эд Ярдени выпустил обвинительный материал о байбэках, заявив, что был неправ, когда поддерживал этот процесс. По словам Ярдени, почти все доходы от выкупа акций поступают топ-менеджерам. «Байбэки не предназначены для «возврата денег акционерам», как принято считать», – отметил он в своей регулярной рассылке.

По словам Ярдени, за последние 10 лет компании из S&P 500 потратили примерно $4,5 трлн на байбэки, однако, по его подсчетам, которые включают некоторые корректировки, количество акции этих компаний, находящихся в обращении, за тот же период снизилось всего на 2%. Чем объясняется столь небольшое изменение? Программами вознаграждения сотрудников компаний, проводящих обратные выкупы акций.

Куда делись эти акции?

Байбэки не вернули деньги акционерам и не повысили цены на акции. Все, что они сделали, – это выкупили акции, которые были выпущены для вознаграждения сотрудников. Это по сути позволило руководству компаний получить более высокие выплаты по опционным программам мотивации топ-менеджеров.

Согласно данным S&P Dow Jones Indices, входящие в S&P 500 компании в начале 2009 года имели в обращении 284 млрд акций и выкупили 81,5 млрд из них к концу прошлого года. Это означает, что количество акций в обращении должно было упасть почти на 29%. Вместо этого оно сократилось всего на 2%, по подсчетам Ярдени, или даже немного увеличилось, как показывают данные S&P.

Даже с учетом эмиссии акций и изменения их количества в результате корпоративных приобретений, примерно две трети того, что компании потратили на байбэки, похоже, пошло на вознаграждение топ-менеджеров через опционные программы. И это еще не все.

Истории о байбэках, как правило, заключаются в том, что у компаний есть объем прибыли, и они предпочитают использовать для поддержания свои акции с помощью обратного выкупа. Но еще в 2005 году Совет по финансовым стандартам бухгалтерского учета начал заставлять компании учитывать стоимость опционных расходов, даже если они не являются денежными затратами.

Это означает, что обратный выкуп на самом деле не финансирует акции. Корпоративные результаты уже включают затраты на опционные программы вознаграждения менеджмента. К тому моменту, когда большинство инвесторов захочет получить отдачу от байбэка, фактически эти деньги уже давно «потрачены». Обратные выкупы – всего лишь способ привести счета в порядок.

Без обратных выкупов акционеры фактически платили бы за вознаграждения топ-менеджеров дважды: один раз, когда они были израсходованы, и второй раз от появления этих акций на бирже, что вызывает разводнение акционерного капитала. При этом менеджмент получает опционы в любом случае. И действительно, рост объема байбэков за последние полтора десятилетия довольно тесно коррелирует с изменением учета опционов, произошедшим в 2005 году. Есть даже некоторые исследования, предполагающие эту причинно-следственную связь.

Так выгодны ли обратные выкупы акционерам или только менеджменту компании? На самом деле байбэки, как маркетинг или аренда, сродни любым другим расходам в бизнесе. Потраченный на эффективных менеджеров, выкуп акций пойдет на пользу и акционерам. Скорее всего, всплеск объема вознаграждений менеджмента привел к довольно расточительным байбэкам. Это также может свидетельствовать о том, что все мы тратим слишком много времени на симптом, а не на причину. Главной проблемой является размер опционных программ вознаграждения менеджмента, а выкупы акций сопровождают этот процесс.

По материалам bloomberg.com

БКС Брокер