Один из главных экспертов в области ICO Николай Евдокимов – эксклюзивно для InvestFuture .

Инвестирование в токены — перспективный и современный путь работы с финансами. Однако — и это естественно — токен не является абсолютно безопасным объектом. Для того, чтобы защитить себя и свои ресурсы, существуют сделки, которые позволяют производить и одновременно реализовывать и VC-инвестицию, и инвестицию посредством ICO — так называемые микс-сделки.

У меня есть личный успешный опыт работы в этом направлении: я начал реализовывать микс-сделки примерно год назад. Мне удалось наладить сотрудничество с немалым количеством фондов, которым я помогал выстроить стратегию по инвестированию в токены и структурировать сам фондовый продукт.

Мы предлагали стартапу следующие условия. При больших — от миллиона долларов — сделках на приобретение токенов всегда выделяется определенный дисконт, и стартапы на это с удовольствием идут. Для фондов это тоже достаточно выгодно. Но мы столкнулись с определенной проблемой: фонды не имели возможности производить покупку токенов, ведь токен является digital asset, то есть, цифровым активом. Фонд имеет акционеров, регламенты инвестиций, говорящие о том, что фонду разрешено приобретать только акции стартапа, но не разрешено покупать продукцию. А токен, поскольку он является utility, однозначно — продукция.

В поисках решения этой задачи мы пришли к следующей стратегии работы со стартапами и структурирования сделок. Стартап проводит некоторую оценку собственного бизнеса, согласно этой оценке покупаются акции, и на всю сумму покупки акций стартап бесплатно выделяет токены. То есть, сделка структурируется для фонда как покупка equity, иначе — покупка акций, а токены идут на ту же сумму в подарок, по сути — страхуя эту сделку. В рамках этих условий сделка закрывается не только законно, но и взаимовыгодно.

Эта стратегия выгодна как для стартапов, так и для фондов. Во-первых, продукт в виде equity позволяет фонду получать возможность структурировать сделку, во-вторых, дает возможность большего контроля над стартапом, и, в-третьих, никоим образом не ущемляет возможности фонда по быстрой ликвидности, по организации и реализации этой быстрой ликвидности. Стартап же, в свою очередь, закрывает большие сделки при помощи малого количества инвесторов. Абсолютный win-win.

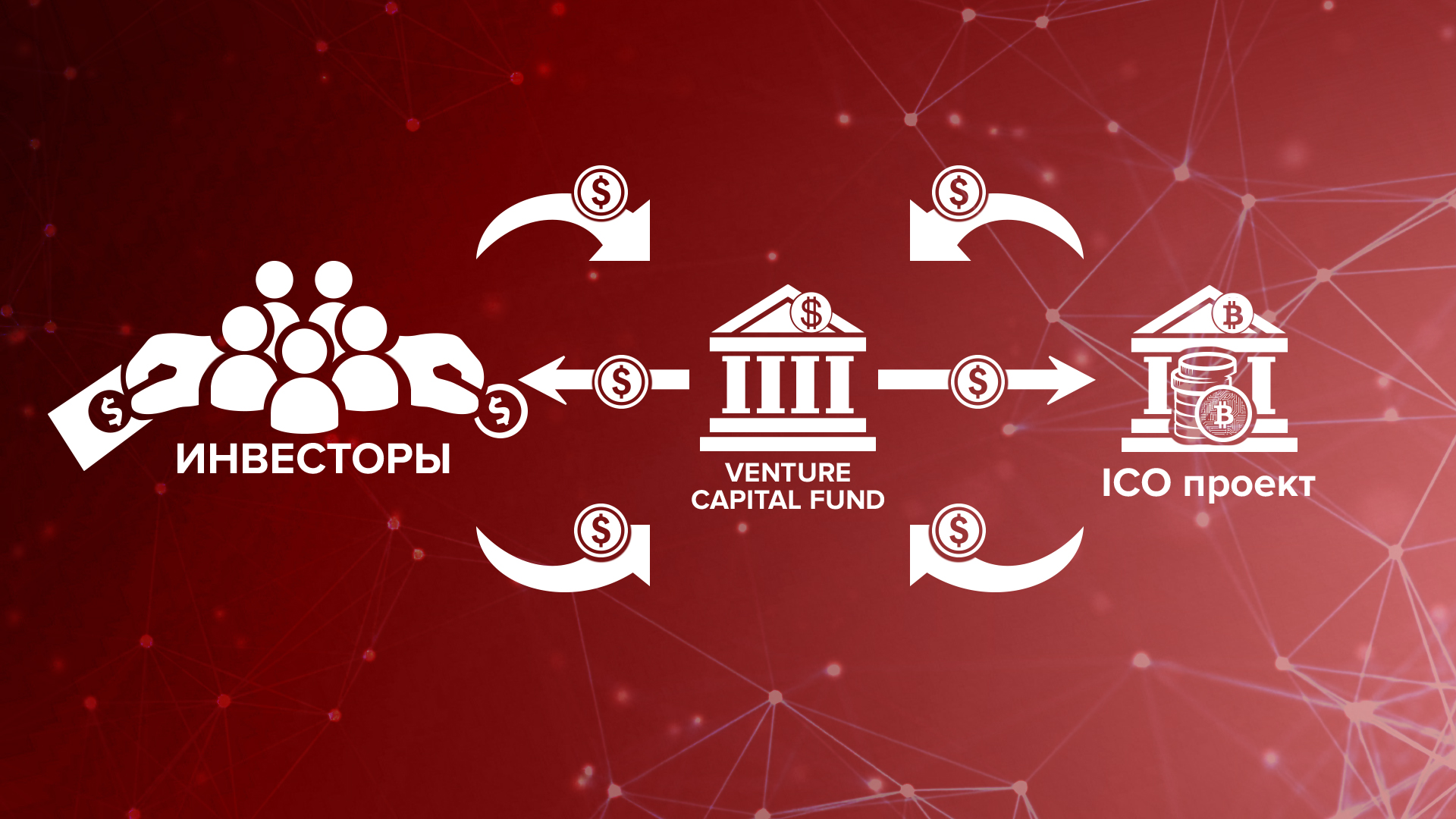

Мы прекрасно понимаем, что, когда структурируются подобного рода сделки, доступ к ним имеют далеко не все. Если вы придете к стартапу, имея небольшие средства для инвестиций и предложение структурировать миксованную сделку, где вам достанется малая доля акций— это вряд ли вызовет интерес. Именно поэтому появились фонды, которые работают на массовый рынок и привлекают большое количество физических лиц.

Зачастую схема подобной работы такова: фонд создает отдельное юридическое лицо, на баланс которого ставятся equity стартапа и токены стартапа. Далее фонд выпускает отдельные токены этого юрлица, которые обмениваются сразу на два типа токенов. И для инвесторов, которые не обладают возможностями вложить в стартап, скажем, условные миллионы долларов, фонд выступает как промежуточный механизм, предоставляющий возможность инвестировать гораздо меньшие, земные суммы — в зависимости от порога входа. Фонд организует две управляющие компании. Первая управляющая компания оперирует токен-активами, вторая — активами в виде equity. Фондам интересно находиться с обоих сторон этого пути: и со стороны токен экономики, и со стороны экономики equity, работать и в краткосрочной, и в долгосрочной перспективе.

Посмотрим в глаза реальности: например, 100% cash-flow стартапа не может идти на его экономику, ведь на какие-то средства нужно существовать и развиваться, платить зарплату команде и так далее. Если стартап реализует собственные токены и за счет этого выплачивает команде зарплату — это прекрасно. Но в определенных случаях на токен-экономику переносится 50% прибыли стартапа, остальные 50% распределяются в ФОТ, между отдельными акционерами стартапа. В ходе микс-сделки инвестор выступает сразу и в роли акционера, имея долю в equity, и в роли токенхолдера, находясь в одной лодке вместе со стартапом. То есть, доходность от того бизнеса, в который вложены средства, идет с двух сторон.

Инвестору, однако, следует обращать внимание на то, с помощью каких фондов он планирует вкладывать в проект. Зачастую стартап сообщает, какие фонды уже вошли в него во время ICO — эту информацию нужно проанализировать, потому что многие из подобных фондов являются фондами массовой работы с пользователями и имеют десятки тысяч вкладчиков. Это тоже своеобразная гарантия надежности и работающая технология сокращения рисков.