Предлагаем вашему вниманию текстовую версию еженедельного макроэкономического обзора от команды InvestFuture, вышедшего на официальном канале InvestFuture в Youtube 24 июля 2021 года.

Видео обзора доступно здесь.

Дорогие друзья! В эфире — макроэкономический обзор от команды InvestFuture. Как обычно, под конец недели мы подводим итоги торговой пятидневки и пытаемся немного заглянуть в будущее.

Поехали!

Вступление

Неделя началась с сюрпризов — причем, неприятных. В понедельник сообщения о новых вспышках коронавируса привели к сильным распродажам. Индексы прервали свое ралли и буквально рухнули вниз. Конечно, у многих не выдержали нервы. Рынок перешел в режим “риск-офф”, резко вырос спрос на гособлигации США, японскую иену, доллар и другие защитные активы (рис. 1).

1

1Но падение быстро выкупили. Как мы говорили в прошлом обзоре, сейчас на рынке слишком много денег, и это не дает ему уйти в затяжное падение. В поведении рынков в последнее время уже прослеживается некоторая цикличность: инвесторы периодически вспоминают о рисках, но вскоре интерес к покупкам снова берет верх.

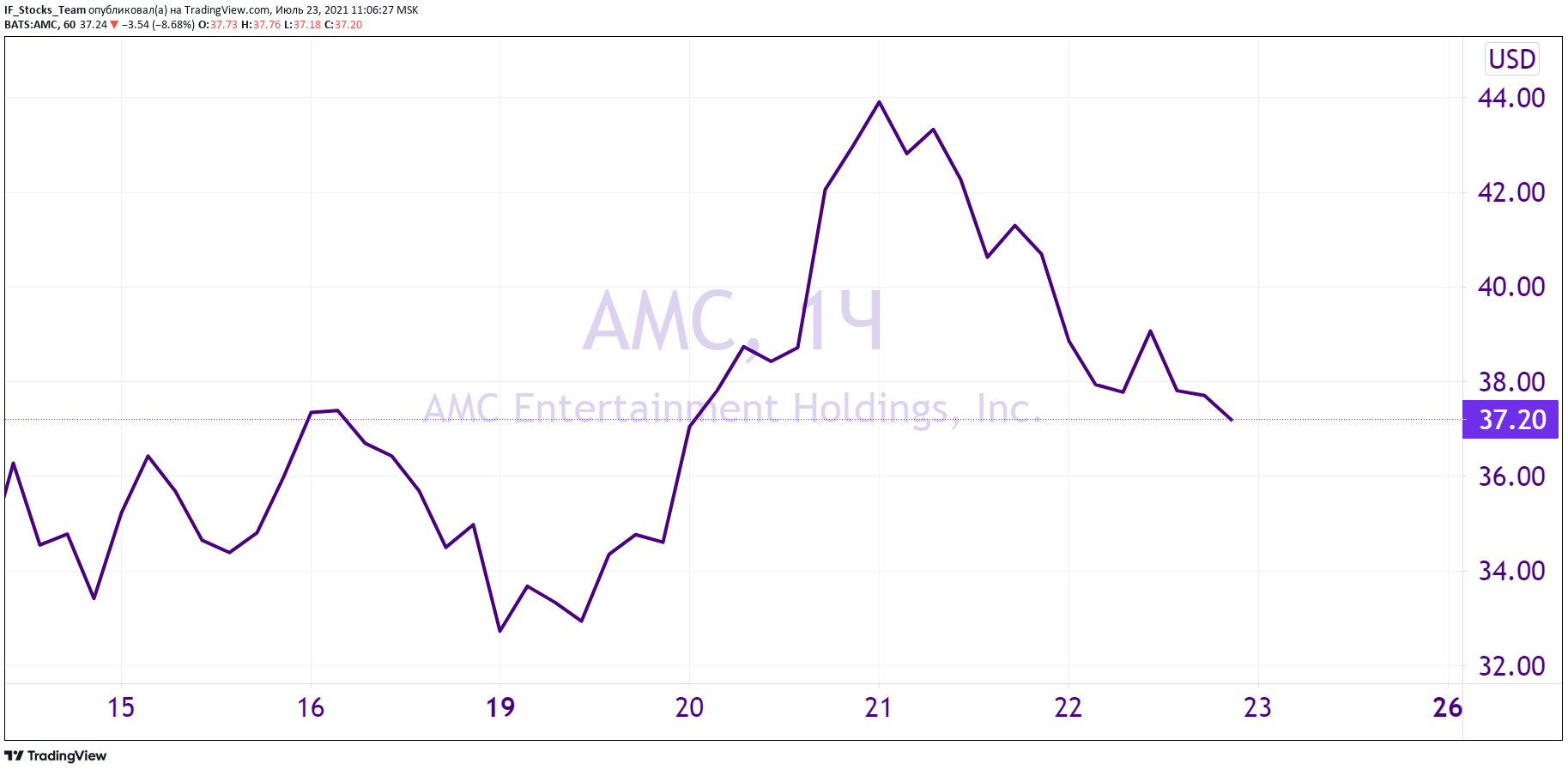

Также на неделе вновь оживились акции-мемы. Например, бумаги AMC за понедельник-вторник выросли на 35%, подогреваемые трейдерами Reddit. Похоже, многие забыли, как эти же акции падали на 50% от своих пиковых значений. На этой неделе история повторилась: мощный двухдневный рост завершился фиксации прибыли. Вот только вопрос, кто фиксировал прибыль. Трейдеры из Reddit? Я в этом совсем не уверена (рис. 2).

2

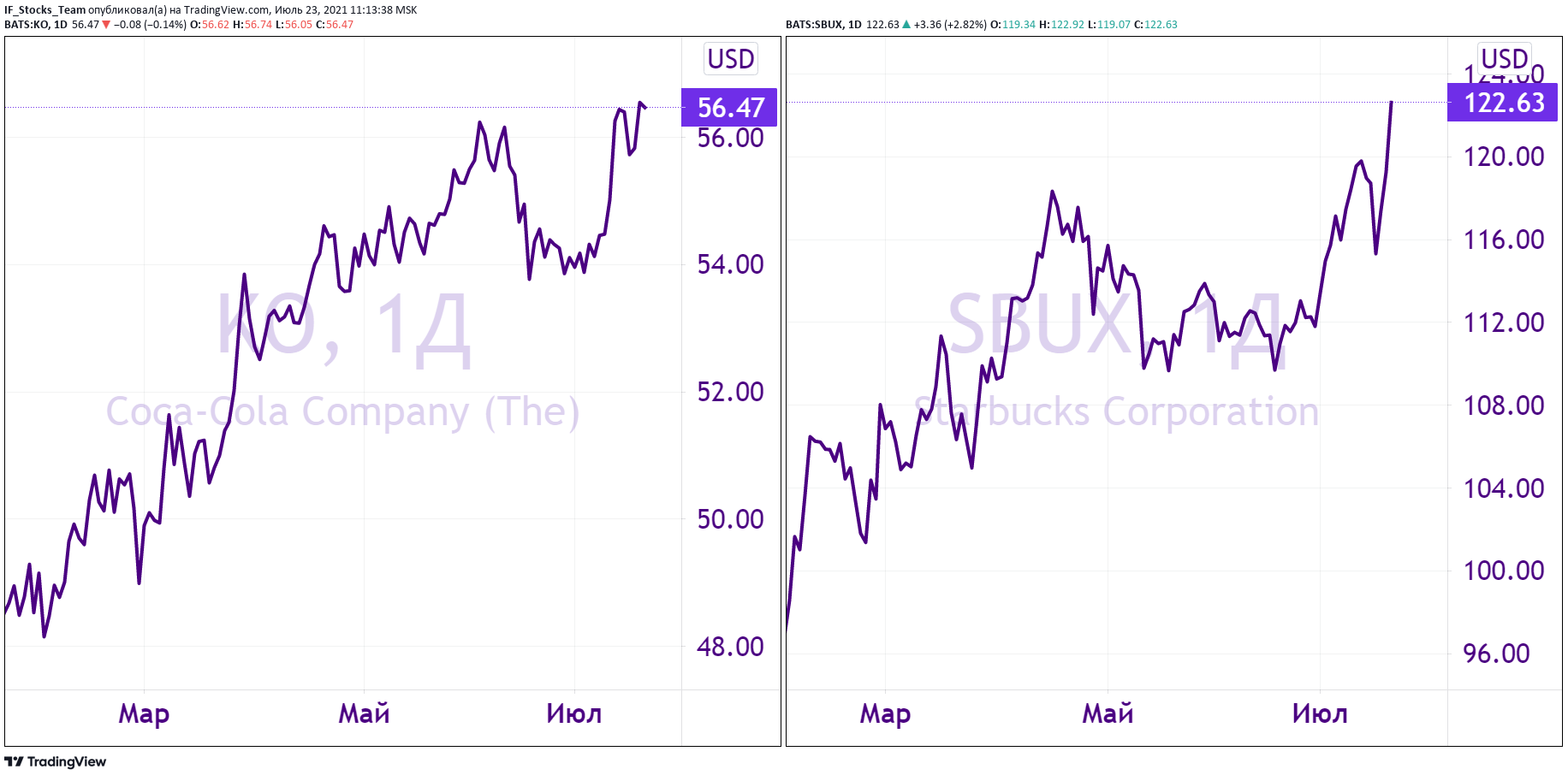

К сожалению, на фоне ажиотажа вокруг высокорискованных бумаг действительно стоящие акции нередко остаются в тени, и мы вспоминаем о них только при выходе отчетов. Например, Coca-Cola и Starbucks на следующий день после своих отчетов прибавили более 4%. Да, это не 35%, но зато такие акции даже в случае коррекции будут чувствовать себя сильнее рынка, в отличие от мемных бумаг (рис. 3).

3

Экономика

Заметно, что инвесторы сейчас активнее реагируют на новости и корпоративные отчеты, чем на макроданные. Так было и на этой неделе.

Напомню, из американской статистики, выходившей на этой пятидневке, мы узнали о росте недельных заявок на пособие по безработице. Данные по продажам жилья и заявкам на строительство тоже оказались хуже ожиданий — дают о себе знать высокие цены на недвижимость, которые, кажется, и не собираются падать. Но рынок встретил все эти макроотчеты с полным равнодушием.

Даже на решение ЕЦБ оставить рекордно низкие ставки и продолжить стимулирование рынки отреагировали довольно вяло. Похоже, инвесторы придерживаются простой логики: чем хуже статистика, тем дольше сохранятся стимулы. И их это вполне устраивает.

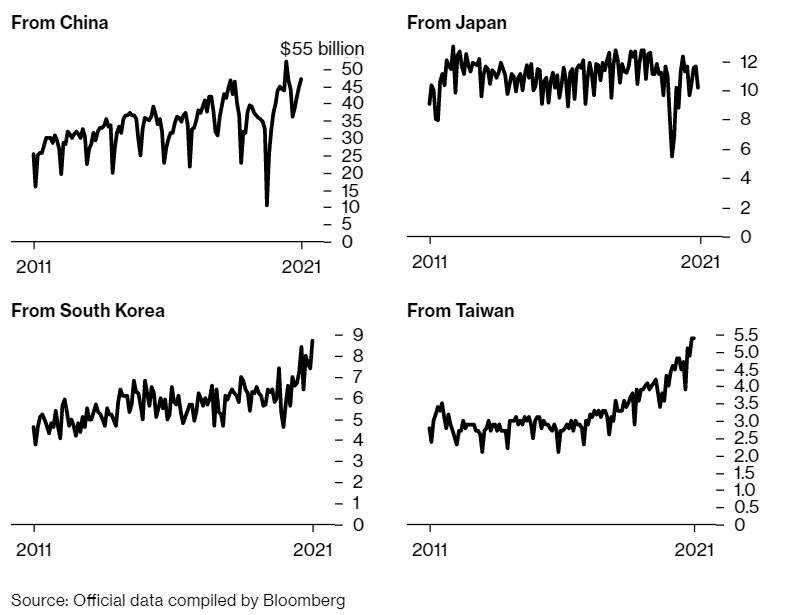

А между тем некоторые из статистических отчетов заслуживают очень пристального внимания. Так, мы узнали, что несмотря на все споры и ограничения торговля между США и Китаем выросла до рекордных за последние 10 лет уровней.

Кроме этого, в США стремительно вырос спрос на зарубежные товары. И, кстати, почти половина из общего объема грузов, поступающих в крупнейший в США порт Лос-Анджелеса, приходится на Китай и Гонконг. В мае в порту зафиксировали рекордные объемы поставок. Аналитики говорят, что компании начинают пополнять запасы в преддверии сезона рождественских покупок (рис. 4).

4

И как будто не было ни пандемии, ни торговых споров! Цепочки поставок восстанавливаются, а это означает, что один из факторов высокой инфляции постепенно сходит на нет. Может, действительно, второе полугодие будет спокойнее первого?

Американский рынок

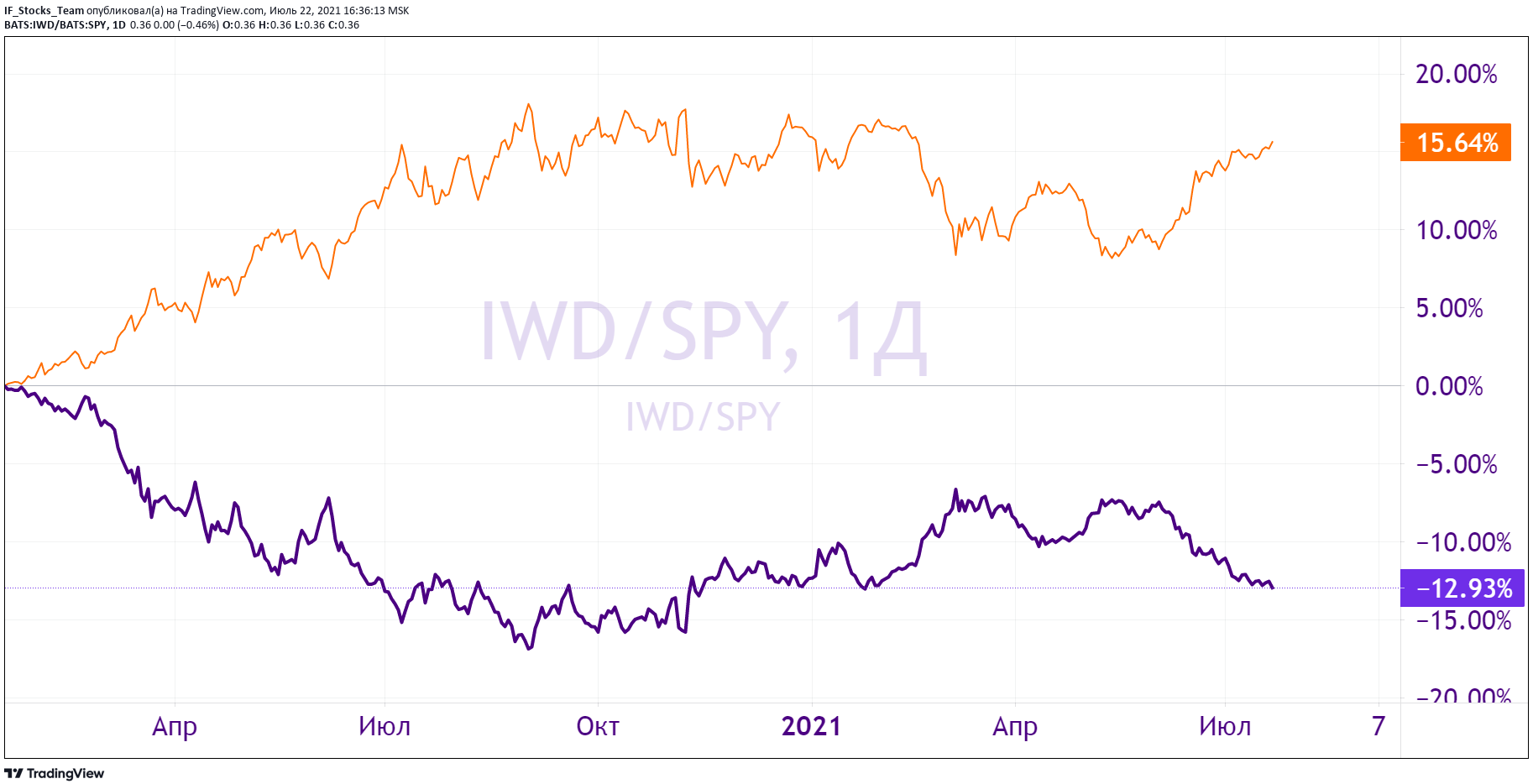

А тут и на американском рынке все больше аналитиков заговорили о том, что пора присматриваться к бумагам индустриального сектора и акциям стоимости. Мол, они сильнее всего пострадали от пандемии и теперь выглядят отстающими. В самом деле, “вес” высокотехнологичных акций роста в составе S&P 500 вырос с прошлого года на 15%, а доля акций стоимости, наоборот, снизилась (рис. 5).

5

Возможно, аналитики правы, и слушания по инфраструктурному плану в пятницу 30 июля действительно дадут толчок к росту акциям промышленных компаний.

Ну а пока мы не видим, чтобы инвесторы начали сбрасывать акции своих любимых Apple, Microsoft, Facebook, Google и Amazon. Все они торгуются на рекордных уровнях. Даже Facebook растет, не обращая внимания на заявления президента Байдена о том ,что в соцсети распространяется ложная информация о вакцинах (рис. 6).

6

Кстати, отчеты этих компаний выйдут на предстоящей неделе. Интересно, будут ли инвесторы фиксировать прибыль на отчетах, как это случилось с банковским сектором в самом начале этого сезона отчетности?

Китай

А теперь, раз уж мы обратили внимание на рост торговли между США и Китаем, давайте скажем несколько слов и о ситуации на фондовом рынке Поднебесной.

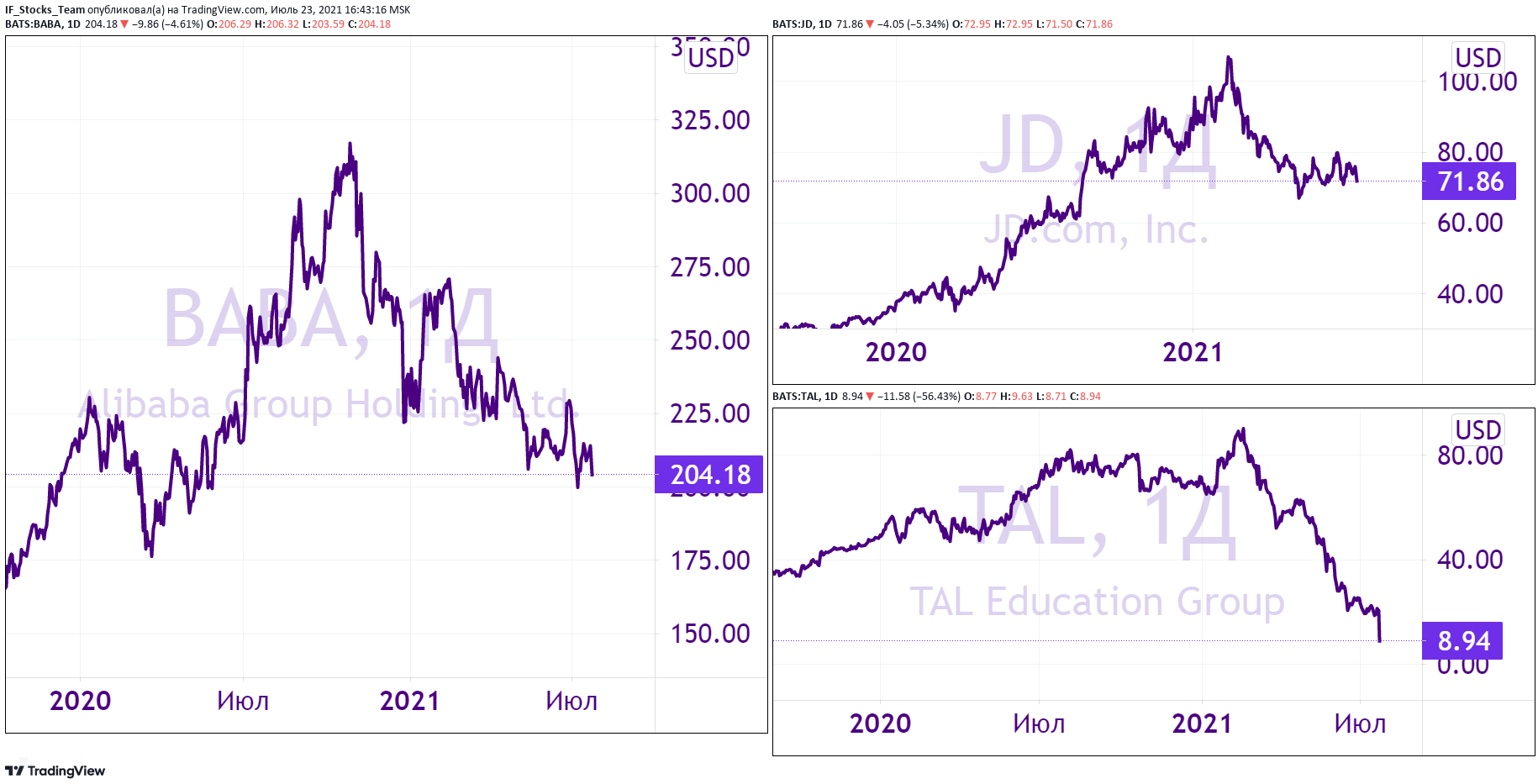

Власти страны продолжают давление на крупные технологические компании. На этой неделе антимонопольный регулятор заявил об огромных штрафах для DiDi — сервиса для онлайн-заказа такси, автобусов, каршеринга и доставки еды.

А в пятницу в Китае сообщили о том, что репетиторские компании могут быть преобразованы в некоммерческие организации. Акции компании TAL рухнули на этой новости сразу на 50%.Ранее в стране уже запретили частным образовательным компаниям публиковать рекламу в государственных СМИ и заявили о планах ужесточить требования в области частного образования (рис. 7).

7

Все эти меры китайского правительства пугают инвесторов. Мы видим, что большинство китайских акций сейчас находятся на очень интересных уровнях. Некоторые инвесторы даже видят в этом сознательное стремление властей уронить цены так, чтобы правительство или заинтересованные лица смогли войти в капитал нужных компаний.

Не знаю, правы они или нет и стоит ли покупать сейчас TAL, но акции Alibaba и JD сейчас явно недооценены. Учитывая рост товарооборота между Китаем и США, их стоит держать в поле зрения, тем более что это компании, которые продают товары по всему миру.

Теперь у нас прямо по курсу товарные рынки. Начнем, как обычно, с металлов.

Товарные рынки

Металлы

На этой неделе стало известно, что Китай увеличил продажи меди, алюминия и цинка из своих госрезервов . Власти предупредили инвесторов, что у страны достаточно запасов для охлаждения рынка. После таких заявлений от промышленных металлов пока роста ждать не стоит.

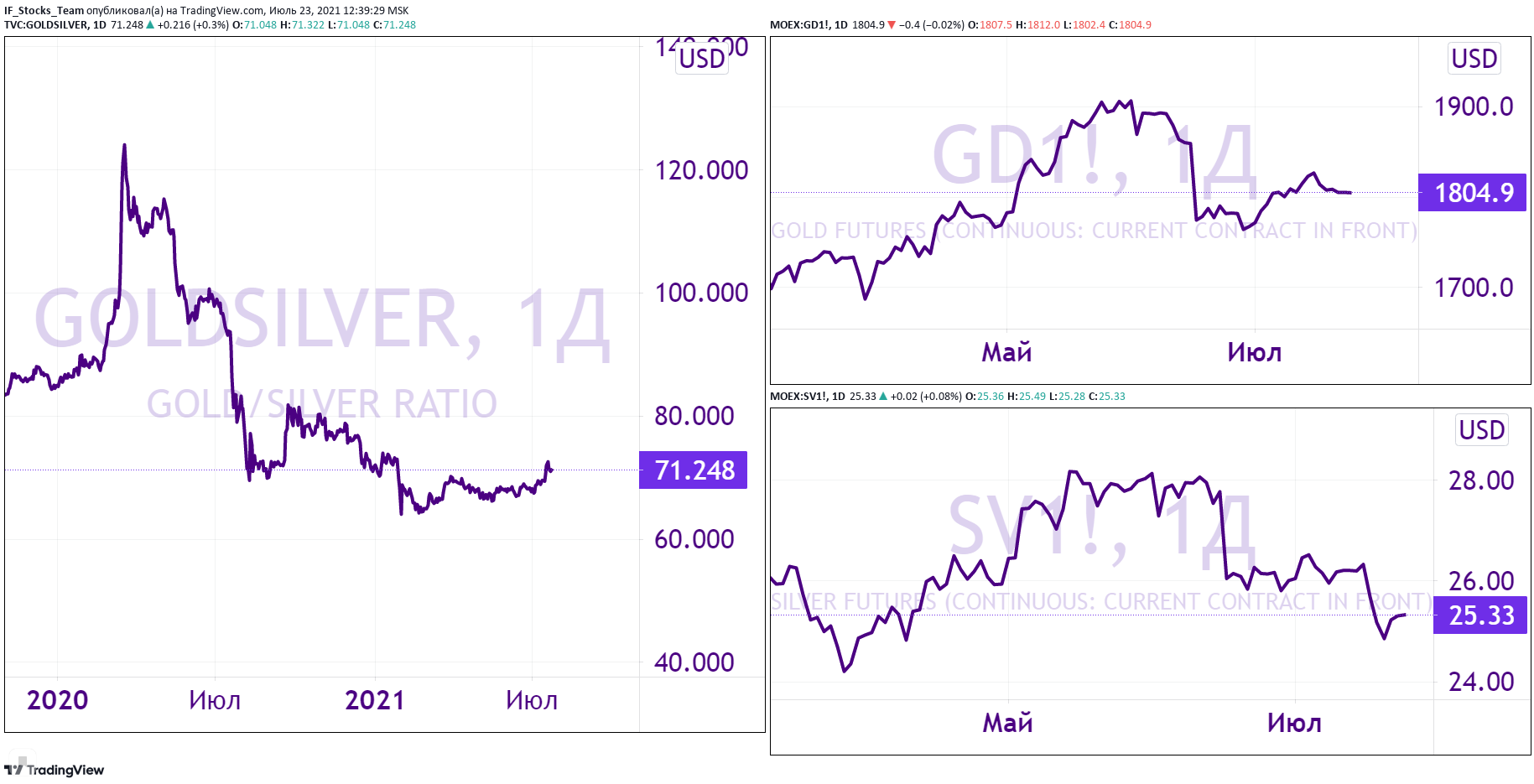

А вот на рынке драгметаллов, похоже, кое-что назревает. Дело в том, что такой показатель, как отношение цены золота к цене серебра сейчас находится на максимумах года. Это довольно четкий сигнал перепроданности белого металла, тем более что промышленный спрос на него остается довольно высоким. Скорее всего, долго такая недооценка не продлится и серебро может подрасти. На российском рынке от этого может выиграть Полиметалл, который, в том числе, занимается и добычей серебра. На наш взгляд, эта акция может быть сильнее рынка (рис. 8).

8

Нефть

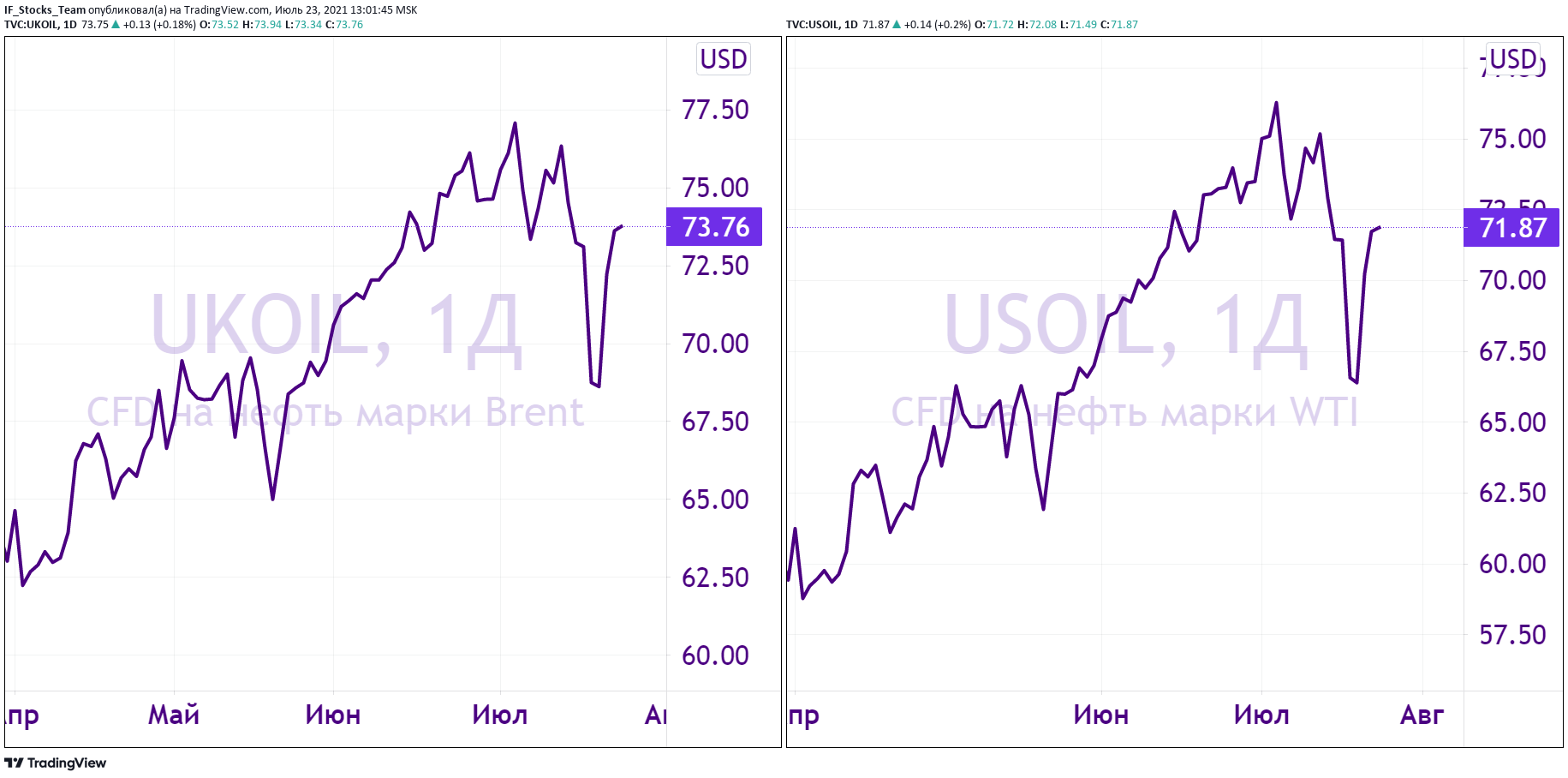

И о нефти, куда же без нее. В воскресенье страны группы ОПЕК+ все-таки договорились придерживаться ранее одобренного плана. Таким образом, ОПЕК+, начиная с августа, будет ежемесячно увеличивать добычу на 400 тыс. баррелей в сутки.

Этого скромного наращивания добычи недостаточно, чтобы до конца этого года перекрыть образовавшийся на рынке дефицит нефти. Поэтому то, что случилось с нефтью в понедельник, не было результатом продления сделки ОПЕК+. Нефтяные котировки рухнули по другой причине — из-за опасений распространения дельта-штамма COVID-19, но потом все равно восстановились к уровням понедельника (рис. 9).

9

Еще одна опасность для котировок нефти — рост добычи в Соединенных Штатах, которые не входят в ОПЕК+ и потому не связаны никакими добровольными ограничениями. Нефтегазовые компании США в июле уже увеличили добычу нефти на те же 400 тыс. баррелей в сутки. Запасы нефти в США растут вторую неделю подряд, а это значит, что продолжение сильного роста нефти мало вероятно. Мы предполагаем, что котировки останутся в широком диапазоне цен $68-78 за баррель сорта Brent.

Российский рынок

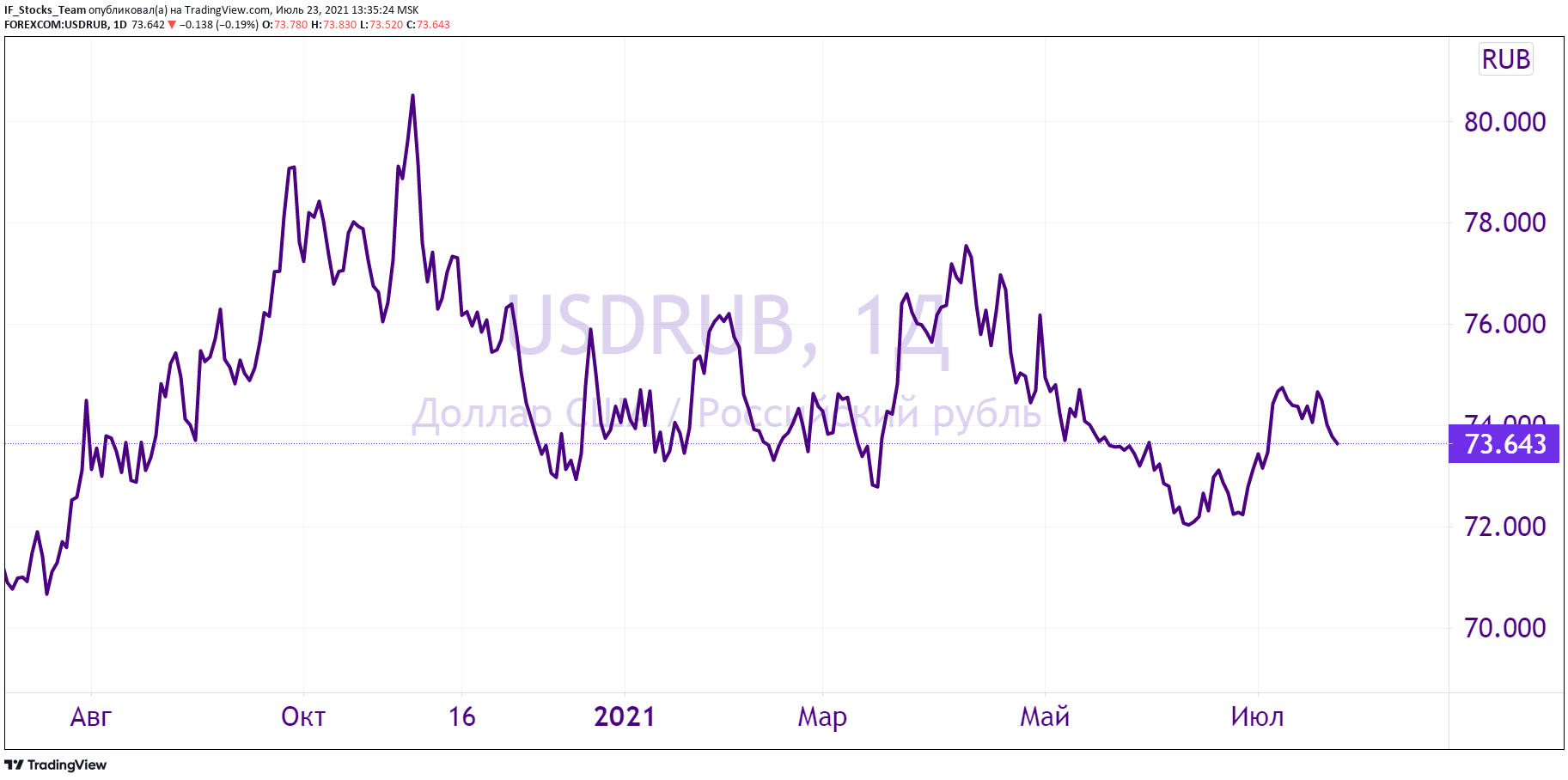

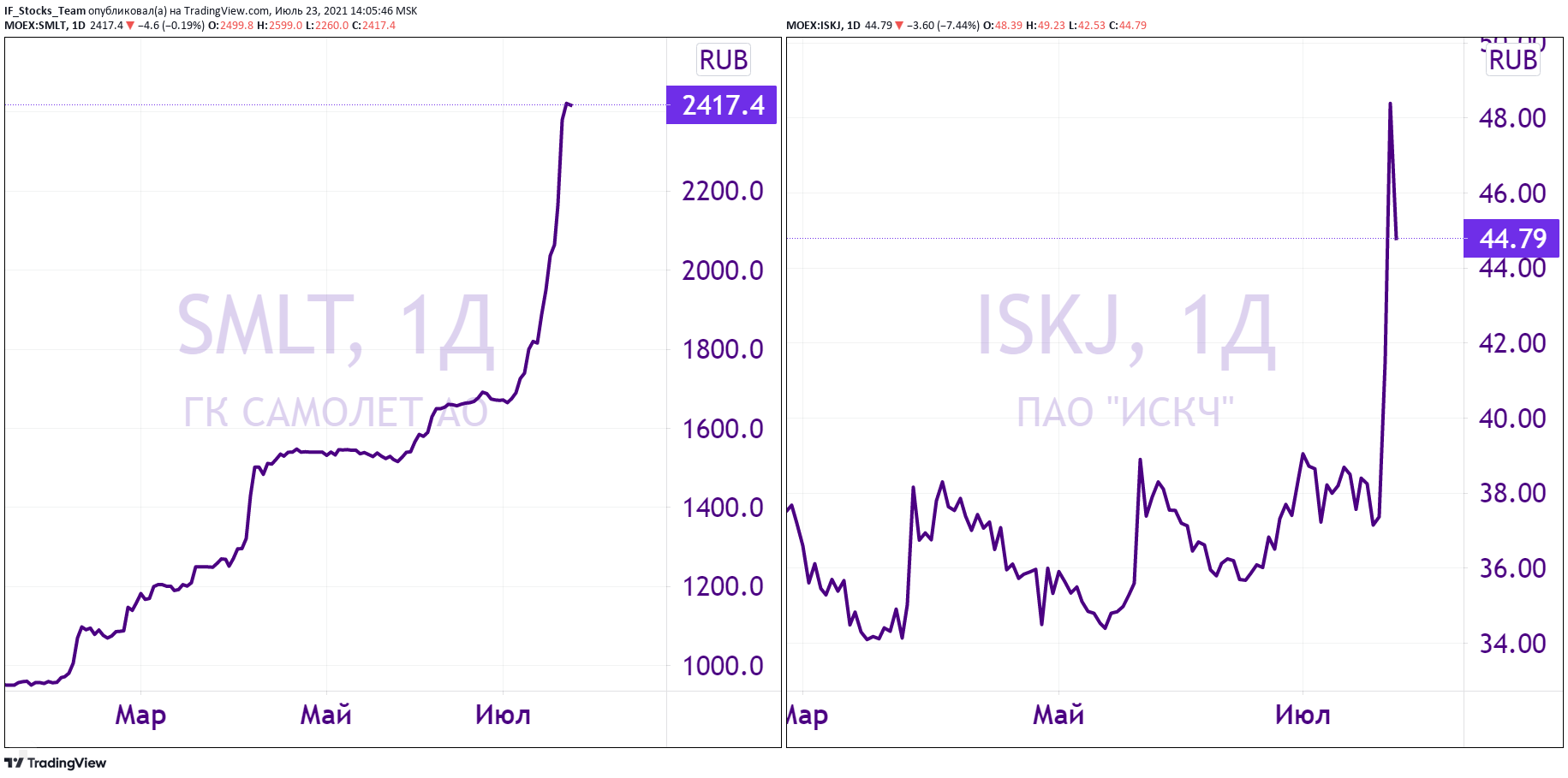

И, наконец, о российском рынке. Прошло заседание Центробанка, на котором ставку подняли сразу на 100 б.п. — до 6,50% годовых. Выходит, мы немного промахнулись с прогнозом о поднятии ставки лишь до 6,25%! Банк России оказался агрессивнее, чем мы предполагали.

Но, обратите внимание, после решения ЦБ рубль не бросился укрепляться, а остался в диапазоне 72-77 за доллар, как мы и прогнозировали (рис. 10).

10

На пресс-конференции по итогам заседания нам заявили, что Банк России перешел к жесткому таргетированию инфляции, и в следующем году она снизится до 4-4,5%. Также ЦБ РФ сообщил, что во втором квартале экономика страны уже достигла доковидных уровней.

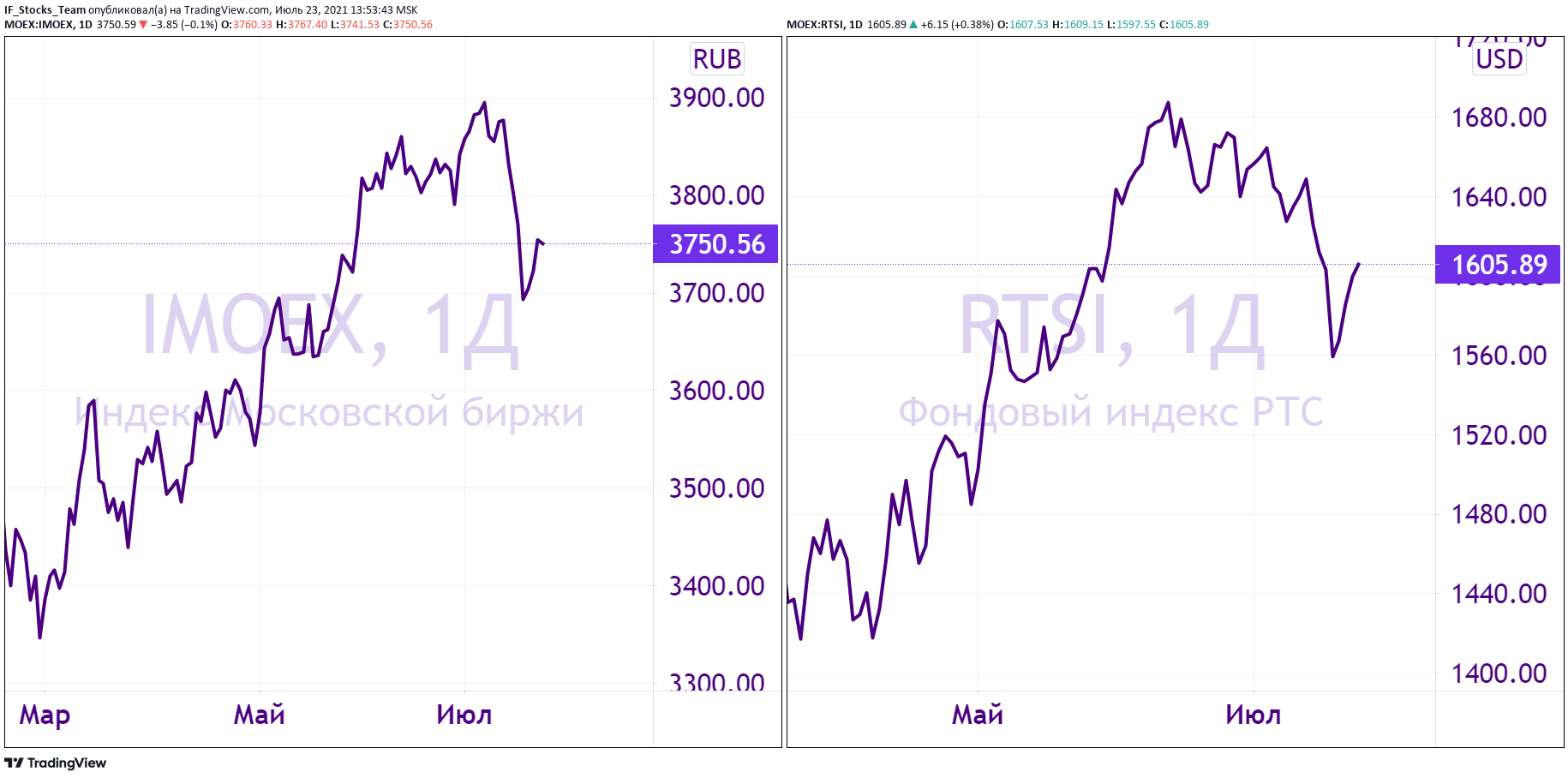

Повышение ставки затрудняет для индекса Мосбиржи задачу очередного обновления исторических максимумов (рис. 11).

11

Но некоторые российские бумаги на позитивных отчетах, прогнозах и новостях все-таки показывают неплохие движения.

Так, акции ГК Самолет просто взорвали рынок после своего сильного отчета, а акции “Института стволовых клеток человека” выросли за 2 дня более чем на 20% на новости о завершении разработки вакцины от коронавируса.

Впрочем, это акции второго эшелона, не входящие в индекс Мосбиржи, так что сильные движения в них не должны удивлять. Если брать такие бумаги на долгосрок, то лучше дождаться консолидации цены после резких движений и, конечно, внимательно изучить фундаментальные показатели (рис. 12).

12

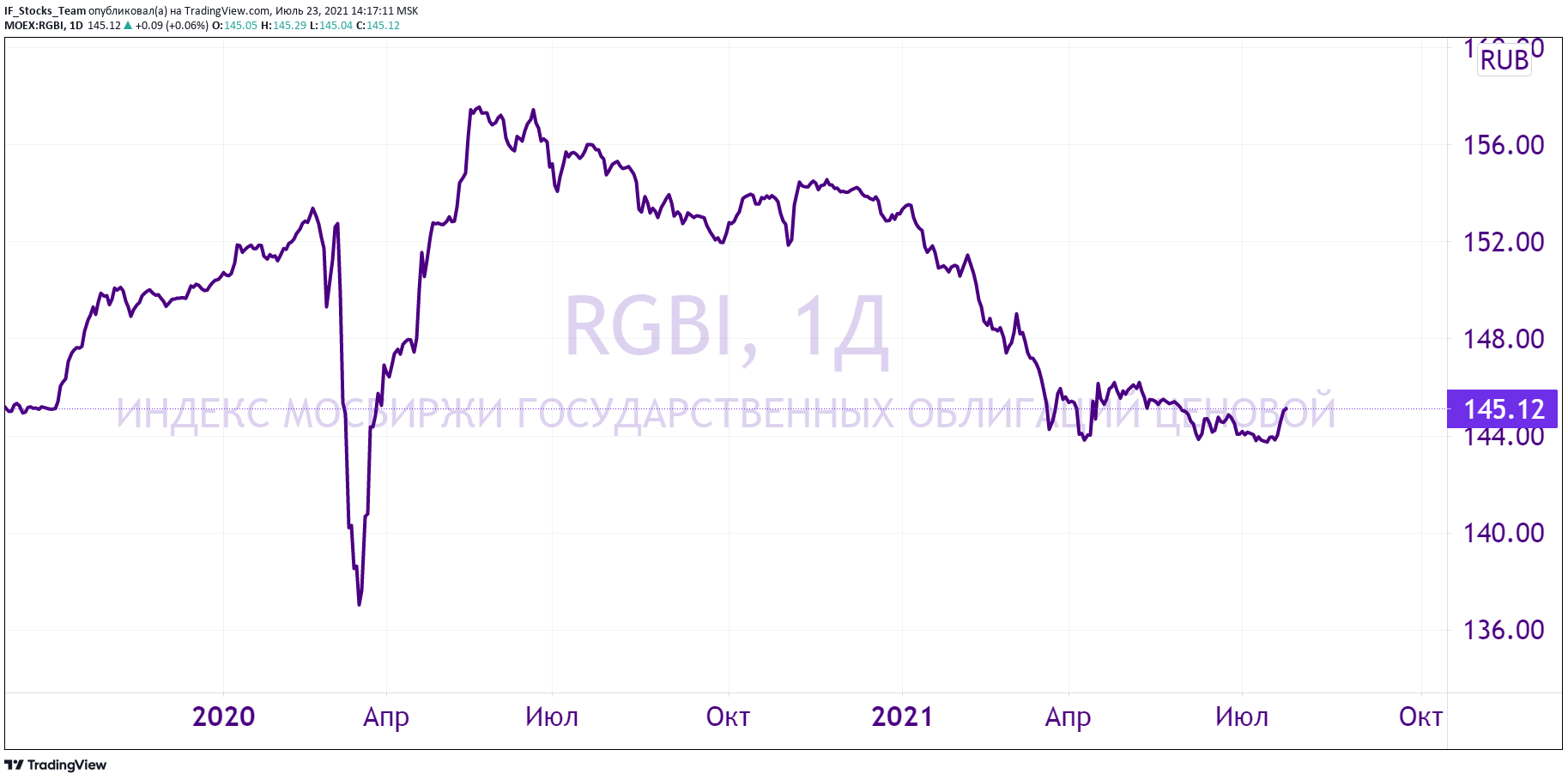

И, наконец, обратите внимание на динамику индекса российских государственных облигаций RGBI.

Несмотря на повышение ставки, которое, по логике, должно было негативно сказаться на котировках ОФЗ, этот индекс вырос. Это говорит о высоком спросе на российские гособлигации у инвесторов. Видимо, на нашем рынке сейчас востребованы защитные инструменты, причем инвесторы считают, что ключевая ставка Банка России уже находится близ максимумов и вряд ли будет поднята значительно выше (рис. 13).

13

Более подробно в тему облигаций сейчас углубляться не будем — у нас для этого есть отдельный телеграмм-канале IF Bonds. Там мы информируем подписчиков о новых выпусках облигаций, рассказываем, на какие из них стоит обратить внимание и как вообще грамотно подходить к их выбору. Подписывайтесь — ссылочка в описании!

А мы переходим к основным событиям следующей недели.

Резюме

Самым важным событием на предстоящей неделе станет заседание ФРС 28 июля. Ожидается, что на нем руководство Федрезерва может начать дискуссию о сворачивании стимулов. В результате могут измениться прогнозы представителей ФРС по поводу траектории повышения ключевой ставки.

Видимо, до заседания инвесторы сосредоточатся на выходящих отчетах компаний. После заседания ФРС на рынке может повыситься волатильность, и многое будет зависеть от риторики Джерома Пауэлла на итоговой пресс-конференции.

Мы не будет пытаться предсказать реакцию рынков на предстоящее заседание. Цель наших макроэкономических обзоров не в этом. Мы лишь пытаемся выявить долгосрочные тренды и оценить, как себя чувствуют мировая экономика и финансовые рынки. На данный момент мы не видим ни предпосылок для серьезной коррекции, ни сильных драйверов для роста.

Может, они появятся через неделю? Чтобы узнать ответ на этот вопрос, не пропустите следующий выпуск нашего макроэкономического обзора!