Предлагаем вашему вниманию текстовую версию еженедельного макроэкономического обзора от команды InvestFuture, вышедшего на официальном канале InvestFuture в Youtube 3 июля 2021 года.

Видео обзора доступно здесь.

Дорогие друзья, пролетела еще одна неделя, и в эфире снова макроэкономический обзор от команды InvestFuture. Как обычно, мы подведем итоги событий, произошедших на финансовых рынках, и расскажем о том, какие новости ожидаются на следующей торговой пятидневке.

Общий сентимент

Неделя была наполнена событиями — в США стартовал сезон отчетности, в России завершился дивидендный сезон, глава ФРС Джером Пауэлл выступил в Конгрессе. Однако, несмотря на такой насыщенный новостной фон, сильных движений на рынке мы не увидели.

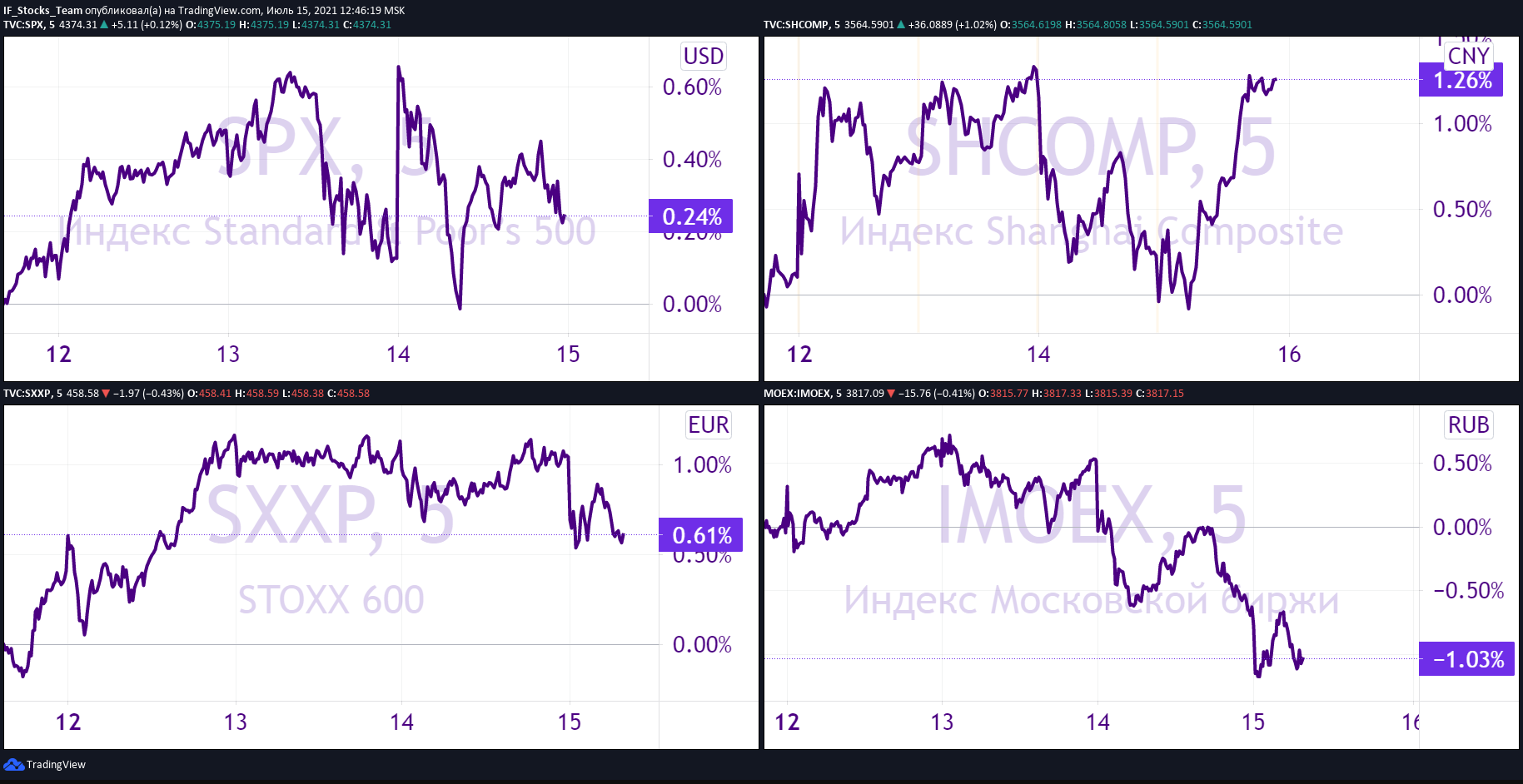

Основные мировые индексы показали почти нулевую динамику. В течение недели рос Китай, но и он в пятницу растерял весь позитив. А индекс Мосбиржи предсказуемо оказался под давлением из-за дивидендной отсечки “тяжеловеса” Газпрома и завершения дивидендного сезона (рис. 1):

1

Кажется, инвесторы в летнюю жару не хотят лишних движений. Но, на самом деле, сильные движения все-таки есть — но не в индексах, а в отдельных акциях. Пока растут акции крупных компаний с низкими долгами, угасает интерес инвесторов к компаниям с низкой капитализацией и к акциям-мемам.

Акциям Virgin Galactic не помог даже полет Ричарда Брэнсона в космос: инвесторы отыграли событие и зафиксировали прибыль. Акции кинотеатров AMC продолжают падать по мере снижения интереса со стороны трейдеров Reddit. С другой стороны, растет Apple после новости о расширении производства iPhone нового поколения. Подрастает и PepsiCo после отчета, показавшего рекордный как минимум за десятилетие рост продаж (рис. 2).

2

В общем, все говорит о том, что инвесторы начали подходить к акциям очень избирательно, проявляя интерес к качественным бумагам с низкими долгами и устойчивым растущим трендом. При этом отмечается фиксация прибыли при выходе отчетов.

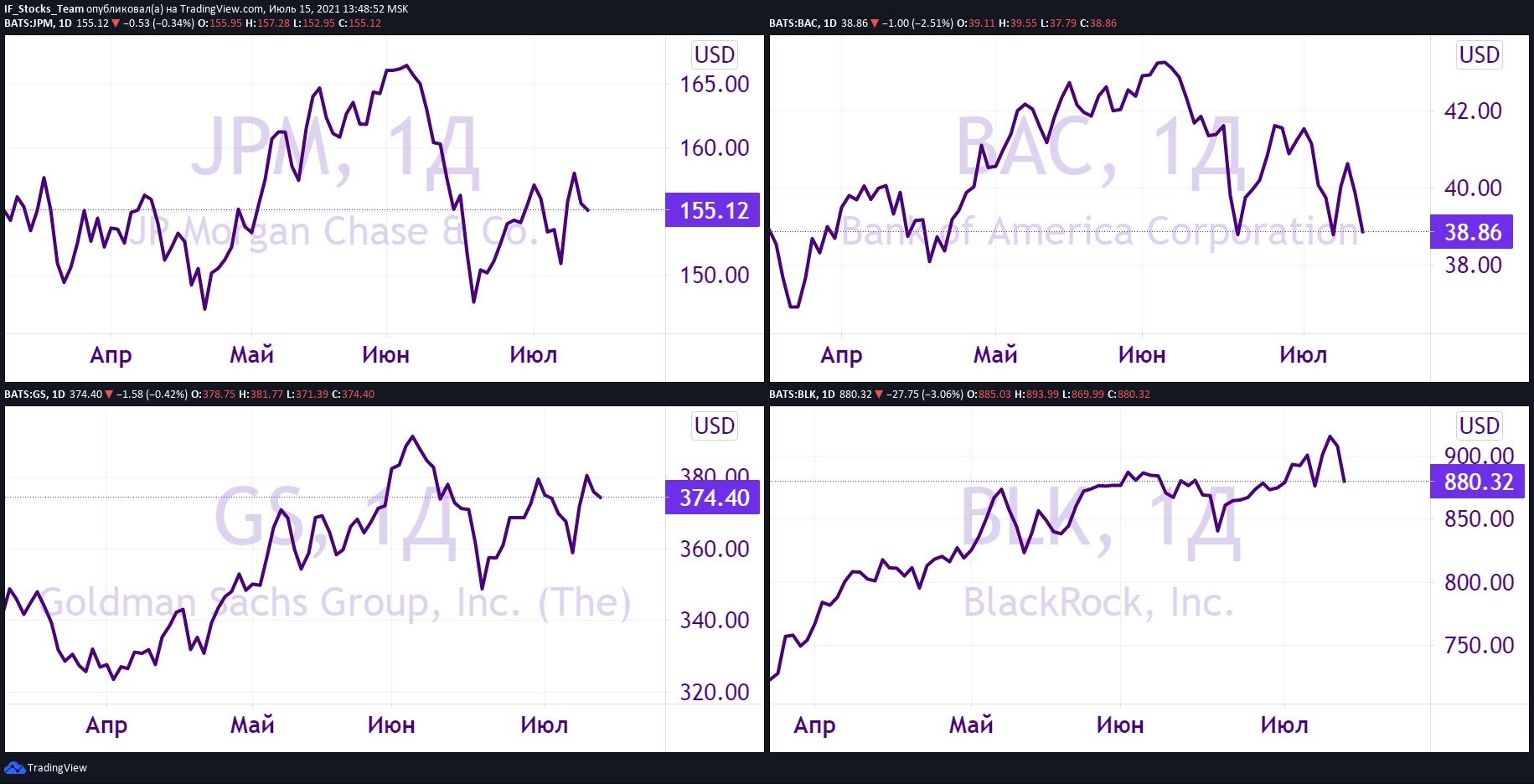

Первыми, как обычно, отчитались банки. Отчеты были отличными — JP Morgan, Goldman Sachs и BofA показали рекордный рост прибыли на акцию, но рост выручки год к году оказался либо отрицательным, либо ниже ожиданий. Инвесторы предпочли не строить иллюзий и зафиксировать прибыль на исторических максимумах.

Такая же реакция последовала и за сильным отчетом крупнейшей в мире инвестиционной компании BlackRock (рис. 3).

3

Экономика

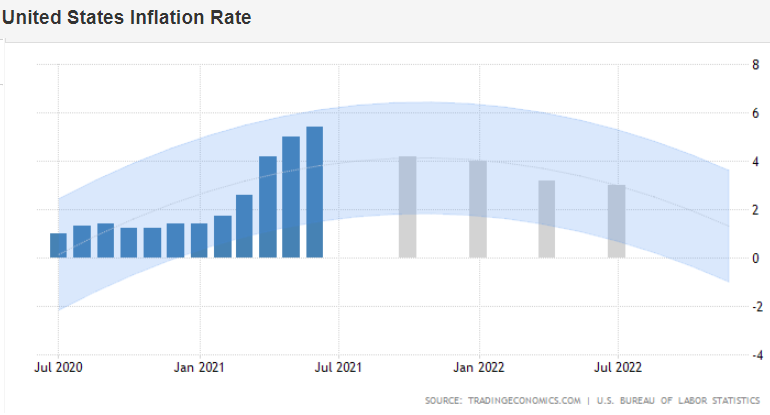

Одна из причин осторожности инвесторов — высокая инфляция в США. В мае она находилась на отметке 5% годовых. Согласно консенсус-прогнозу аналитиков, в июне ожидалось снижение показателя до 4,9%. Но вместо снижения инфляция разогналась до 5,4% — рекордного за 13 лет уровня.

На рынке опасаются, что теперь ФРС будет вынуждена сократить стимулирование экономики. Тем не менее, реакция на данные была довольно слабой.

Если посмотреть на прогнозную модель роста инфляции в США, то, похоже, сейчас темпы роста цен находятся на пике. Согласно модели, к концу текущего квартала инфляция опустится до 4,2%. С большой долей вероятности, через 12 месяцев она составит 3%, примерно 2,6% — в 2022 году и 1,9% — в 2023 году (рис. 4).

4

В то же время доходности по гособлигациям США продолжают снижаться, а индекс доллара DXY не показывает сильного ослабления.

Это говорит о сохраняющемся интересе крупных фондов к облигациям, несмотря на их низкую доходность. Например, по американским десятилеткам она находится в пределах 1,25-1,4% (рис. 5).

5

Тогда возникает закономерный вопрос: почему крупные фонды вкладываются в облигации, несмотря на то, что доходность по ним в три раза ниже уровня инфляции?

Скорее всего, фонды не видят рисков устойчиво высокой инфляции, которой так пугают частных инвесторов последние полгода. Да и Пауэлл во время выступлений в конгрессе излучал уверенность в том, что инфляция носит временный характер, так что ФРС ничто не мешает продолжать стимулировать экономику.

Денег в финансовой системе настолько много, что индексам просто не удается упасть. Активность инвесторов сводится к ротации активов в портфелях. За отсутствием сильных идей деньги перекладываются в наиболее качественные и надежные активы — государственные облигации и наиболее ликвидные акции.

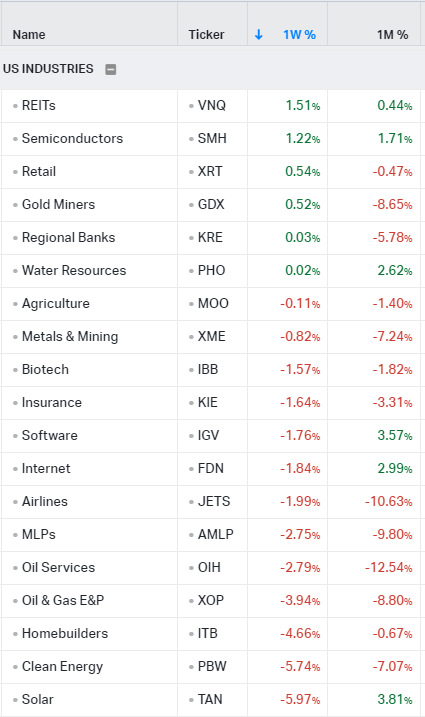

Американский рынок

На американском рынке самыми сильными выглядят сектор недвижимости, производители полупроводников и ритейлеры. А сильнее всего за неделю просели компании сектора солнечной и зеленой энергетики (рис. 6).

6

По всей видимости, в секторе началась коррекция, и вполне резонен вопрос: стоит ли подбирать на просадке “зеленые” бумаги?

Обратим внимание на динамику фондов компаний ВИЭ. После майской попытки разворота они возобновили коррекцию (рис. 7).

7

Видимо, майский отскок носил эмоциональный характер. По факту же компании сектора из-за крупных капитальных инвестиций остаются сильно закредитованными. Спешить их покупать прямо сейчас, пожалуй, не стоит. На мой взгляд, рассмотреть их для покупки на долгосрок можно будет в случае достижения апрельских минимумов.

И о сезоне отчетности. На следующей неделе отчитаются IBM, Netflix, Jonson&Jonson. Как видим, почти все они перед отчетами торгуются на своих исторических максимумах. Есть риск, что на выходе отчетов по этим бумагам может произойти фиксация прибыли, как это уже случилось с акциями банковского сектора (рис. 8).

8

Также на следующей неделе опубликует квартальную отчетность компания Intel. В телеграмм-канале IF_Stocks на этой неделе мы сделали подробный обзор перспектив этой компании.

Сейчас на акции Intel оказывает давление высокая конкуренция в секторе. Мы видим высокую активность в сфере слияний и поглощений: AMD покупает Xilinx, а NVIDIA объявила о покупке Arm Holdings. Да и Intel в пятницу заявила о переговорах по покупке GlobalFoundries.

Все эти поглощения не только усиливают конкуренцию, но и приводят к росту долговой нагрузки компаний сектора. Нельзя исключать, что реакция рынка на отчетность Intel также будет негативной.

Сырьевые рынки

Металлы

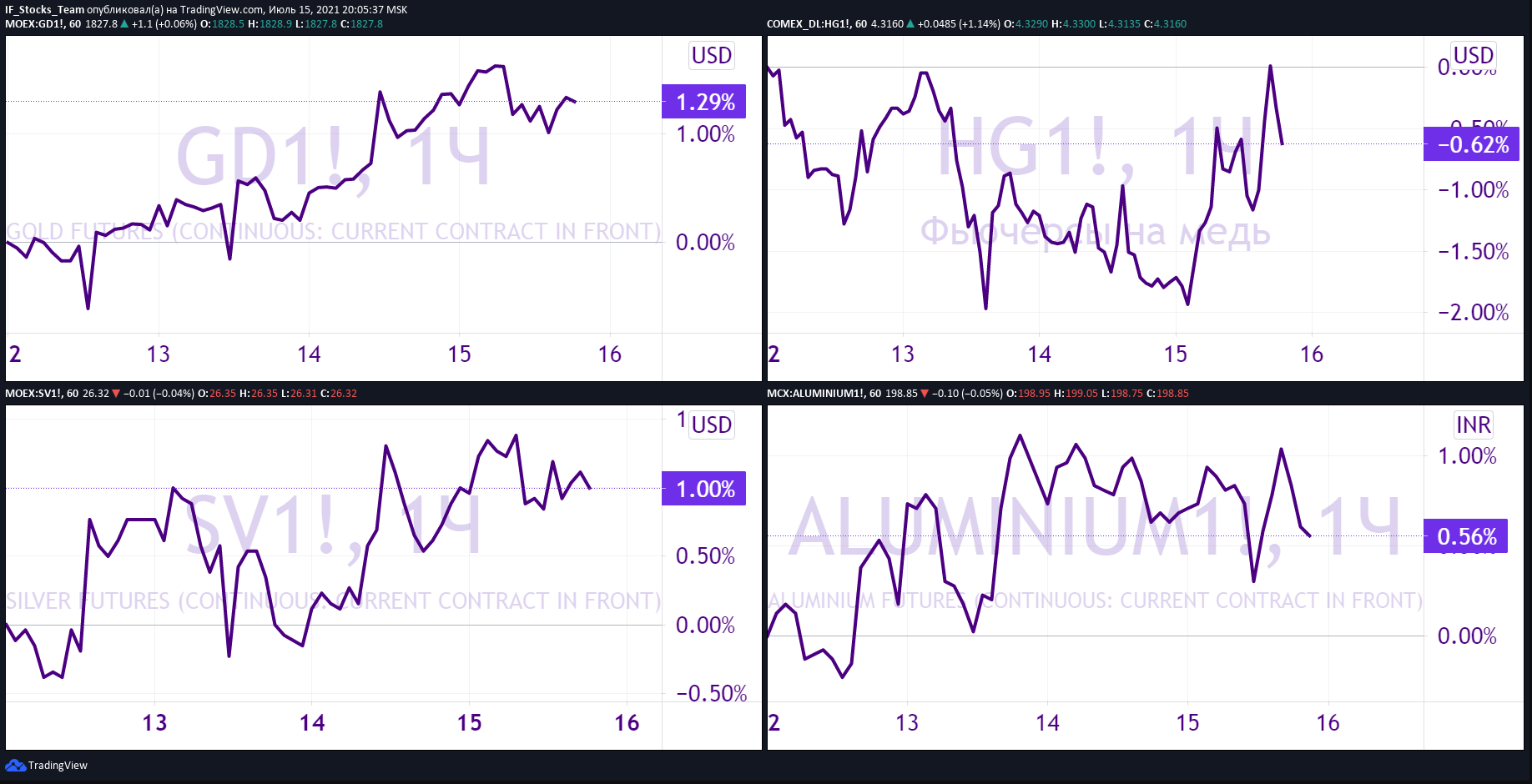

А теперь посмотрим на сырьевые рынки, и в первую очередь на металлы. Если бы цены на металлы начали стремительно расти, можно было бы всерьез забеспокоиться по поводу инфляции. Но мы видим, что за неделю немного подросли только драгметаллы, а промышленные металлы так и остаются в консолидации, показывая почти нулевую динамику (рис. 9).

9

Налицо полная корреляция с индексом доллара DXY. Как только он немного приостановил свой рост, металлы немного подросли. Если он продолжит рост, металлы и другие сырьевые товары окажутся под давлением.

Нефть

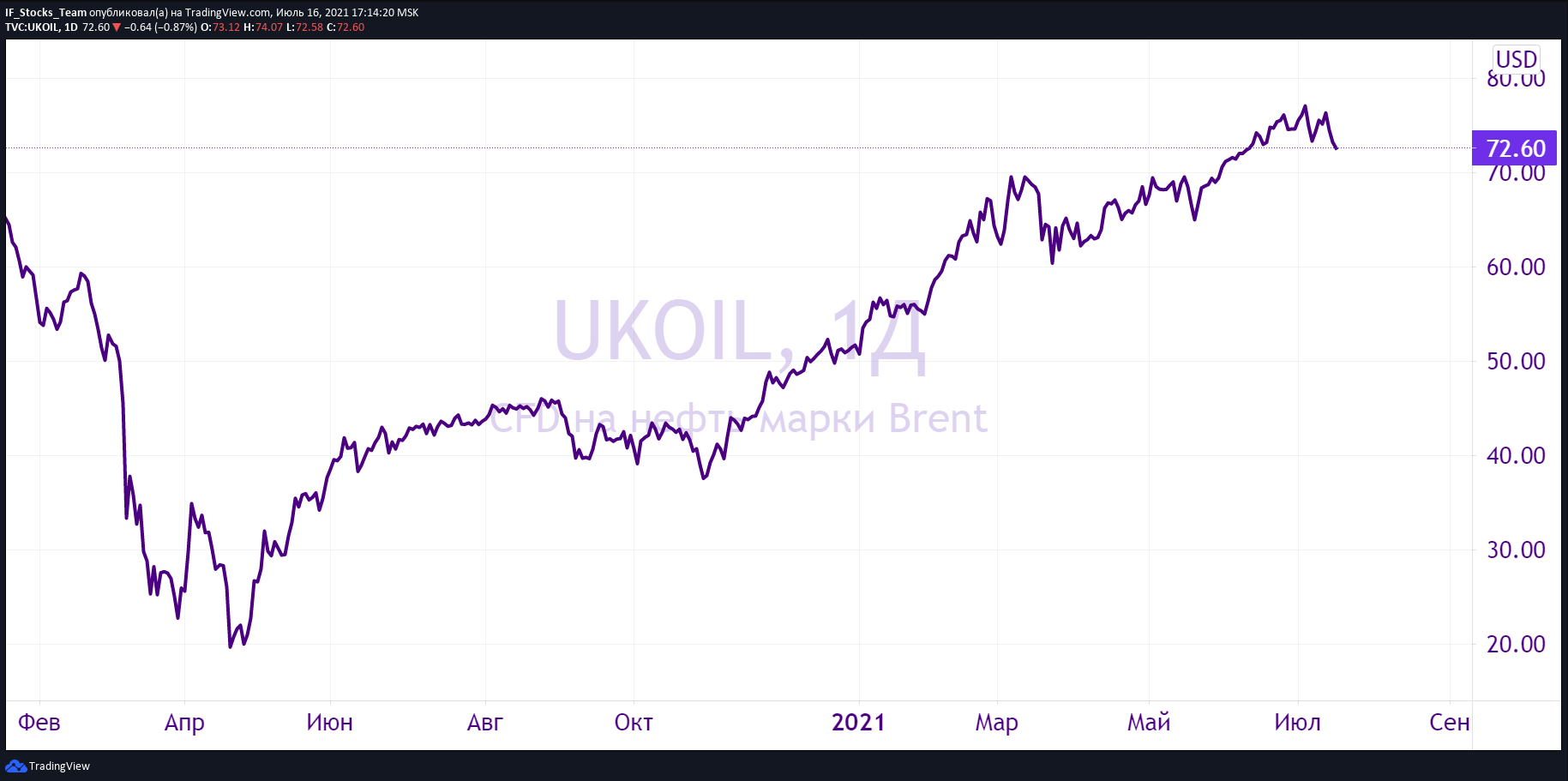

Тем временем нефть начинает лихорадить из-за неопределенности со сделкой ОПЕК+. На этой неделе были новости, что Саудовская Аравия и Объединенные Арабские Эмираты договорились о более сильном, чем предполагалось ранее, увеличении квот на добычу для ОАЭ. Но Минэнерго ОАЭ затем опровергло эти сообщения.

Нефть в пятницу упала до $72,5 за баррель. Тем не менее, как мы и предполагали, несмотря на всю неопределенность нефть далеко не уходит от отметки в $75 за баррель и остается в диапазоне $70-80 (рис. 10).

10

Однако конфликтом с ОФЭ риски не исчерпываются. Вслед за ОАЭ теперь захотел увеличить добычу сверх квот еще и Ирак. И если до 1 августа так и не будет новостей от ОПЕК+, сделка по ограничению добычи может оказаться под большим вопросом.

Российский рынок

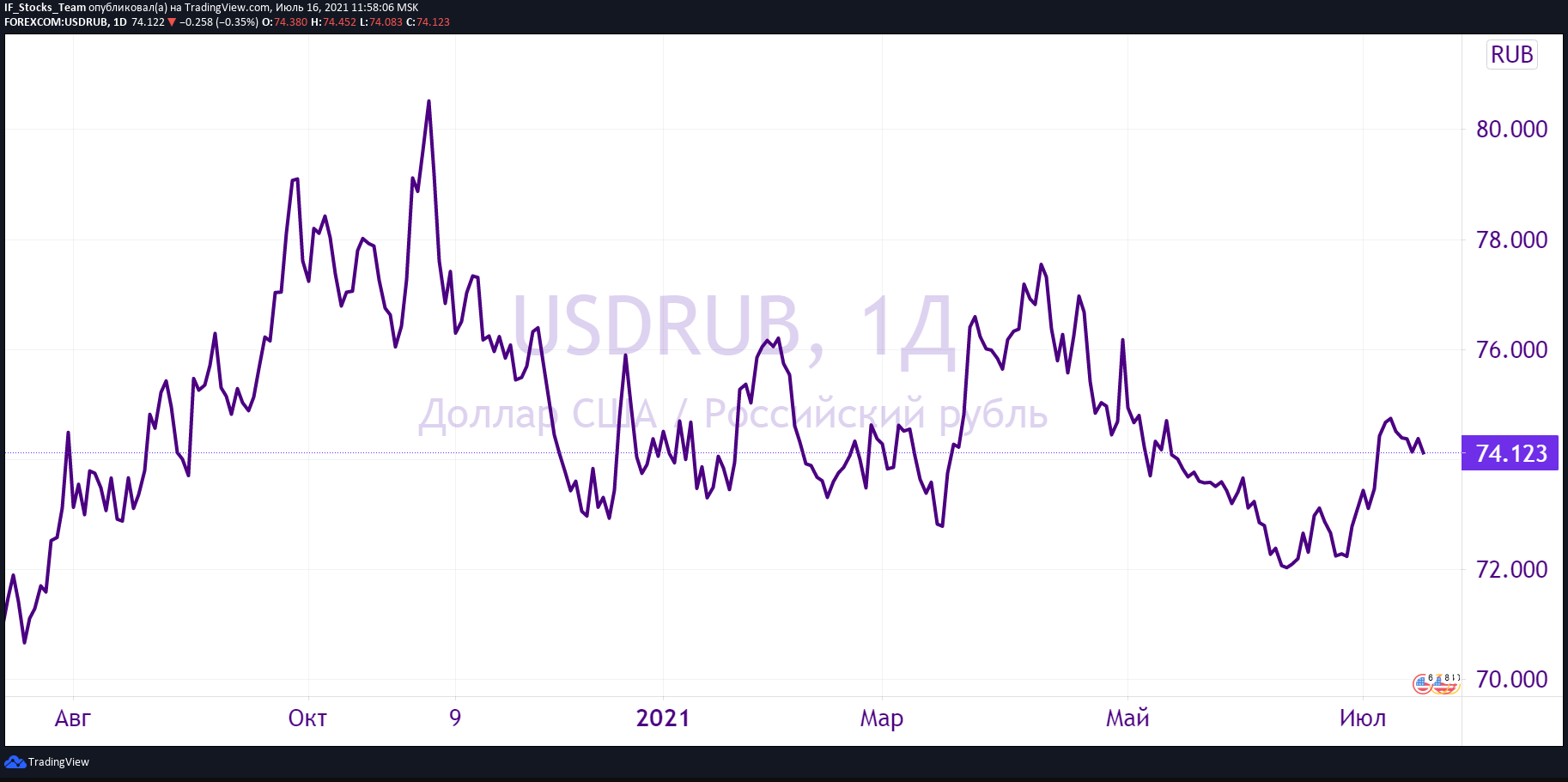

Есть такая поговорка — “тренд твой друг, но не в конце, когда он идет на спад”. Российский рынок в течение года был чуть ли не лучшим в мире, но после того, как цены на металлы и нефть приостановили свой рост, российские индексы вот уже с месяц не могут показать яркой динамики. Рубль тоже уже полгода топчется в диапазоне 72-77 за доллар (рис. 11).

11

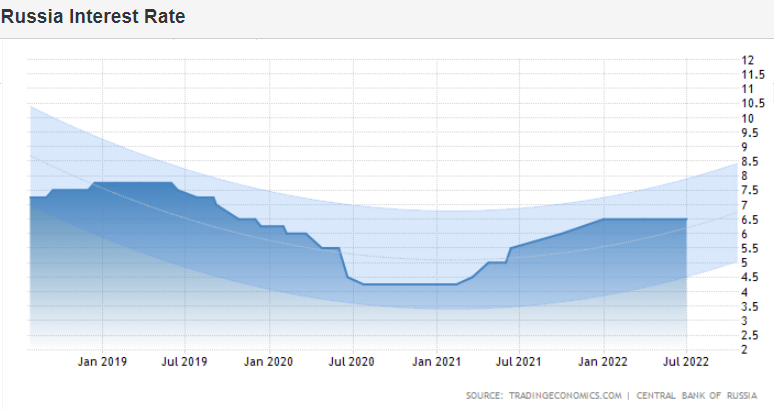

Что будет дальше? От рубля сильного ослабления сейчас ждать не стоит — в пятницу состоится заседание ЦБ РФ, и очередное повышение ставки практически гарантировано. Вопрос только, каким оно будет. Многие аналитики считают, что ставку поднимут до уровня инфляции, то есть на 100 б. п., до 6,5% годовых.

Если посмотреть на прогнозную модель, она показывает, что ставка ЦБ РФ составит 6,0% к концу этого квартала и только в начале 2022 года вырастет до 6,5% (рис. 12).

12

Обычно мы в нашем макрообзоре прогнозов не делаем, но сегодня давайте попытаемся предположить, каким будет решение Совета директоров Банка России.

Мы понимаем, что рост ставки позитивен для рубля, но негативен для рынка акций. Поэтому сильное увеличение ставки, сразу на 100 б.п., может стать стрессом для рынков. С другой стороны, повышение ставки лишь на 50 б.п. было бы слишком мягким решением. Таким образом, ЦБ может выбрать средний вариант — повышение ставки на 75 б.п., до 6,25%. Насколько верны наши предположения, узнаем в пятницу.

В любом случае, повышение ставки сдержит ослабление рубля, так что в диапазоне 72-77 за доллар он может находиться еще довольно долго.

Что касается рынка акций, теперь подходить к выбору бумаг нужно более осторожно.

Например, за последнюю неделю металлурги НЛМК, ММК, Северсталь прибавили более 10% на отличных производственных отчетах. Северсталь успела отчитаться по МСФО за 2 квартал и объявить дивиденды. Казалось бы, вот она — идея для инвестиций!

Но не стоит спешить! Красивые цифры из отчетности — это результаты за прошедшие периоды, а нас интересует будущее! Каким оно будет, если цены на металлы не растут, издержки компаний из-за инфляции и цен на нефть увеличиваются, а с 1 августа еще и вводятся госпошлины? Да и рубль не хочет слабеть, что для экспортеров тоже не очень здорово.

Поэтому на позитивных отчетах произошла фиксация прибыли. В целом российский металлургический сектор по-прежнему выглядит хуже рынка. В то время как индекс Мосбиржи прибавил за полгода 17%, металлурги выросли лишь на 10% (рис. 13).

13

Резюме

И, как обычно, в заключение — о важнейших событиях предстоящей недели.

На следующей неделе, кроме центробанка РФ, решения по ставкам озвучат ЕЦБ и Народный банк Китая. Особое внимание инвесторы уделят риторике Кристин Лагард. Если в заявлениях главы ЕЦБ прозвучат ястребиные нотки, на рынке могут произойти распродажи, как в июне на заявлениях Пауэлла.

Безусловно, инвесторы продолжат следить за публикациями финансовых результатов американских компаний за 2 квартал.

Также на следующей неделе могут выйти новости по инфраструктурному плану Байдена. Лидер сенатского большинства Чак Шумер в понедельник планировал подать ходатайство о проведении голосования по этому проекту.

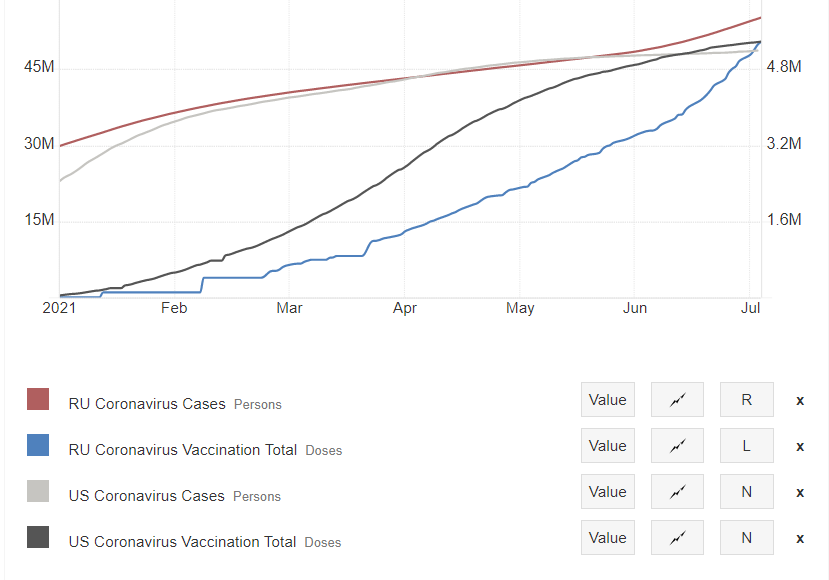

И, конечно, не будем забывать о главном риске для рынков — новом штамме коронавируса. И в США, и в России, да и во всем мире, несмотря на вакцинацию, отмечается рост числа заболевших COVID-19. Пока инвесторы предпочитают игнорировать рост заболеваемости, но в любой момент все может измениться (рис. 14).

Друзья, на этом наш выпуск подошел к концу! Помните о рисках и следите за здоровьем! Спасибо за внимание и удачных инвестиций!