«Конечно, нельзя сказать, что нет других индикаторов с более лучшими долгосрочными результатами, чем эти восемь», – написал Халберт в статье для Wall Street Journal. «Но я ничего о них не знаю».

В частности, один из таких показателей появился в поле зрения инвесторов в последнее время, и это «Индикатор Баффета». Основатель Berkshire Hathaway назвал его «лучшим и единственным показателем того, какова реальная оценка рынка в любой момент времени». Если исторические закономерности окажутся справедливыми и в этот раз, самодовольных инвесторов может ожидать разгром.

Проще говоря, индикатор представляет собой отношение общей рыночной капитализации всех американских акций к ВВП США. Когда оно находится в диапазоне от 70% до 80%, – пришло время вкладывать свободные деньги в фондовый рынок. Когда соотношение уходит намного выше 100%, значит уже пора выходить из рисковых активов.

Где же этот индикатор находится сейчас? По словам Адама Тумеркана из Palisade Research, он приближается к 140%, недавно установив исторический рекорд. Таким образом, «Индикатор Баффета» свидетельствует о том, что акции «чрезвычайно переоценены», и «грядет огромный спад» фондового рынка.

Вот как выглядит динамика данного показателя на долгосрочном периоде:

Как вы можете видеть, предыдущий исторический максимум был установлен на пике интернет-пузыря доткомов, а перед финансовым кризисом 2008 года индикатор лишь сходил немного выше уровня 100%. Но он никогда не был выше, чем сейчас!

«Означает ли это, что акции рухнут уже завтра? Наверное, нет (да и кто может знать, когда именно), – продолжает Тумеркан. «Но мы видели, что «умные деньги» уже выходят из акций. А когда происходит обвал – он внезапен и стремителен».

И Тумеркан не единственный, кто опасается разворотной вершины. Дэвид Розенберг, главный экономист Gluskin Sheff, написал подобное предупреждение на прошлой неделе после того, как Apple совершил исторический прыжок, достигнув капитализации в $1 трлн.

«Огромный и самый крупный. Поскольку Apple становится первым, вступившим в клуб триллиона долларов, отношение капитализации Nasdaq к ВВП сейчас стремительно приближается к пику пузыря доткомов» – отметил он.

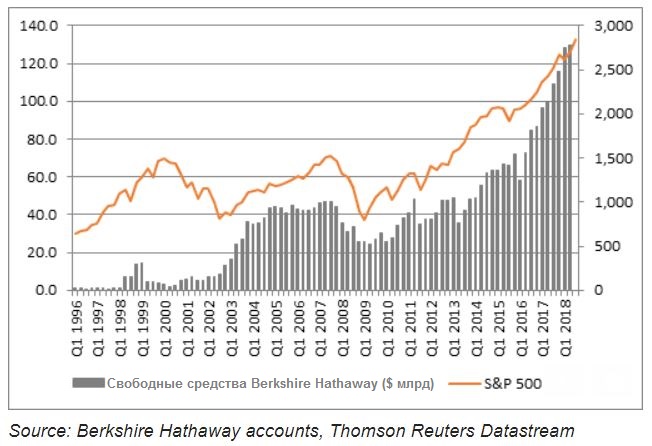

Между тем, свидетельством переоцененности американского фондового рынка, а также следствием этого является новый рекордный уровень свободных денежных средств компании Баффета Berkshire Hathaway.

Неправда ли — это символично, и одновременно закономерно, что автор одноименного индикатора сам не спешит вкладываться в дорогие акции, тем самым подавая еще один предупредительный сигнал в виде растущих денежных запасов своей инвестиционной компании?

«Еще одно увеличение общей денежной массы Berkshire Hathaway до $129,6 млрд, несмотря на чистые новые инвестиции в торгуемые ценные бумаги во втором квартале в размере $12 млрд (в основном в Apple), предполагает, что знаменитый инвестор Уоррен Баффет все еще испытывая трудности с поиском ценности в американских и, возможно, глобальных акциях», – отмечает Расс Молд, директор по инвестициям в AJ Bell, представляющей онлайн-инвестиционные платформы и биржевые услуги.

Вот график, демонстрирующий, как изменялись свободные денежные средства компании Баффета на протяжении всей ее истории:

«Это то, что инвесторы должны учитывать, поскольку ключевые индексы, такие как S&P 500, вернулись в зону идеального шторма, чтобы оторваться от рекордных максимумов, которые они установили ранее в этом году», – подчеркнул Молд.

Кроме того, инвесторы и руководители должны обратить внимание на то, что «главные рыночные оппозиционеры» – Баффет и его партнер Чарли Мангер, сидят в стороне, когда дело касается новых приобретений. Молд отметил, как в феврале Баффет предупредил в своем ежегодном письме акционерам об этом: сейчас мало хороших компаний, которые можно купить по разумным ценам.

Тем не менее, исследования Moody's Analytics показывают, что стоимость глобальных слияний и поглощений достигла $2,6 трлн в первой половине этого года, – чуть ниже рекорда, установленного в 2007 году.

«Слияния и поглощения, как правило, достигают пика, когда «животные» настроения максимально усиливаются, и зачастую, когда руководители чувствуют, что их собственные акции уже достаточно дороги, чтобы сделать их ценной валютой для приобретений (это не обязательно хорошо для продавцов и получателей этих долей, а важно именно для инвесторов данных компаний)», говорится в материалах Moody's Analytics.

Кроме того, обратите внимание, что свободные средства Berkshire Hathaway вырастали в 1998-1999 годах, как раз перед взрывом технологического пузыря, а затем в 2005-2007 годах, когда рынки снова стали завышенными.

Но тогда компания «Оракула из Омахи» использовала период с 2000 по 2003 год, а затем 2008 и 2009 годы, чтобы покупать активы при более низких оценках по мере того, как рынки падали, что отражается в снижении свободных средств в эти периоды.

Именно таким способом Баффет опережает рынок, показывая среднюю доходность в 20% на протяжении более полувека, в то время как S&P 500 на том же промежутке в среднем приносил около 10% с учетом дивидендов входящих в него акций.

По материалам marketwatch.com

БКС Брокер