На прошлой неделе вниманием инвесторов завладела «битва гигантов». Речь идет о противостоянии США и Китая, которые обменялись импортными пошлинами.

За выходные накал страстей успел охладиться. Глава американского Минфина Стивен Мнучин заявил, что, по его мнению, Вашингтон может договориться с Китаем по некоторым вопросам.

«Сценарий апокалипсиса» пока отменяется. Тем не менее, протекционизм Дональда Трампа вряд ли так просто сойдет на нет. Риски начала торговых войн в полной мере пока никто не отменял.

Как обычно в критических ситуациях возникает вопрос – как сохранить заработанное и приумножить капитал? Ниже приведен ответ.

Кого избегать?

Осторожнее с транснациональными корпорациями

Подобные предприятия могут стать жертвами действий каждой из сторон. К примеру, Boeing потребляет алюминий и сталь, тарифы на импорт которых были недавно введены в США. При этом производитель самолетов успел заключить масштабные контракты на поставки своей продукции в Китай. Схожий расклад наблюдается и у производителя тяжелой техники Caterpillar.

Другой пример потенциальных жертв – банковские акции. С одной стороны, банки зависят от состояния мировой экономики, которая может пострадать в случае развязывания торговых войн. С другой, ослабление экономики может заставить ФРС отказаться от ужесточения кредитно-денежной политики, что негативно для процентной маржи финучреждений.

Еще одни предполагаемые жертвы – акции сектора информационных технологий. Самый простой пример – Apple, который пытается продвинуться на китайском рынке. Другой вариант – производители чипов, которые подверглись распродажам на фоне эскалации торгового конфликта в пятницу (Micron Technology потерял 8% капитализации).

Опасные китайские гиганты

Акции группы BAT (Baidu, Alibaba, Tencent) и ряда других IT-предприятий стали одной из лучших инвестиционных идей за последние 12 месяцев. К примеру, ADR Alibaba за последний год взлетели на 76%.

Однако за прошлую неделю бумаги потеряли около 7%. Разногласия между Китаем и Штатами способны затронуть вопросы интеллектуальной собственности, а значит ударить по технологичному сектору КНР.

Что покупать?

Фокус на компаниях малой капитализации

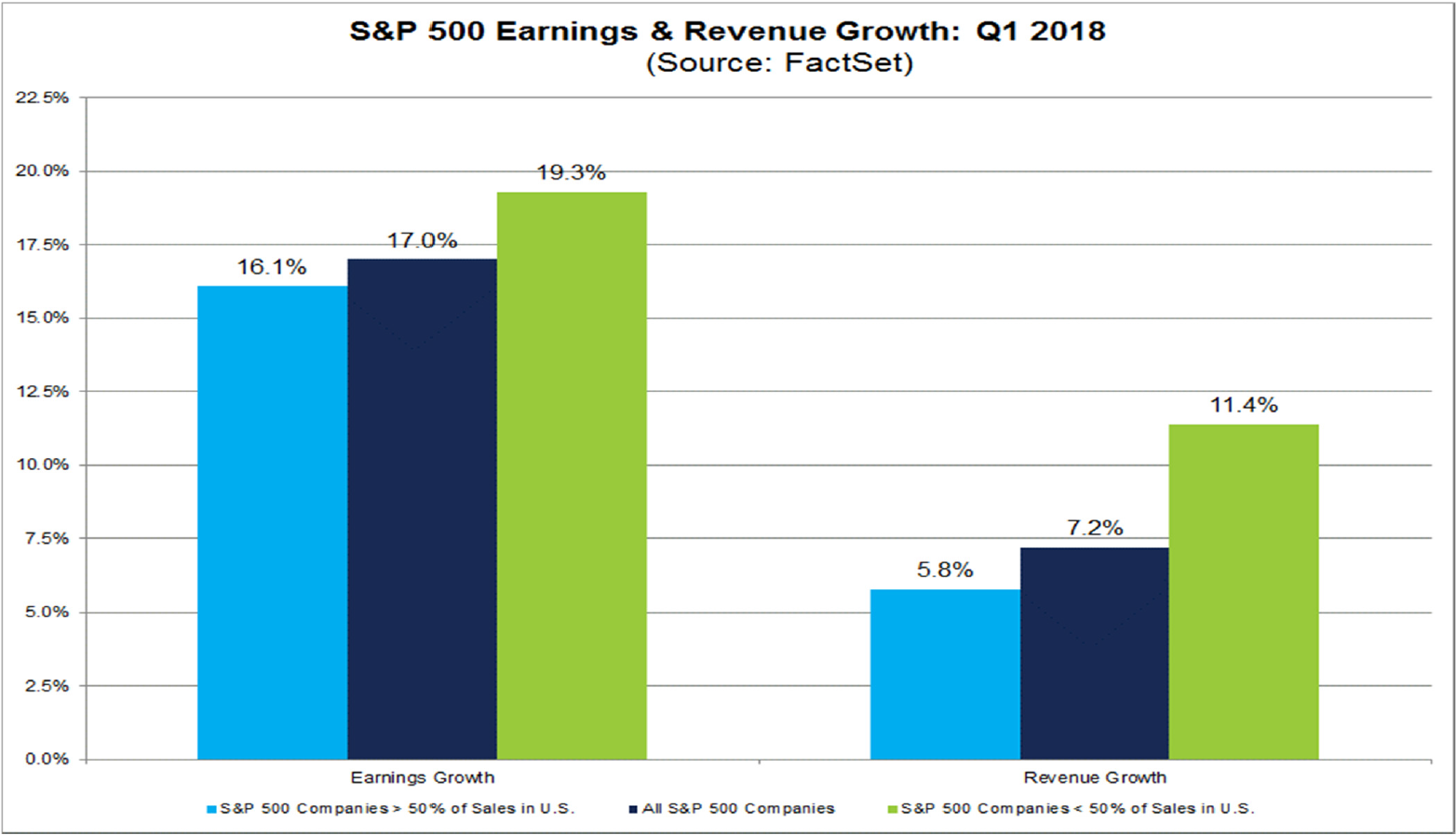

Корпорации индекса S&P 500 в совокупности генерируют около 30% выручки «за рубежом». Согласно оценкам исследовательской организации FactSet, предприятия индекса, сфокусированные на бизнесе за пределами Штатов, по итогам I квартала рапортуют о более солидном приросте доходов, нежели сконцентрированные внутри страны компании.

В случае развязывания торговых войн ситуация может измениться. Самый простой путь избежать катастрофы – сфокусироваться на компаниях малой капитализации, предоставляющих услуги на территории США. Достаточно диверсифицированный доступ к подобным бумагам дают iShares Russell 2000 ETF и Vanguard S&P Small-Cap ETF.

Защита от падения и нападения

Идея проста – рост геополитической напряженности и излишняя обеспокоенность Дональда Трампа безопасностью границ США создают благоприятную почву для функционирования оборонного сектора.

Вложиться в оборонку позволяет iShares U.S. Aerospace & Defense ETF. Отдельные бумаги индустрии - Northrop Grumman и Raytheon. Конечно от просадки широкого рынка оборонные и малые «фишки» в полной мере не застрахованы, но способны сгладить колебания портфеля.

Оксана Холоденко,

эксперт по международным рынкам БКС Брокер