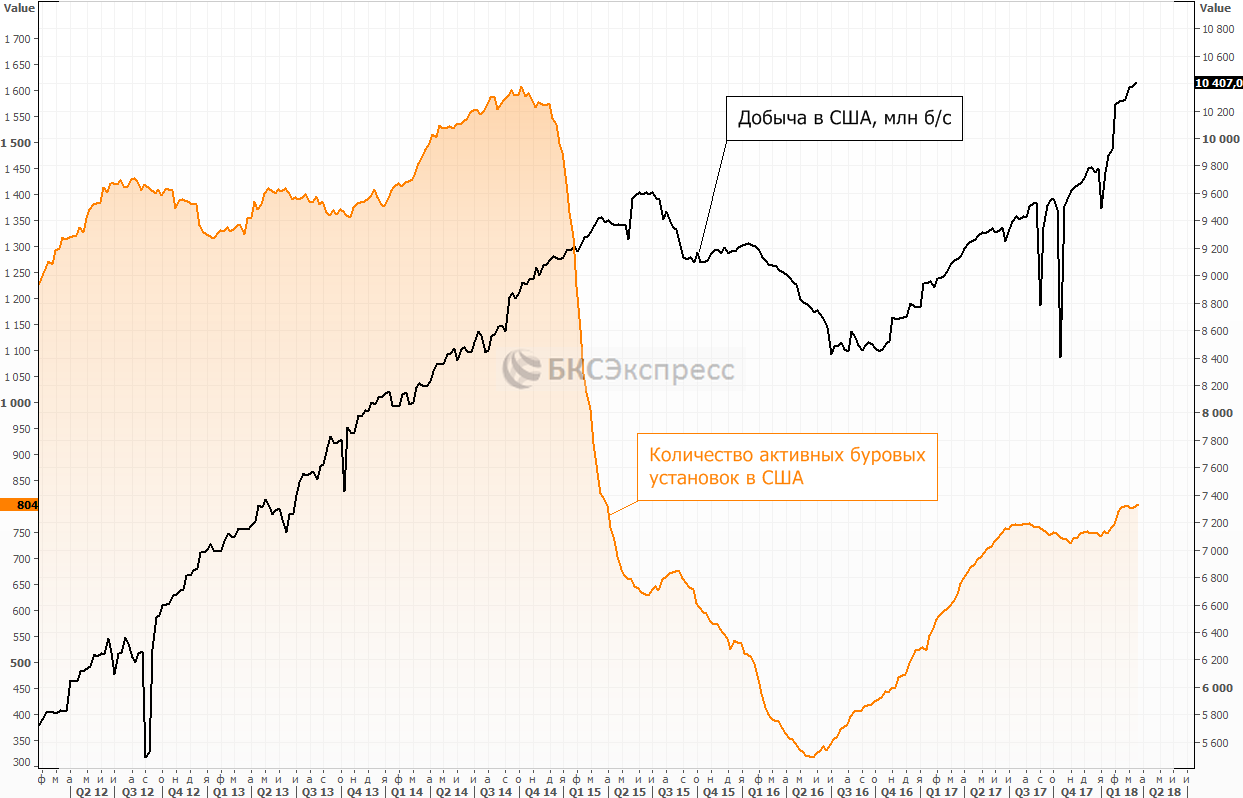

Добыча нефти в США устанавливает рекорд за рекордом. Показатель уже превысил 10,4 млн баррелей в сутки.

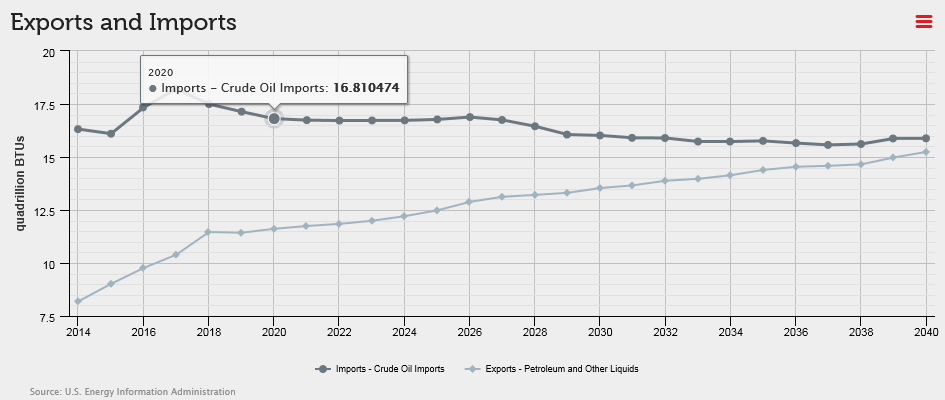

Согласно прогнозу EIA, к концу 2018 году будет преодолена отметка в 11 млн барр./сутки. Новые рекорды устанавливает и такой показатель, как экспорт сырой нефти из США.

Тем временем, число активных буровых установок в Штатах составляет «лишь» 804 ед. До пика 2014 года в 1600 единиц пока явно далековато.

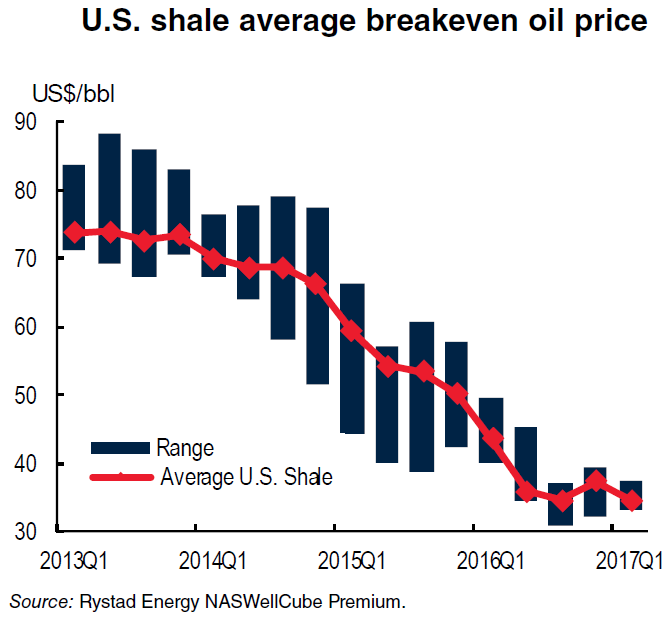

Это естественно, ведь американская нефть марки WTI котируется по $65. Для сравнения – в 2013 году она стоила $82.

Важны тенденции. Они таковы, что вместе с ростом нефтяных котировок американские сланцевики воспряли духом, вновь наращивая производство. Согласно оценкам Rystad Energy, точка безубыточности по американской сланцевой нефти с 2013 года успела опуститься с $70 до $40 за баррель.

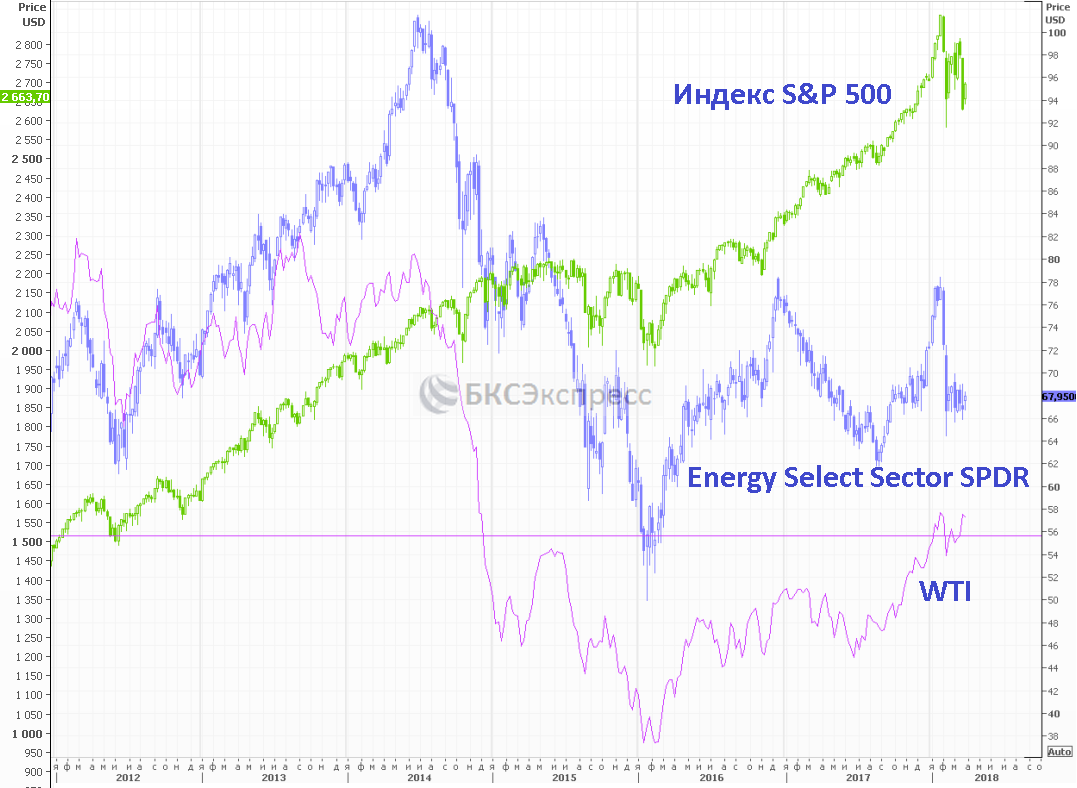

Впрочем, пока это отразилось на котировках далеко не всех акций нефтегазового сектора. Бумаги Energy Select Sector SPDR Fund (XLE) с начала 2017 года ходят в боковике. В это время широкий рынок, то есть S&P 500, устанавливал рекорд за рекордом, начав корректироваться лишь в феврале. От максимумов 2014 года XLE отстает примерно на 35%.

Динамика активов с 2012 года, таймфрейм недельный

Ниже мы рассмотрим выборку из 15 компаний сегмента Oil Exploration & Production. В список вошли американские предприятия с капитализацией от $2,6 млрд до $69 млрд. Самая дорогая компания Conoco Phillips за год успела прибавить 34% капитализации. В аутсайдерах - Range Resources, Chesapeake Energy и Southwestern Energy (-40%-45%).

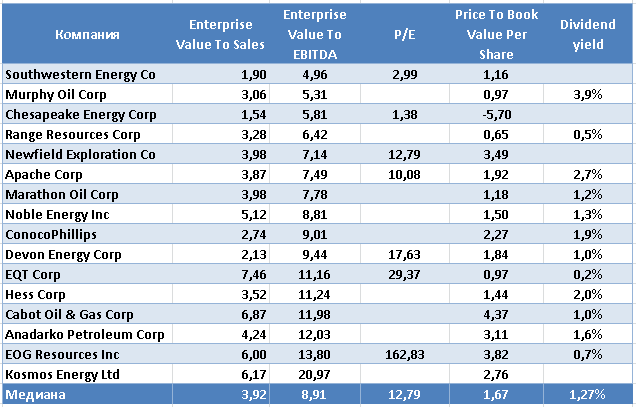

Если посмотреть на сравнительные мультипликаторы, то заметно, что далеко не все компании выборки сгенерировали прибыль в прошлом году. На это указывают показатели P/E (капитализация/ чистая прибыль), которые во многих случаях отсутствуют.

В рамках выборки самыми «дешевыми» акциями являются Chesapeake Energy c P/E, равным 1,38, и EV/Sales (стоимость предприятия с учетом долга/ выручка) на уровне 1,54. При этом балансовая стоимость капитала CHK отрицательна (активы за вычетом обязательств), что является не слишком позитивным сигналом.

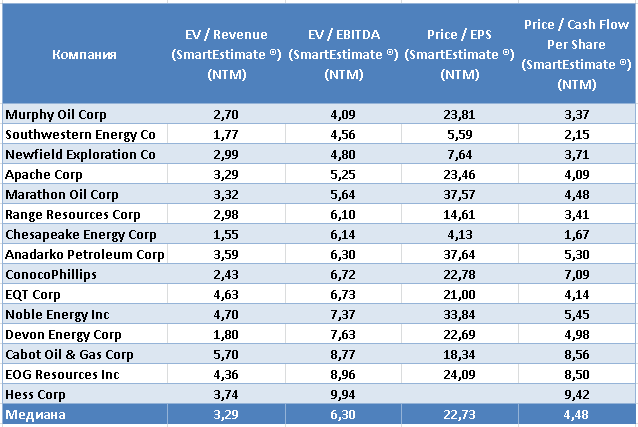

Форвардные мультипликаторы (с учетом ожидаемых доходов) могут свидетельствовать о предполагаемом возвращении большинства предприятий выборки к прибыли в 2018 году. По этим показателям наиболее недооцененными по сравнению с аналогами выглядят Southwestern Energy и Newfield Exploration.

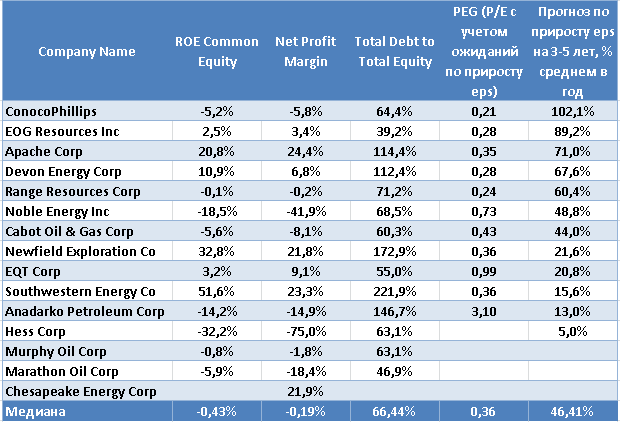

Компании эти характеризуются высокой долговой нагрузкой – соотношение D/E (долг/ собственный капитал) превышает 150%, что является фактором риска.

При этом в 2017 году Southwestern Energy и Newfield Exploration работали с высокой маржой чистой прибыли (рентабельностью), что в совокупности с высоким левериджем (долговой нагрузкой) привело к существенным показателям отдачи на собственный капитал (ROE, соотношение чистой прибыли и собственного капитала).

Согласно прогнозу Reuters, в ближайшие 3-5 лет оба предприятия могут показать прирост прибыли на акцию (eps) на уровне свыше 15% годовых в среднем. Подобный расклад указывает на неоправданную недооценку акций.

В принципе, по показателю PEG (P/E с учетом ожиданий по приросту eps) практически все компании выборки выглядят недооцененными, то есть PEG меньше единицы.

Акции Southwestern Energy и Newfield Exploration торгуются на NYSE и Санкт-Петербургской бирже. Бумаги торгуются в районе многолетних минимумов. Наблюдается примерно 30% дисконт к медианным таргетам аналитиков – $6 и $38 соответственно.

Риски по бумагам связаны с возможностью просадки нефтяных котировок из-за переизбытка сланцевой нефти. Также в качестве негативного фактора обозначу высокую долговую нагрузку Southwestern Energy и Newfield Exploration.

Оксана Холоденко,

эксперт по международным рынкам БКС Брокер