По результатам 2021 года средневзвешенная доходность топ-10 негосударственных пенсионных фондов России (НПФ) оказалась ниже инфляции. Речь идет про доходность по средствам обязательного пенсионного страхования до вычета всех вознаграждений.

НПФ в среднем принесли 4,7% доходности на пенсионные накопления при инфляции в 8,4%. Как видим, разница очень большая, причём в пользу инфляции. Последний раз такая ситуация складывалась в 2018 году.

Рис. 1. Сравнение инфляции и средневзвешенной доходности топ-10 НПФ, источник: НПФ и инфляция - Google Таблицы

Но почему такое происходит?

Значительная доля облигаций в портфелях

Это главная причина низкой доходности НПФ в 2021 году. Управляющие пенсионных фондов, как правило, сильно ограничены в свободе действий и вынуждены действовать консервативно. Поэтому подавляющую долю активов в портфелях составляют облигации.

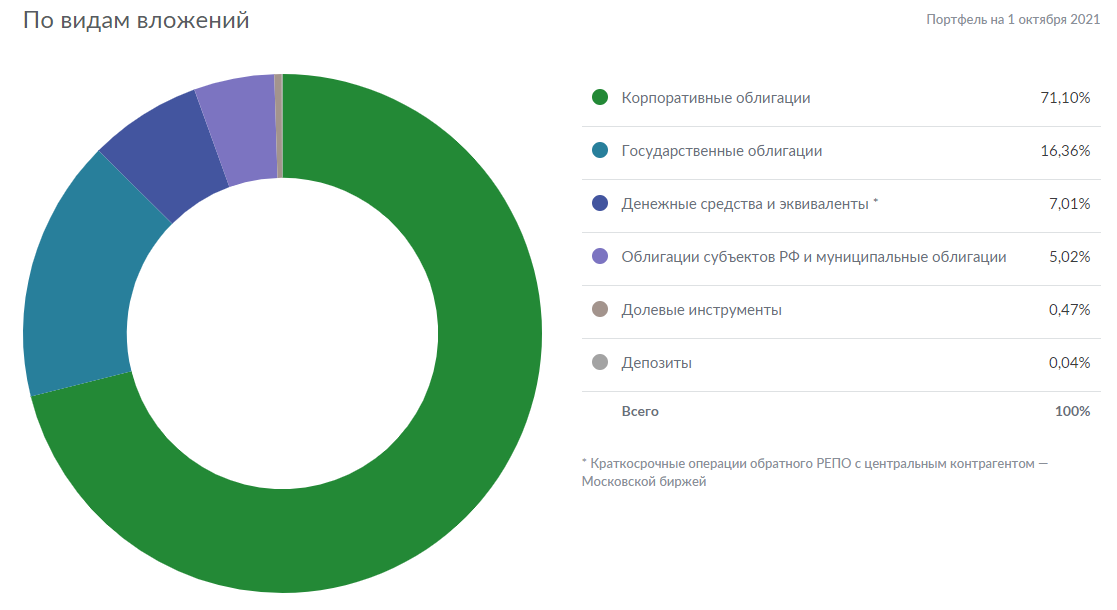

Вот так, например, выглядел портфель одного из крупных российских НПФ «Достойное Будущее» — бывшего НПФ «Сафмар» — в октябре прошлого года. Практически весь портфель размещен в корпоративных и государственных облигациях. Есть также немного свободных средств, а доля акций (долевые инструменты) совсем незначительна.

Рис. 2. Портфель НПФ «Достойное Будущее» на октябрь 2021 года. Источник: Портфель - НПФ Достойное БУДУЩЕЕ (dfnpf.ru)

Поэтому нет ничего удивительного в том, что пенсионные фонды показали низкую доходность в прошлом году. Ведь весь прошлый год ЦБ повышал ключевую ставку, а потому стоимость ОФЗ и корпоративных облигаций в течение года постепенно падала. Чтобы в этом убедиться, достаточно взглянуть на динамику индекса гособлигаций RGBI, который за прошлый год снизился более чем на 10%. В таких условиях получить высокую доходность по портфелю из облигаций затруднительно, каким бы профессионалом ни был управляющий.

Рис. 3. Динамика индекса RGBI, источник: TradingView

Мнение аналитиков InvestFuture

Основная причина низкой доходности НПФ в прошлом году — очень высокая доля облигаций в их портфелях. А получить хорошую доходность по облигациям в условиях растущей ключевой ставки на горизонте одного года практически невозможно.

Однако нужно помнить, что в 2022-2023 годах ситуация может измениться. Если ставка начнет снижаться, то облигации в портфелях снова начнут расти. И доходность будет зависеть от того, в какой момент облигации были куплены управляющим.

Пенсионные фонды — это консервативные структуры, которые созданы, прежде всего, для сохранения средств. Поэтому ожидать высокой доли рискованных активов в их портфелях не приходится.

Однако на долгосрочном горизонте, и особенно в условиях высокой инфляции, инструменты с фиксированной доходностью проигрывают акциям. Поэтому если вы хотите защитить портфель от обесценивания, то лучше не надеяться на управляющих, а учиться разбираться в классах активов и формировать портфель самостоятельно.

Аналитик Иван Черненко, редактор Никита Марычев.