Сегодня, 20 марта, начинается долгожданное двухдневное заседание Федеральной резервной системы США по денежно-кредитной политике, итоги которого будут опубликованы завтра вечером в 21:00 (GMT+3).

Ожидается, что ФРС поднимет ключевую процентную ставку на 25 б.п. с 1,50% до 1,75% годовых. Согласно CME FedWatch Tool, рынок закладывает вероятность почти на 95%, что завтра американский регулятор поднимет ключевую ставку. Но, это не самое главное для валютного рынка. Для финансовых участников будет намного важнее, какова будет риторика нового главы Федеральной резервной системы (ФРС) США Джерома Пауэлла по циклу повышения ключевой ставки. Именно на это завтра рынок будет обращать внимание – сохранит или поменяет Джером Пауэлл курс по денежно-кредитной политики, который проводила Джанет Йеллен.

Финансовые рынки ценят стабильность и предсказуемость. Поэтому, на мой взгляд, если завтра ФРС под управлением Джерома Пауэлла в своих экономических прогнозах укажет, что будет придерживаться схожей траектории цикла повышения ставки, которой придерживалась ФРС во время правления Джанет Йеллен, то это будет воспринято положительно финансовыми участниками и доллар может впоследствии начать расти в долларовом индексе.

В случае если Джером Пауэлл резко поменяет курс денежно-кредитной политики ФРС, то это может создать напряжение на финансовых рынках, недоверие к доллару увеличится, и доллар начнет снижаться.

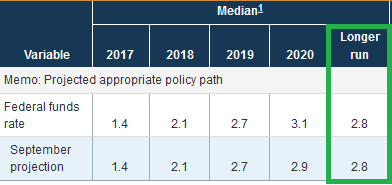

Напоминаю, что в декабре 2017 года ФРС в своих экономических прогнозах указала на уровень «нейтральной процентной ставки» в 2,8%:

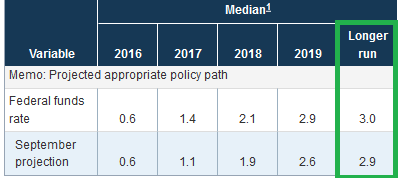

В конце декабря 2016 года уровень «нейтральной процентной ставки» составлял 3,0%, согласно экономическим прогнозам ФРС от 14 декабря 2016 года:

На мой взгляд, учитывая, что в настоящее время американская экономика выглядит намного лучше, чем в начале 2017 года (рост ВВП за последние три квартала составляет от 2,5% в годовом выражении), маленькое ужесточение риторики по монетарной политике со стороны ФРС не навредит американскому доллару. Предполагаю, что даже если уровень «нейтральной процентной ставки» будет повышен до 3,0-3,1%, т.е. до уровня декабря 2016 года, вряд ли это повлияет негативно на американский доллар.