Блокчейн-технологии проникают в нашу жизнь, повышая эффективность в различных секторах — от игр до финансовых решений. По прогнозам, количество пользователей данных решений к 2024 году достигнет 1 млрд, опережая по темпам роста интернет на ранней стадии его развития.

Кто от этого выиграет? И станут ли эти компании будущими интернет-гигантами?

Виктор Дима Директор департамента анализа рынка акций АТОН

Виктор Дима Директор департамента анализа рынка акций АТОН Блокчейн — новый интернет будущего

Мы живем в интересное время, видим, как развивается рынок криптовалюты, что происходит с биткоином — все это продолжает вызывать интерес как у инвесторов, так и у обывателей. К примеру, в конце октября произошло знаковое событие — в США был запущен первый ETF на биткоин-фьючерсы. Важность этого события заключается в изменении отношения регулятора к теме криптовалюты: после принятия и одобрения таких инструментов начнется, как нам кажется, более быстрое институциональное внедрение и применение рынка криптовалюты. Институциональные деньги давно смотрят на этот рынок, но инструментов, которые позволяли бы это делать, не было.

Мы бы хотели «подсветить» то, что развивается в тени рынка криптовалюты: появление большого количества инфраструктурных компаний, которые, по сути, будут главными бенефициарами развития этого рынка.

Давайте обратимся к примеру развития интернет-отрасли. Интернет был запущен в 1984 году — и вряд ли на тот момент люди представляли, как сильно поменяется их жизнь в связи с этим внедрением. Благодаря развитию технологий мир стал намного более связанным, перетоки информации стали мгновенными. Развитие интернет-сетей привело к появлению таких гигантов, как Amazon и Netflix, которые на протяжение десятилетий вкладывали деньги в развитие инфраструктуры, в развитие пользовательской базы. Теперь мы видим, что такие компании являются главными бенефициарами появления нового рынка.

Почему это важно? Если посмотреть на 1980-е годы, на капитализацию рынка, то компании, которые были в топе, сильно отличались от тех, что мы видим сейчас. Возможно, нам стоит обратить внимание на то, что в данный момент происходит с внедрением технологии блокчейна, чтобы понимать, как изменится рынок через 5-10 лет и какие компании могут стать главными бенефициарами этого развития.

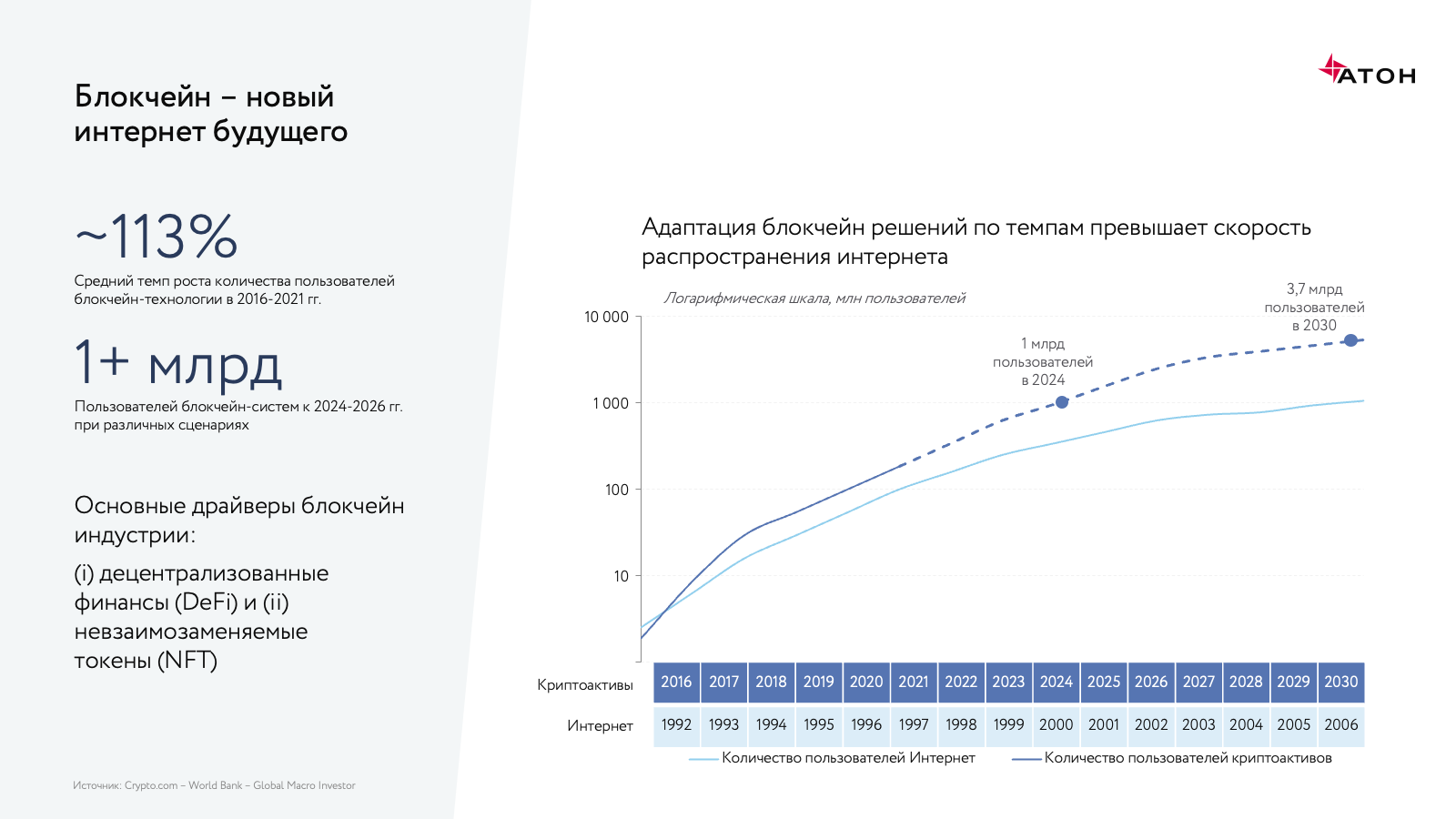

Внедрение блокчейна идет по похожим траекториям, но при этом опережает развитие интернета: количество пользователей этой технологии уже перевалило за 100 млн. По ожиданиям, в 2024 году этот показатель может превысить 1 млрд, к 2030 году — приблизиться к 4 млрд. Это значит, что продукты, основанные на этой технологии, становятся мейнстримом. Через какое-то время использование этих технологий станет такой же рутиной, как, например, прочтение новостей на смартфоне.

Внедрение блокчейн-технологий, как нам кажется, будет происходить быстрее, чем внедрение интернета. Это связано в первую очередь с тем, что интернет требовал построения сетей, а это достаточно длительный и капиталоемкий процесс. Происходящее же в сегменте блокчейна во многом отталкивается от того, что уже было сделано в сети интернет — это те базовые вещи, которые послужат быстрой популяризации технологии.

Быстрый приход капитала в различные сегменты этого рынка лишь подтверждает тот факт, что развитие блокчейн-технологий будет быстрым. Если посмотреть на один из основных сегментов рынка — DeFi (сегмент децентрализованных финансов), то мы видим, что объем капитала, который был в этом сегменте год назад, был небольшим — несколько миллиардов долларов. Сегодня же объем этой индустрии составляет более $200 млрд: буквально за год произошел огромный переток капитала, поскольку появились продукты, востребованные на рынке. Передвижение капитала, масштабирование проектов происходит быстрее, т.к. не нужно такого дорогостоящего развития, как это было в случае с интернетом.

Валентин Родионов Аналитик АТОН

Валентин Родионов Аналитик АТОН Я бы хотел выделить три ключевых движущих силы, которые мы сейчас наблюдаем в индустрии. Первая, как мы уже отметили, — это институциональное принятие. Две другие — секторы DeFi и NFT.

Что такое DeFi?

Централизованные финансы — это то, чем мы пользуемся каждый день: банковский сектор, биржи, депозитарии, клиринги. Но если мы посмотрим на традиционную биржу, то увидим, что соединение покупателя и продавца происходит через множество посредников: это клиринг, сама биржа, депозитарий, каждый должен сделать свою часть работы. Все эти процессы очень растянуты во времени.

Как бы мы могли это реализовать на технологии блокчейн? Здесь также есть покупатель и продавец, но соединяет их только программный код, который гарантирует, что каждый получит, что хотел. Блокчейн — это открытая и прозрачная технология, поэтому возрастает и доверие к системе, и независимость (мы убираем посредников). Увеличивается и скорость, т.к. не нужно проводить так много транзакций, как в централизованной системе.

В сети блокчейн уже есть и аналоги банков, и децентрализованные продукты, основанные на деривативах, и продукты, которые помогают в управлении активов. То есть мы видим копию того, что есть в централизованной финансовой системе, но с тем преимуществом, которую отрасль получает, используя технологию блокчейн.

Что такое NFT?

NFT (невзаимозаменяемые токены) — это криптовалютный токен, неделимый и уникальный по своей природе, который позволяет присвоить уникальность цифровым объектам. Если в прошлом основную ценность арт-объекта составляла экспертная оценка на оригинальность и подпись автора, то как закрепить ценность и авторства объекта, созданного в цифровом формате? Ведь цифровую копию намного проще сделать.

Здесь нам на помощь приходит технология NFT. Сначала мы создаем цифровой объект, а затем — NFT-токен и привязываем его к объекту. Тем самым мы говорим, что тот, у кого есть токен, владеет оригиналом, и если я хочу передать право собственности на объект, то я передаю токен.

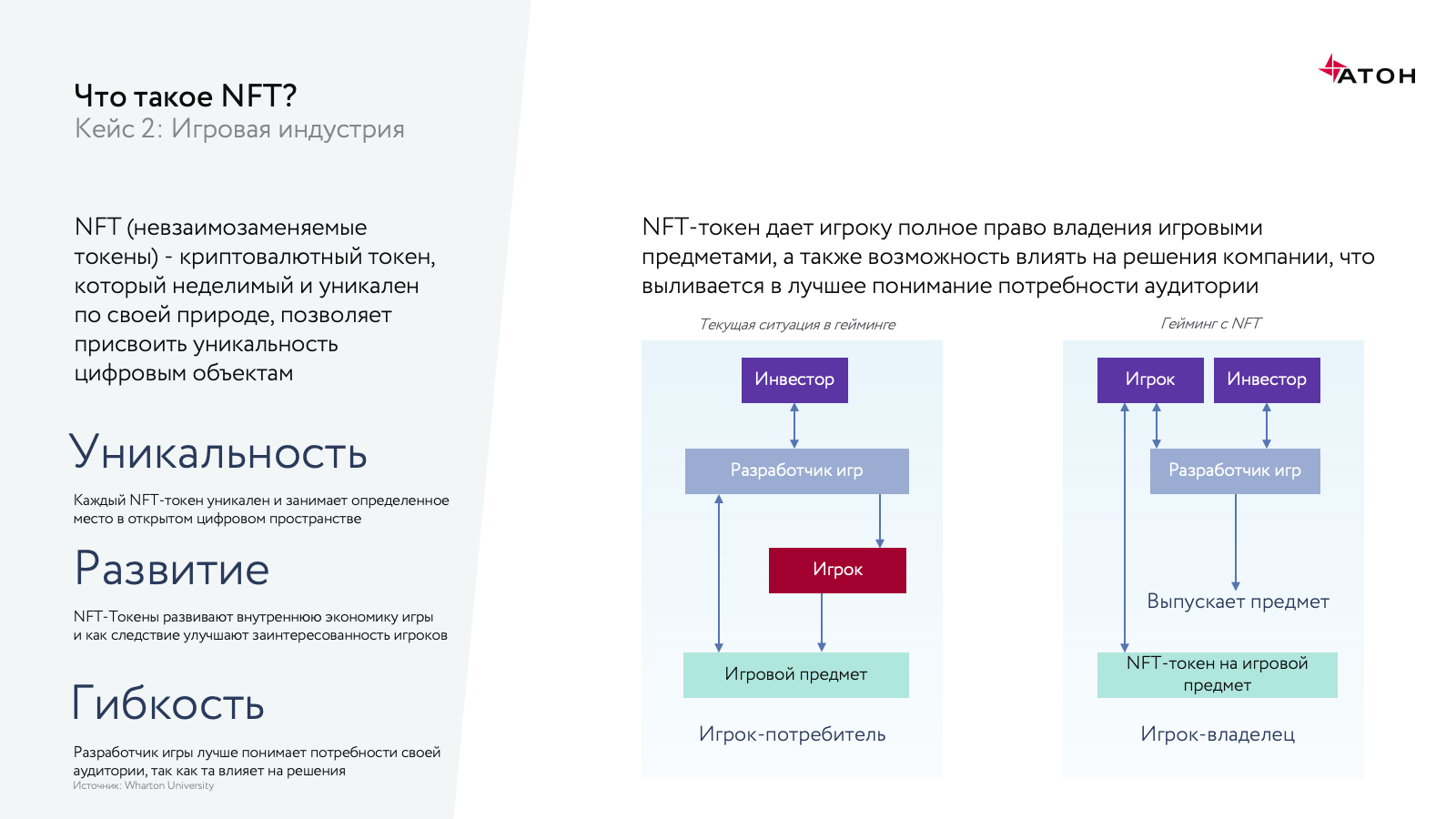

Данная технология применяется также в гейминг-индустрии: NFT-токен дает игроку полное право владения игровыми предметами, а также возможность влиять на решения компании, что выливается в лучшее понимание потребностей аудитории.

Когда блокчейн внедряется в игровую индустрию, он меняет правила игры. Прежде всего, мы можем предмет в игре превратить в NFT-токен, то есть в запись в блокчейне, которую затем можем использовать и вне игры. Например, я поиграл в какую-либо игру, получил токен и теперь могу пойти на площадку вне игры и продать его.

Когда блокчейн внедряется в игровую индустрию, он меняет правила игры. Прежде всего, мы можем предмет в игре превратить в NFT-токен, то есть в запись в блокчейне, которую затем можем использовать и вне игры. Например, я поиграл в какую-либо игру, получил токен и теперь могу пойти на площадку вне игры и продать его.

То есть, во-первых, мы передаем ценность в игре самому игроку, во-вторых, инвестор и игрок соединяются в одну сущность. Если мы посмотрим на игру в блокчейне, то увидим, что токен, который представляет собой ценность этой игры, используется и в самой игре. И он же является инвестиционным инструментом для того, чтобы получить экспозицию в прибыли этой игры. Получается, игрок имеет право голоса на то, куда игра будет развиваться в дальнейшем.

Давайте рассмотрим эти три пункта (институциональное принятие, DeFi и NFT) на конкретных примерах.

Как происходит институциональное принятие, и какая инфраструктура строится в этот момент?

Как вы помните, до 2018 года (когда биткоин взлетел до $20 тыс.) основными игроками на рынке были либо розничные инвесторы, либо мелкие фонды. После 2018 года в рынок начали входить многие крупные игроки, появилось его институциональное принятие. Но из-за отсутствия инфраструктуры, которая помогала бы зайти крупному капиталу на столь нестабильный рынок, возникли проблемы недостаточной ликвидности, непрозрачности того, где можно безопасно купить криптовалюту. В дальнейшем эти моменты начали развиваться очень быстрыми темпами.

Рассмотрим, например, вопрос, который стоит перед крупным инвестором: где купить, продать и безопасно хранить криптовалюту? Одним из лидеров этого рынка является компания Paxos — платформа, которая позволяет безопасно осуществлять операции купли-продажи активов, сотрудничает с ключевыми платежными системами (Interactive Brokers, PayPal, Bank of America), многие из которых также являются инвесторами Paxos. Мы видим, что с ростом принятия этой технологии растут и объемы сделок.

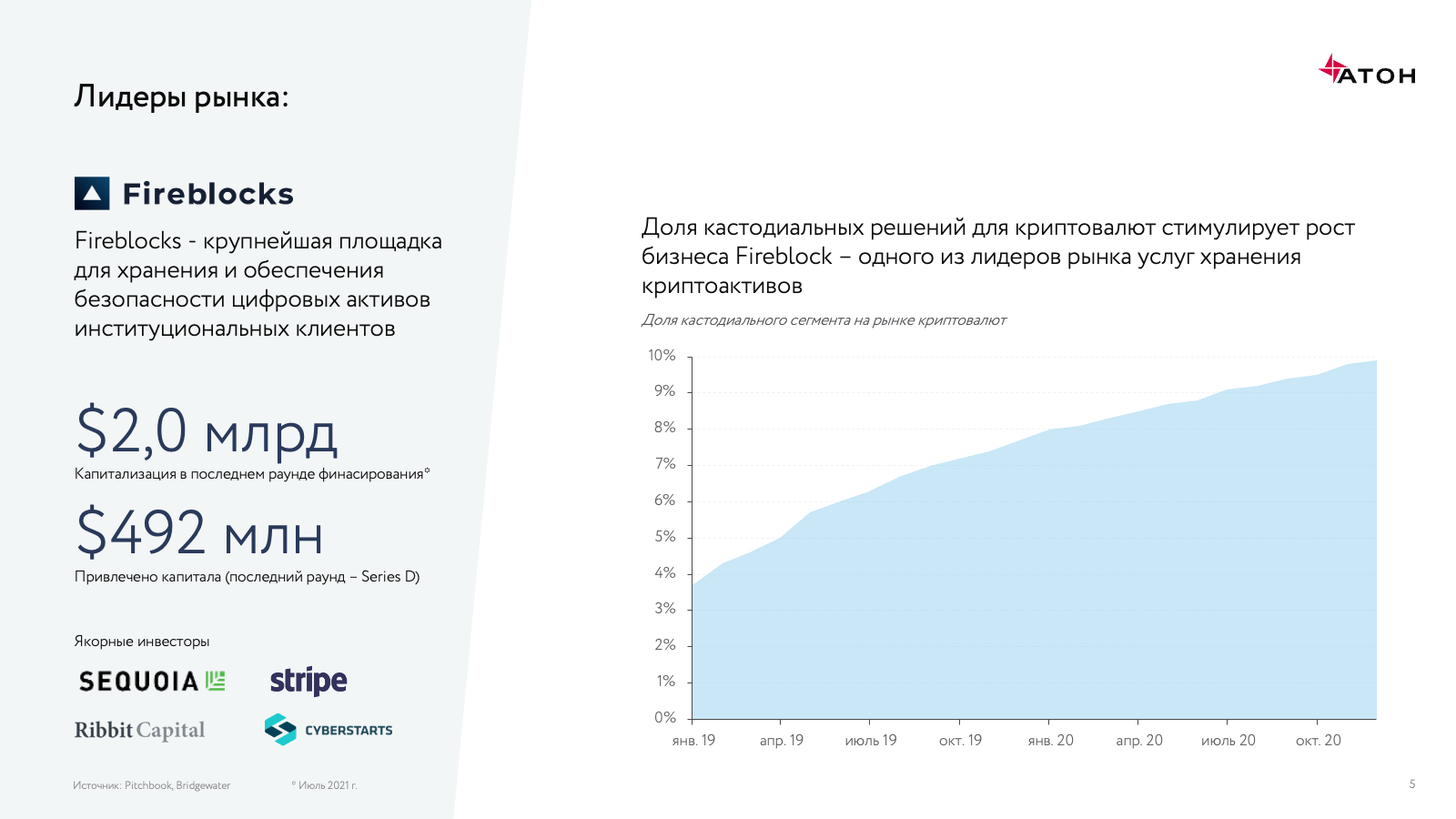

Следующая задача, которая стоит перед инвестором, — где безопасно хранить криптовалюту. Этот вопрос особенно важен тем, что, в отличие от активов традиционного финансового сектора, потеря доступов к активу в блокчейне — безвозвратный процесс. Поэтому сейчас появляются компании, которые заточены на то, чтобы безопасно хранить биткоин и другие криптовалюты. Ключевые инвесторы — Sequoia Capital, Ribbit Capital, Stripe, которые зарекомендовали себя успешными сделками, начинают инвестировать в компании подобного рода.

С 2019 года доля кастодиального сегмента (хранение криптовалют) выросла с 3% до более чем 10%. Это говорит о том, что институциональные игроки приходят на рынок и делают его менее волатильным и более прозрачным.

С 2019 года доля кастодиального сегмента (хранение криптовалют) выросла с 3% до более чем 10%. Это говорит о том, что институциональные игроки приходят на рынок и делают его менее волатильным и более прозрачным.

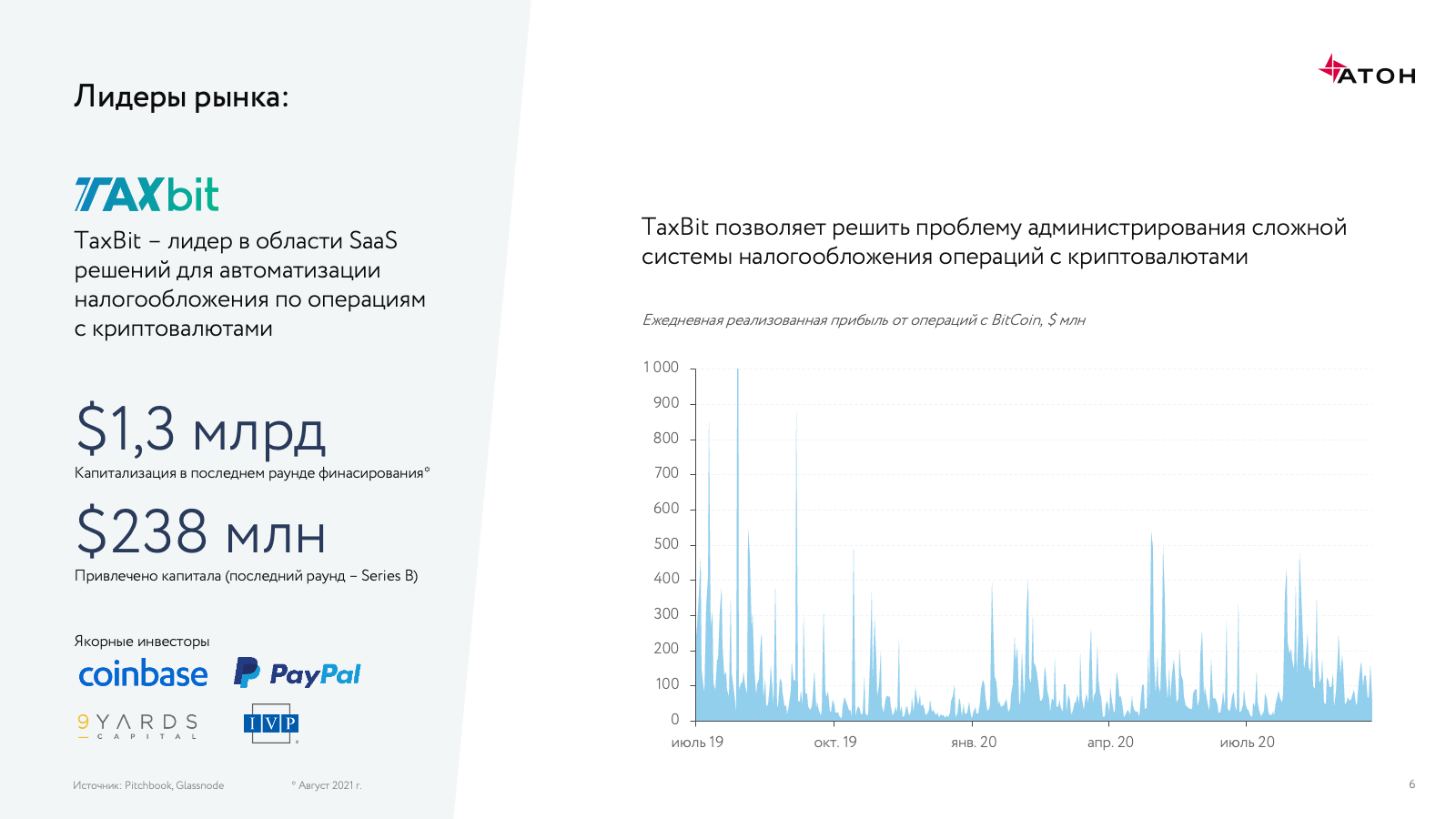

Наконец, третий вопрос, который стоит перед инвестором, — это уплата налогов. В индустрии криптовалют она значительно усложняется тем, что здесь существует возможность кросс-покупки/продажи: если мы берем криптовалюту А, то можем спокойно перейти в криптовалюту Б, минуя «кэш». Или, к примеру, стать провайдером ликвидности, опять же, не выходя в «кэш». Необходимость расчета налоговой базы привела к появлению компаний, которые помогают решить проблему администрирования сложной системы налогообложения операций с криптовалютами.

Компании-лидеры секторов NFT и DeFi

Как мы уже говорили, технология NFT позволяет закрепить права собственности за создателем творческого объекта. Часто возникает вопрос, как передать данный NFT-токен. В итоге появляются некие маркетплейсы, которые позволяют осуществлять такие сделки. Лидером на данный момент является OpenSea — крупнейшая площадка по торговле NFT с более чем 300 тыс. пользователей и совокупным объемом торгов $4 млрд.

Доход, который данная площадка получила за последний квартал, составил порядка $409 млн. Это космическая сумма для компании, которая только в последнем раунде финансирования этим летом была оценена в $1,5 млрд.

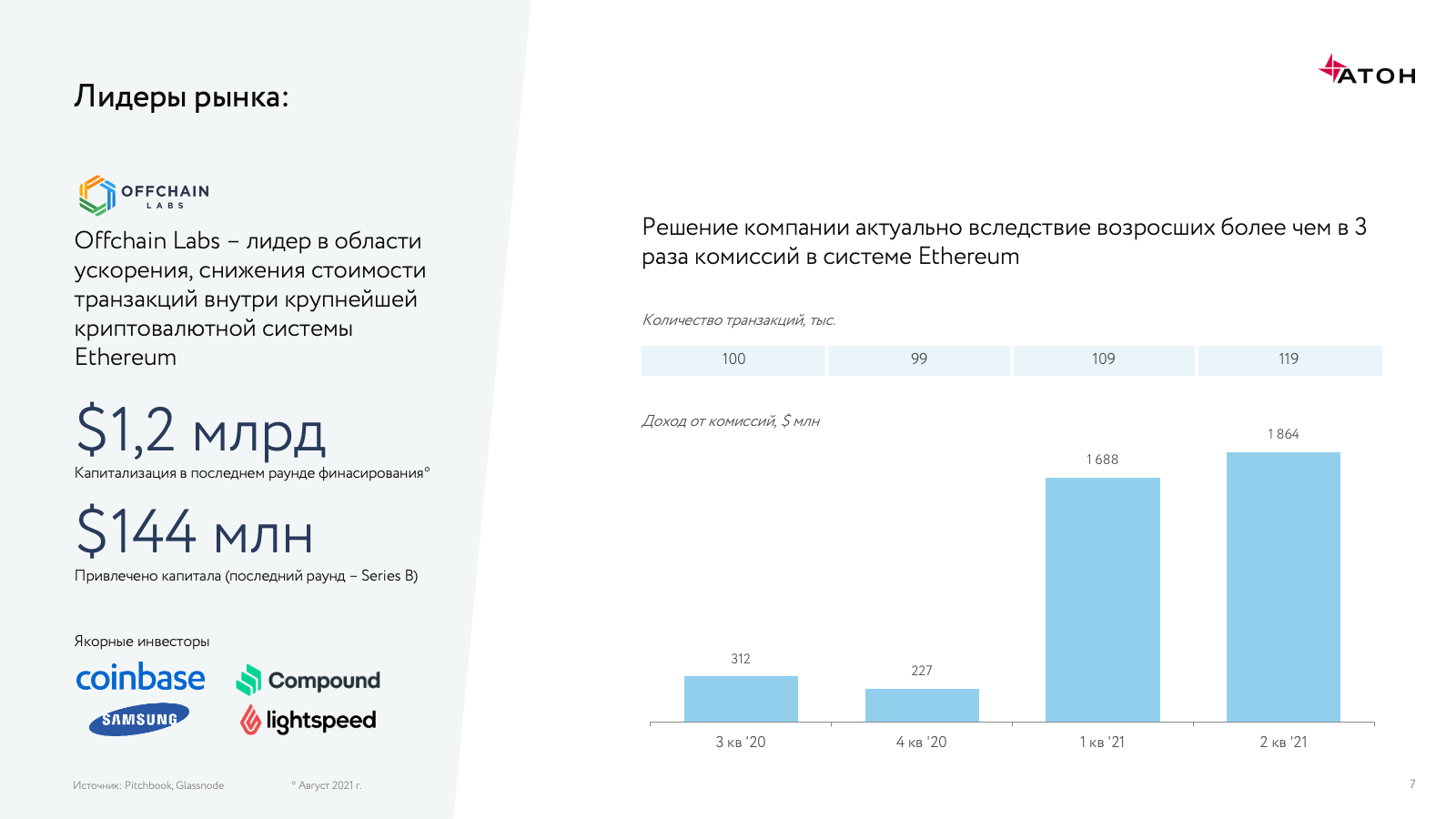

А вот пример компании из DeFi-сектора. Напомним, эта технология не создает что-то кардинально новое, а модернизирует уже существующее. Когда мы говорим о продуктах — аналогах банков, бирж, — то все эти продукты строятся на какой-либо блокчейн-платформе. Лидером среди них является Ethereum: он занимает примерно 66% рынка. Когда мы говорим, что все расширяется, то понимаем, что сеть Ethereum становится перегруженной, процессы замедляются, а комиссии за транзакции увеличиваются. Как это можно ускорить? Существуют такие компании, как Offchain Labs — лидер в области ускорения, снижения стоимости транзакций внутри крупнейшей блокчейн-платформы системы Ethereum. Таких компаний довольно много, что, в свою очередь, открывает новые возможности развития всей экосистемы целиком.

Второе направление в секторе NFT, о котором мы также упоминали, — гейминг. Когда мы смотрим на всю игровую индустрию, видим, что она сейчас развивается такими темпами, что опережает и музыкальную индустрию, и индустрию фильмов. По прогнозам, этот разрыв будет только увеличиваться. NFT позволяет поменять экономику, которая есть в игре, и компании, которые помогают разработчикам игр поменять старый взгляд, дать больше контроля игрокам, безусловно, будут оценены. Сейчас мы видим на рынке таких игроков, как Forte, которая уже оценивается в $1 млрд.

Довольно продвинутые фонды видят изменение тренда, происходящее в экономике игр и видят, что компании, помогающие перейти из одной экономики в другую, помочь разработчикам традиционной игровой индустрии имплементировать блокчейн в свои игры, выигрывают. Они будут пользоваться спросом, что поможет индустрии быстрее адаптировать эту технологию.

Какие существуют риски блокчейна и криптовалюты?

Виктор Дима Директор департамента анализа рынка акций АТОН

Виктор Дима Директор департамента анализа рынка акций АТОН Безусловно, это сегмент с высокими рисками, в первую очередь, поскольку он развивается в определенном регуляторном вакууме. От дальнейших действий регулятора зависит, насколько последовательно будет развиваться отрасль.

Мы видим разные подходы к этому вопросу: по примеру Китая, где основной акцент сделан на запреты и, возможно, на выпуск государственной инфраструктуры и криптовалюты. Второй подход — американский, где регулятор допустил ETF на фьючерсы биткоина к торговле на бирже. Этот подход основан на том, чтобы цивилизовать то, что есть, и использовать на благо общества. Также совсем недавно в США сделали обязательным декларирование доходов от биткоина, и вот такая компания, как Taxbit по итогам прошлого года помогла составить порядка двух млн деклараций. Ожидается, что по итогам этого года будет уже порядка 50 млн налоговых деклараций. Это значит, что 50 млн домохозяйств в Америке имеет такие активы.

Основной вывод заключается в том, что с таким количеством пользователей в сегменте блокчейна, скорее всего, мы прошли ту точку, где эту индустрию можно было бы запретить. Но это не значит, что регулятор не будет ничего делать для того, чтобы не пустить развитие этой индустрии в правильное русло. Думаю, в этом и заключается основной риск: жесткий подход регулятора может сказаться и на рынке криптовалют, и на рынке инфраструктуры. Хотя, в любом случае, инфраструктура будет главным бенефициаром развития всей этой индустрии.