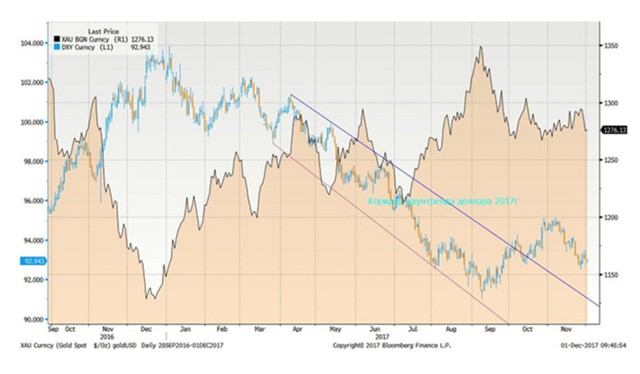

В конце 2017 г. видение по золоту остается противоречивым. Рынок сохраняет ожидания того, что этот металл вырастет к уровню $1400 за унцию в любой момент в результате какого-нибудь геополитического или политэкономического крупного события, считает Душин Олег, аналитик инвестиционного департамента "ВТБ 24".

Ужесточение монетарной политики ФРС, конечно, активно влияет на котировки драгметаллов, и цена золота может упасть на $1250 за унцию. Однако у золота сохраняются немалые шансы на разворот вверх и по экономическим причинам.

Ужесточение монетарной политики ФРС, конечно, активно влияет на котировки драгметаллов, и цена золота может упасть на $1250 за унцию. Однако у золота сохраняются немалые шансы на разворот вверх и по экономическим причинам.

Этой осенью инвесторы в драгоценные металлы ожидали роста, ориентируясь на сезонные закономерности. Начало года, согласно исторической статистике торгов, благоприятно для золота, что подтвердили и январь 2015 г., и первые кварталы 2016 и 2017 гг.

То, что перед Рождеством ФРС подведет итоги года и повысит ставку, никого не удивляет. Зато будущее 2018 г. покрыто облаком неопределенности, столь желательной для тех, кто стремится получить доход от хеджирования в "желтый металл". При этом силу привычки получает подкрепление в поведении финансовых рынков. Перед очередным повышением ставки долларовый индекс не показывает стремление к росту, так же как и доходности казначейских облигаций США не превосходят уровней начала 2017 г.

Динамика этих двух финансовых инструментов имеет обратную корреляцию с движениями цены золота. Несмотря на то что идея налоговой реформы Трампа движется к своему воплощению – принятию плана сокращения налогов до конца года, остается масса смущающих обстоятельств.

Это в первую очередь даже не то, что предстоит еще найти компромисс между налоговыми версиями сената и палаты представителей конгресса. Желание республиканцев реализовать, наконец, свое партийное большинство в законодательном органе должно сплотить их ряды. Больше сомнений возникает вокруг проблем финансирования правительства и лимита госдолга США, которые должны быть решены не позднее 8 декабря. Если налоговое законодательство проходит простым большинством голосов в конгрессе, то для билля о финансировании в сенате требуется 60 голосов "за", а это подразумевает подключение голосов демократов.

При нынешнем противостоянии Трампа Демократической партии обеспечить их трудно. Чтобы продолжить финансировать правительство после 8 декабря, придется, вероятно, принять на пару недель постановление о специальных мерах, и лишь потом, возможно, удастся принять долгосрочный билль.

Что касается лимита госдолга, то денег в случае отсутствия своевременного решения по этому вопросу у казначейства хватит до января. Это всё не значительные факторы, которые новостными волнениями лишь стимулируют внимание к золоту.

Настоящая забота инвесторов находится в области экономических тенденций на более длинном горизонте. На первый взгляд, все обстоит благополучно. Налоговые сокращения простимулируют экономику, повышение потолка госдолга США увеличит заимствования казначейства, а следовательно, возрастет спрос на доллары потенциальных кредиторов США.

Этот фактор негативно отразится на золоте. Но вот вопрос, насколько налоговая реформа ускорит 1) рост экономики, 2) рост инфляции, с одной стороны.

С другой стороны, инвесторов волнует, как растущий дефицит бюджета США (вследствие выпадения налоговых доходов) повлияет на рынок. Повышение ставки ФРС при росте дефицита бюджета – это уже плохой подарок Казначейству США. К тому же текущее скромное "поведение" инфляции в условиях высокой занятости вызывает беспокойство самой ФРС.

Отсюда недоверие рынка к намерениям регулятора последовательно повышать ставку и стремление хеджировать свои сомнения в покупке драгметаллов.

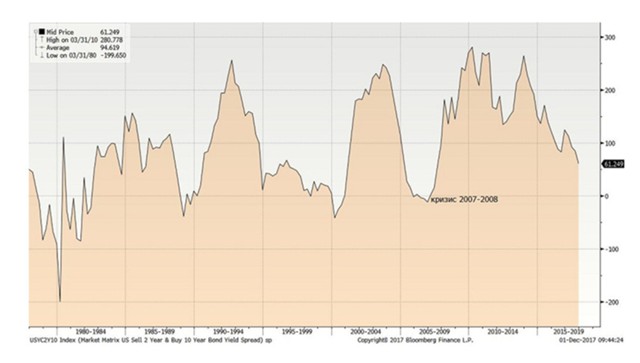

Наглядно экономические сомнения иллюстрирует тенденция сглаживания кривой доходностей казначейских облигаций США в 2017 г. Снижение спреда доходностей краткосрочных и долгосрочных выпусков говорит, конечно, о стабилизации взгляда на долгосрочную перспективу, о чем свидетельствует снижение премии за долгосрочные выпуски.

Однако опережающий рост доходностей краткосрочных бумаг, в конце концов, приводит к инвертированной кривой, а это как раз кризисный сигнал. Такие инвертированные сигналы были, например, перед финансовым кризисом 2007-2008 гг.

График спреда доходностей 2- и 10-летних USTr. В 2017 г. спред снижается

Покупка золота "впрок" ETF является признанием этих рисков, по крайней мере замедления экономики.Впрочем, в острые моменты кризиса из-за проблем с ликвидностью распродаются и "золотые" контракты. Однако к текущему моменту это наблюдение не относится, так что после слабости в начале декабря, к концу месяца опять может появиться стремление выйти на $1300.