Заседание ЕЦБ пройдет в четверг, 4 июня. Участники рынка ждут новой информации относительно перспектив монетарной политики в еврозоне. Итоги заседания могут повлиять фондовый рынок и курс евро.

На этот раз

Итоги мероприятия будут опубликованы в 14:45 МСК. Предполагается, что на этот раз индикативные процентные ставки останутся без изменений: 0% ключевая ставка, -0,5% депозитная ставка. Согласно опросу, проведенному среди экономистов агентством Bloomberg, ставки могут остаться на сверхнизких уровнях до конца 2021 г. При этом ЕЦБ не стремится опускать ставки в более отрицательную зону, так как это негативно сказывается на доходах банков региона и создает дополнительные риски для финансовой системы.

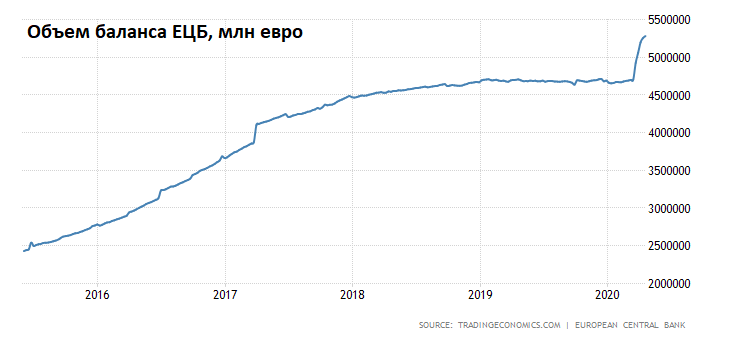

Оцениваю мероприятие как значимое. В марте ЕЦБ запустил антикризисную программу выкупа активов (PEPP) объемом 750 млрд евро. В неделю регулятор выкупает бумаги на сумму около 26 млрд евро. Если QE продолжится такими же темпами, то в октябре PEPP будет исчерпана. Согласно опросу Bloomberg, участники рынка ожидают, что по итогам этого заседания ЕЦБ увеличит объем программы на 500 млрд евро. Таким образом, объем выкупа на этот год в рамках всех программ будет доведен до 1,6 трлн евро.

Еще одна стимулирующая мера ЕЦБ — программы рефинансирования кредитов банковской системы. До эпидемии коронавируса была запущена долгосрочная целевая программа (TLTRO), по которой центробанк смягчил условия в конце апреля. В ходе эпидемии была запущена специальная нецелевая антикризисная программа (PELTRO).

Детали с учетом более свежей информации мы сможем получить из пресс-конференции главы ЕЦБ Кристин Лагард (15:30 МСК). Помимо этого, будут представлены свежие цифровые прогнозы по макропоказателям.

Факторы, влияющие на решение ЕЦБ

Инфляция

Целевой ориентир ЕЦБ по инфляции — 2% годовых. Еврозона многие годы не может достичь этого уровня на постоянной основе. Кризис усугубил ситуацию. Согласно предварительным данным, в мае потребительская инфляция в регионе составила 0,1% годовых. Затраты на энергоносители провалились на 12%. Без учета еды и энергоносителей инфляция составила 0,9% годовых. Согласно мартовскому прогнозу ЕЦБ, в 2022 г. инфляция составит 1,6% годовых, то есть так и не вернется к целевому ориентиру.

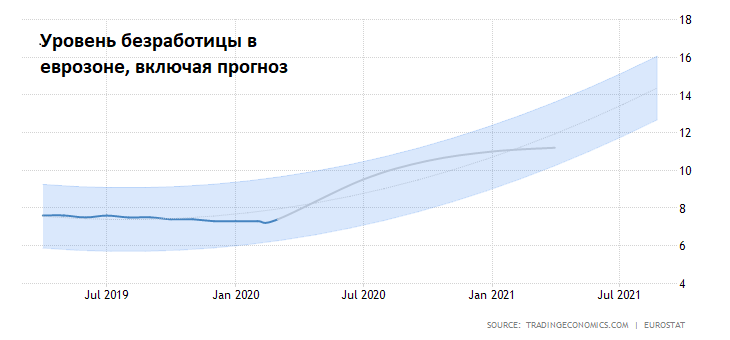

Рынок труда

Безработица в еврозоне в марте составила 7,4%. Данные явно не поспевают за экономической ситуацией. В апреле-мае ситуация ухудшилась. Согласно прогнозу в рамках макромодели Trading Economics, по итогам II квартала безработица составит 9,5%.

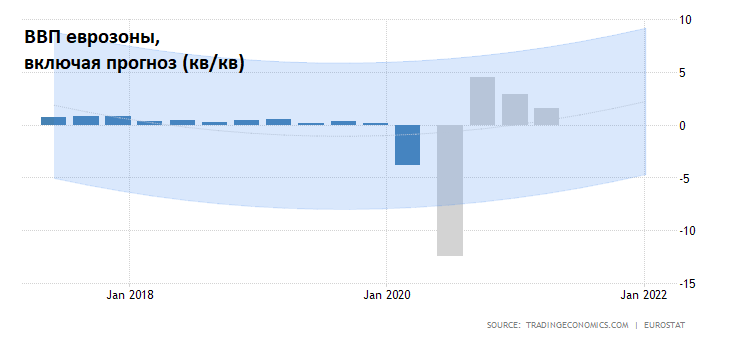

Экономический рост

В I квартале ВВП еврозоны сократился на 3,8% (кв/кв). Согласно прогнозу в рамках макромодели Trading Economics, по итогам II квартала экономика региона потеряет 12,5%. На прошлой неделе Кристин Лагард предсказала 8-12% падение ВВП еврозоны в 2020 г. Судя по всему, по итогам ближайшего заседания ЕЦБ пересмотрит официальный (мартовский) цифровой прогноз в более негативную сторону.

В мае индекс менеджеров по закупкам (PMI) в промышленности региона составил 39,4 пункта. Показатель заметно улучшился с апрельских 33,4 пункта, но все равно остается намного ниже отметки 50 пунктов, отделяющей рост экономической активности от сокращения.

Ожидания участников рынка

По состоянию на 17 апреля баланс ЕЦБ составил 5,3 трлн евро. В начале марта баланс был меньше 4,7 трлн евро. Регулятору важно не разочаровать участников рынка, ведь падение рисковых активов в целом негативно для настроений потребителей и экономики. ЕЦБ продолжит QE, как минимум, до середины следующего года. Список доступных для выкупа инструментов был расширен, так как первоначальный список не давал возможности для нового этапа количественного смягчения.

Как это может повлиять на евро

В четверг ЕЦБ может объявить о новых мерах стимулирования экономики. При прочих равных условиях, чем больше денег в финансовой системе региона, тем больше вероятность снижения курса его валюты. Однако нужно учитывать соотношение процентных ставок в различных регионах.

Реальная ставка центробанка — ключевая ставка за вычетом базовой потребительской инфляции. Именно она фактически определяет динамику валюты, а не номинальная ставка, которая объявляется по итогам заседания.

Реальная ставка ФРС равна -1,4%. Реальная ставка ЕЦБ составляет -1,4%. Соотношение реальных доходностей 10-летних гособлигаций США и Германии: -0,7% и -1,4%, соответственно. В последние месяцы дифференциал заметно сократился. Это негативный фактор для доллара.

Пара EUR/USD приближается к обозначенному ранее ориентиру $1,12–1,125. Пока это сопротивление. Вокруг заседаний ЕЦБ (4 июня) и ФРС (9-10 июня) возможна волатильность в валютной паре.

График EUR/USD с 2018 года, таймфрейм дневной