В России начались скрытые, завуалированные интервенции, которые являются фактором риска для российской экономики, поскольку при их проведении из экономики изымается рублевая денежная масса, а это лишь ухудшает ситуацию.

Чем вредны валютные интервенции

Валютные интервенции не раз играли свою губительную роль в провоцировании кризисов в разных странах. Такое трижды бывало в России в 1998, 2008, 2013-15 гг.: начинались все эти кризисы именно "благодаря" интервенциям.Но еще раньше такое происходило во время Великой депрессии в 1930-х гг. прошлого века, например во Франции и Бельгии. Такое сейчас происходит в Аргентине.

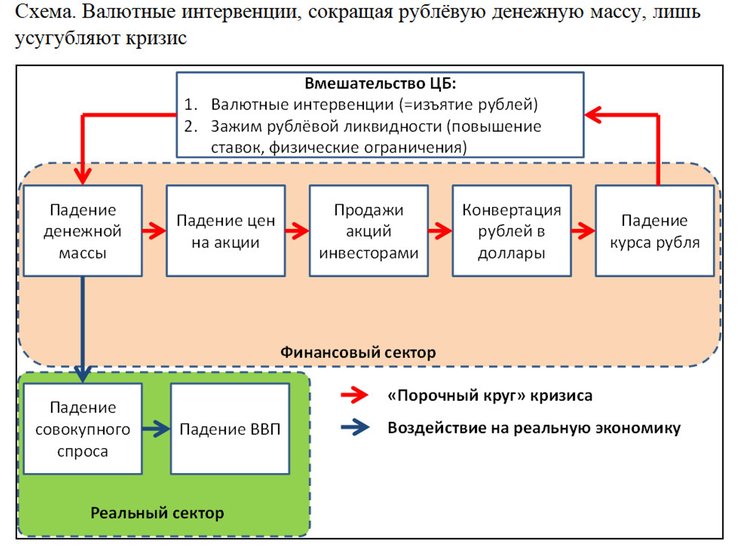

Интервенции плохи не тем, что при этом палятся резервы. Главный вред валютных интервенций в том, что при их проведении (при прочих равных) из экономики изымается рублевая денежная масса. И такое изъятие денег лишь ухудшает, усугубляет положение.

Источник: С. Блинов

Как видно на схеме, валютные интервенции не только не решают проблему падения денежной массы, но лишь ухудшают ее. Создается так называемая положительная обратная связь, когда небольшое ухудшение в экономике разрастается как снежный ком из-за действий регулятора.Скрытые интервенции идут прямо сейчас

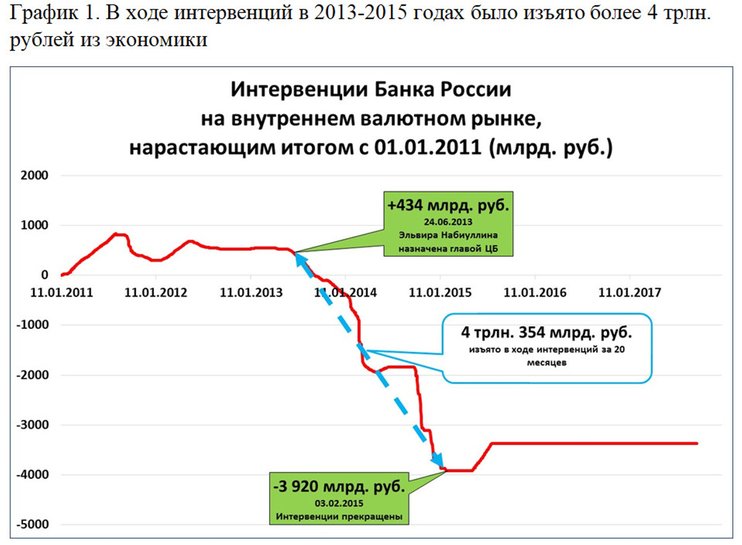

ЦБ в 2013-2015 гг., точно так же как в 1998 и 2008 гг., валютными интервенциями ухудшал и усугублял ситуацию, изымая денежную массу (см. график 1). Казалось бы, нам не о чем беспокоиться, ведь после этой ошибочной политики ЦБ отказался от валютных интервенций. Да, формально ЦБ интервенции не проводит, но на самом деле завуалированно, неявно изъятия рублевой денежной массы в августе и сентябре проводятся. Происходит это в ходе реализации Центробанком "поручения" Минфина по покупке валюты в рамках бюджетного правила. Схема проста. Раньше рубли, поступившие на счета Минфина, быстро возвращались в экономику в ходе покупок валюты на внутреннем рынке. Сейчас преградой возвращению этих рублей в экономику стал ЦБ.

Казалось бы, нам не о чем беспокоиться, ведь после этой ошибочной политики ЦБ отказался от валютных интервенций. Да, формально ЦБ интервенции не проводит, но на самом деле завуалированно, неявно изъятия рублевой денежной массы в августе и сентябре проводятся. Происходит это в ходе реализации Центробанком "поручения" Минфина по покупке валюты в рамках бюджетного правила. Схема проста. Раньше рубли, поступившие на счета Минфина, быстро возвращались в экономику в ходе покупок валюты на внутреннем рынке. Сейчас преградой возвращению этих рублей в экономику стал ЦБ.

Минфин сообщил о том, что валюта в рамках бюджетного правила в сентябре будет закупаться в рекордных объемах исходя из месячного объема покупки 426,9 млрд руб. Но при этом уточнил, что в отличие от предыдущих месяцев конвертация этих средств будет проводиться путем покупки валюты казначейством у ЦБ без совершения регулятором эквивалентных покупок на внутреннем рынке. Это означает, что рубли в экономику не вернутся, а исчезнут (стерилизуются) в недрах ЦБ.

Валюта в этом случае всего лишь перекладывается из одного кармана в другой – со счетов ЦБ на счета казначейства, находящиеся в том же ЦБ. Но эта операция полностью эквивалентна по своему негативному влиянию валютным интервенциям в части сокращения рублевой денежной массы. А это, повторю, главное губительное последствие интервенций.

Отличие от обычных интервенций лишь формальное. Если при обычных интервенциях Центробанк собирает изымает рублевую массу у широкого круга организаций, то при "замаскированной" схеме он изымает рубли, предварительно уже собранные для него Минфином.

Эта схема начала работать не в сентябре, а еще в августе. Как только ЦБ объявил о прекращении покупок валюты на открытом рынке, последовал комментарий представителя Минфина о том, что это не повлияет на пополнение Минфином своих фондов в рамках бюджетного правила и что ЦБ сам волен выбирать, где брать валюту для этого – на открытом рынке или из своих запасов.

Эта схема начала работать не в сентябре, а еще в августе. Как только ЦБ объявил о прекращении покупок валюты на открытом рынке, последовал комментарий представителя Минфина о том, что это не повлияет на пополнение Минфином своих фондов в рамках бюджетного правила и что ЦБ сам волен выбирать, где брать валюту для этого – на открытом рынке или из своих запасов.

Что делать

Получается, что сейчас включается такой механизм торможения российской экономики: Минфин изымает рубли из экономики и вместо того, чтобы вернуть их обратно в экономику без потерь, сдает их в ЦБ, получая взамен валюту. Рублей в экономике становится меньше, она тормозится.Что может сделать Минфин, чтобы прекратить это торможение? Во-первых, Минфин может вернуть изъятые из экономики рубли обратно, не сдавая их в ЦБ. Это может быть и банальное размещение средств на депозитах в коммерческих банках, и самостоятельная, без посредничества ЦБ, покупка валюты на внутреннем рынке.

Но Минфин может поступить и лучше. Ведь механизм торможения можно превратить в механизм роста. Механизм торможения простыми словами описывается так: Минфин Центробанку - рубли, Центробанк Минфину - валюту. В механизме же роста все наоборот: Минфин Центробанку - валюту, Центробанк Минфину - рубли.

Об этом мало говорят, но именно этот механизм работал на быстрое устранение последствий кризиса совсем недавно. Для финансирования дефицита бюджета Минфин активно расходовал свои резервные фонды. Но механизм расходования был именно механизмом роста: Минфин сдавал валюту из фондов Центробанку, взамен получал свежеотпечатанные рубли и вливал их в экономику.

И совершенно правильно, что эта практика продолжилась, когда необходимость в ней, казалось бы, отпала. Ведь был момент, когда цены на нефть пошли вверх, бюджет стал получать дополнительные доходы. И, на первый взгляд, необходимость расходования резервных фондов отпала (если не совсем, то частично). Но, осознанно или нет, Минфин продолжал использовать механизм роста по нашей формуле "Минфин Центробанку - валюту, Центробанк Минфину - рубли".

И совершенно правильно, что эта практика продолжилась, когда необходимость в ней, казалось бы, отпала. Ведь был момент, когда цены на нефть пошли вверх, бюджет стал получать дополнительные доходы. И, на первый взгляд, необходимость расходования резервных фондов отпала (если не совсем, то частично). Но, осознанно или нет, Минфин продолжал использовать механизм роста по нашей формуле "Минфин Центробанку - валюту, Центробанк Минфину - рубли".

Этот механизм можно ускорить. Для этого Минфину достаточно не "продавать" свою валюту Центробанку, а отдавать в залог, получая рубли в долг под обеспечение этой валюты. Главное – быстро вливать эти рубли в экономику. Более того, механизм может поддерживать себя сам, если на полученные в долг у Центробанка рубли Минфин будет покупать валюту, делая возможным повторение операции. Понятно, что в этом случае сразу же встает вопрос о валютной стабильности и инфляции, а это забота ЦБ. И становится очевидным, что снижение ставки Центробанком, происходившее ранее, было поспешным с двух точек зрения.

Во-первых, сейчас, в условиях волатильности на мировых финансовых и валютных рынках не вставал бы вопрос о необходимости повышения ставки. А во-вторых, ставки были бы достаточно высоки, чтобы запустить описанный выше механизм роста.

Возможно, для ЦБ это могло бы стать дополнительным аргументом в пользу повышения ставки, причем не косметического, а более решительного.

Сергей Блинов*, руководитель группы макроэкономических исследований ПАО "КАМАЗ"

*Мнение автора не является официальной позицией компании