Обменный курс остается ключевым фактором для рынка недвижимости. Платить аренду в рублях или в долларах, как поступить с валютным долгом и ждет ли рынок коммерческой недвижимости невозвратный переход в рубли? Таким вопросом задаются Юлия Гордеева, старший аналитик Sberbank CIB, и Владимир Пантюшин, главный стратег JLL Россия и СНГ.

Мы проанализировали рыночную конъюнктуру за последние 10 лет, оценили экономические предпосылки на ближайший год и посчитали условную выгоду для арендаторов и доходность для собственников коммерческой недвижимости в Москве на ближайшую перспективу.

Мы проанализировали рыночную конъюнктуру за последние 10 лет, оценили экономические предпосылки на ближайший год и посчитали условную выгоду для арендаторов и доходность для собственников коммерческой недвижимости в Москве на ближайшую перспективу.

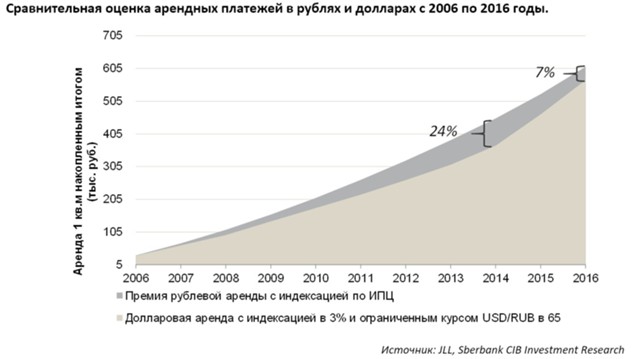

Исторически качественные коммерческие помещения оперировали преимущественно на основании валютных договоров аренды. Они были привлекательны как для собственников, так и для арендаторов. В период с 2006 по 2013 гг. аренда типичного офиса класса А в Москве в рублях обходилась на 24% дороже, чем в долларах.

Такая премия была существенной и вполне оправдывала валютный риск арендаторов. Однако в результате резкого ослабления рубля совокупная премия за 2006–2016 снизилась до 7%.

Девальвация рубля сделала переход к рублевым ставкам аренды логичным шагом для арендаторов с доходами в рублях, который позволил нивелировать валютный риск.

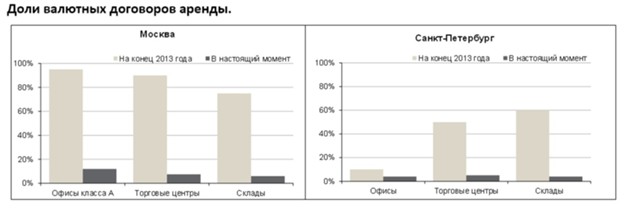

Например, в Москве доля валютных договоров снизилась с более 70% во всех сегментах коммерческой недвижимости в конце 2013 г. до 10% и ниже в настоящее время. В Санкт-Петербурге - с 50-60% до 5% и ниже.

Значит ли это, что рынок аренды навсегда останется преимущественно в рублях?

В последнее время колебания российской валюты перестали быть односторонними. Сравнение результатов 2015-2016 гг. служит хорошей иллюстрацией двух крайностей, когда резкое ослабление рубля сменилось укреплением. В результате в 2015 г. рублевая аренда была на 14% дешевле, чем в долларах, а в 2016 г. уже на 25% дороже. Это хорошо иллюстрирует, что вопрос о выборе оптимальной валюты арендного договора остается актуальным.

Владимир Пантюшин, главный стратег JLL Россия и СНГ

В ближайшей перспективе выгода использования той или иной валюты будет зависеть от курса рубля. Оценивая период до конца 2018 г., можно сказать, что для совпадения арендных платежей в рублях и долларах рубль должен ослабнуть до 60,5-62,0 за доллар с текущих уровней. В случае укрепления российской валюты платежи по долларовым договорам аренды будут ниже рублевых, а в случае падения цен на нефть и, как следствие, ослабления рубля ниже 62 рублевые платежи будут выгоднее.При текущем же курсе валютные платежи остаются выгоднее рублевых для арендаторов, которые получают основную часть выручки в валюте либо у которых арендные платежи составляют лишь незначительную часть расходов, что снижает актуальность валютных рисков. Эти арендаторы, скорее всего, продолжат предпочитать аренду в валюте.

А вот для арендаторов с рублевой выручкой выгода от более низких платежей по валютным договорам уже вряд ли оправдывает риск валютных потрясений с учетом резкого снижения инфляции, которая делает страховку от валютных рисков (в виде разницы уровня индексации по валютным и рублевым договорам аренды) существенно дешевле. Если десять лет назад разница индексации между рублевыми и валютными договорами могла доходить до 10 п. п. в год, то в ближайшие год-два она может снизиться до 2-3 п. п.

Если большая часть арендаторов будет теперь предпочитать рублевую аренду, как же быть с кредитами, которые исторически брались в валюте? Действительно, рублевые ставки финансирования исторически превышали ставки капитализации, что делало покупку офисов, торговых центров и складов экономически невыгодным при финансировании в рублях.

Однако ситуация изменилась в этом году благодаря снижению инфляции и мягкой денежной политике ЦБ. И по мере дальнейшего снижения ключевой ставки более дешевое рублевое финансирование позволит собственникам исключить валютный риск при формировании арендного потока в рублях и одновременно зарабатывать. Означает ли это, что стоит прибегнуть к конвертации валютного долга в рубли уже сейчас?

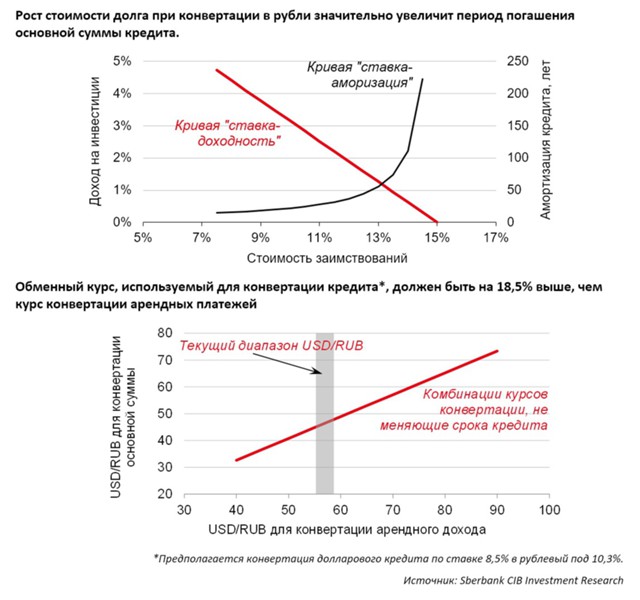

У каждого собственника будет своя ситуация, которая требует тщательной оценки будущих потоков арендной платы, формирования ожиданий по динамике валютного курса и процентных ставок, однако следует иметь ввиду, что конвертация долларового долга в рублевый по текущим ставкам приведет к уменьшению доходности и увеличению срока погашению кредита.

Например, если рефинансировать долларовый кредит по ставке 8,5% в рублевый по ставке 10,3%, доходность на капитал снизится с 4,1% до 3,0%, а срок погашения кредита увеличится с 17 до 24 лет. Чтобы срок амортизации кредита не увеличился, уровни обменного курса, по которым нужно конвертировать арендные потоки, должен быть выше курса конвертации тела долга на 18,5%.